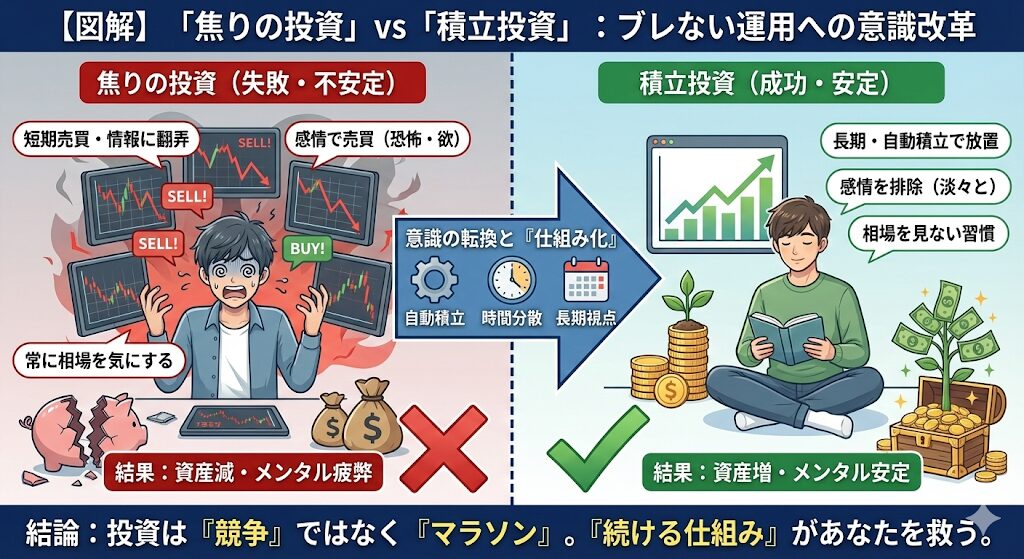

投資を始めたばかりの頃、私は「早く成果を出したい」という気持ちでいっぱいでした。将来のためにお金を増やすというよりも、「今より少しでも早く増やしたい」という焦りに近かったと思います。

当時の私はSNSやニュースサイトで株価や暗号資産の情報を毎日追い、「短期間で利益を出した人」の成功談ばかりに目がいっていました。しかし、そうした情報の多くは”結果論”に過ぎず、実際に同じようにやってもうまくいくことはありませんでした。

そしてある時、相場が急落しました。気づけば含み損が膨らみ、「どうにか取り戻さなければ」という焦りから、損を取り返そうと短期売買を繰り返すようになりました。

結果、口座の残高は減り続け、精神的にも疲れ果てていきました。「自分には投資の才能がない」と思い込み、すべてをやめたくなった時期もあります。

それでも、唯一やめなかったものがありました。それが「毎月コツコツ続けていた積立投資」です。

本記事では、なぜ焦りの投資に失敗したのか、積立投資を続けてこられた理由、継続から得られた「メンタルの安定」、そして今の私が大切にしている「ブレない投資の考え方」をお伝えします。

焦りの投資が生んだ”失敗の始まり”

SNSとニュースに翻弄された日々

投資を始めたばかりの頃の私は、情報を得れば得るほど賢くなれると思っていました。実際には、その情報が”自分の判断を狂わせる要因”になっていたのですが、当時はそんなことに気づく余裕もありませんでした。

SNSでは「この株が次に上がる」「今年中に2倍になる」など、根拠の薄い投稿が次々に流れてきます。YouTubeでも、「短期で爆益を狙うにはこれ!」といった動画が無数にありました。

そのたびに「自分もやらなきゃ」と焦り、よく理解しないまま見よう見まねで株を買ったり、”今がチャンス”という言葉に乗せられて暗号資産に手を出したり。それはもはや「投資」ではなく「賭け」に近い行動でした。

関連記事:投資初心者が最初の1年で陥りがちな5つの失敗──実体験から学んだ後悔しない資産形成のスタート術

“少しの成功”が生んだ過信

初めて利益が出たのは、偶然買った銘柄が短期間で10%ほど上がった時です。その時の喜びは今でも覚えています。「やっぱり自分にはセンスがある」「次も当てられるはず」──そう思い込みました。

その後、次々と新しい銘柄に資金を投じ、ニュースで話題になった企業や急騰しているテーマ株を追いかけました。

しかし、運良く上がる時期が終わると、相場は急に冷たくなります。少しでも値下がりすると不安になり、慌てて売る。売った直後に株価が戻り、「やっぱり持っておけばよかった」と後悔する。その繰り返しでした。

結果として、損をした金額よりも、精神的な疲れの方が大きかった。チャートを見るのが怖くなり、通知が鳴るたびに心臓がドキッとするようになりました。

感情で動くと、冷静な判断ができなくなる

投資の怖いところは、「感情が結果を変えてしまうこと」です。相場が上がると欲が出て、下がると恐怖が勝つ。この感情の波をコントロールできないうちは、どんなに知識を持っていても冷静な判断はできません。

私も、含み損が増えるたびに”ナンピン(買い増し)”を繰り返していました。「今買えば平均取得単価が下がるから、戻した時にすぐ取り返せる」──そう信じていましたが、実際には下げトレンドの真っ只中。

結果、保有銘柄はさらに下落し、一時期は投資元本の3割以上を失うまでになりました。その頃には「どの銘柄を買えばいいのか」よりも、「どうすれば損を取り戻せるか」という思考に支配されていました。

参考:日本証券業協会「投資の時間」

それでも積立だけは続けた理由──”小さな習慣”が後の支えに

手間をかけない投資が、唯一続いていた

投資で大きく損を出した後、私はしばらく相場から離れました。毎日チェックしていた株価アプリを削除し、ニュースの経済欄もできるだけ見ないようにしていました。

「もう投資は向いていない」──そう思っていた時期です。

けれど、ひとつだけ”動き続けていた投資”がありました。それが、証券会社で設定していた毎月の積立投資です。

当時は、「月1万円くらいならリスクが少ないだろう」と軽い気持ちで始めていたものでした。正直、そこまで期待していなかったし、積立をしていることすら忘れかけていました。

でも、半年ぶりにその口座を開いた時、そこには少しずつ積み上がっていた資産がありました。プラスマイナスでいえばわずかな利益でしたが、他の資産が損を出している中で、唯一”増えていた”ことが心に残りました。

「積み上げていた」という事実が自信になった

その時初めて、「積立投資ってすごいかもしれない」と思いました。値動きを読む必要もなく、買うタイミングを考えることもない。それでも着実に、時間とともに資産が増えている。

もちろん、積立投資だって相場が下がれば評価額は減ります。でも、”自分の感情が関与しない投資”というだけで、こんなにも心が楽なのかと驚きました。

思えば、失敗を重ねていた時期は「相場に合わせて動く」ことばかり考えていました。上がったら買い、下がったら不安になり、さらに下がると売る。それではいつまで経っても「長期で資産を育てる」という本来の目的にたどり着けません。

積立投資を続けていたことで、初めて”相場に合わせる”のではなく”自分のペースで投資する”感覚を持てたのです。

関連記事:少額からでもOK!20代に最適な資産運用の始め方|月3万円から始めた私の実体験

「自動で続く」仕組みが心の余裕を生んだ

積立投資の最大の強みは、”考えなくても続くこと”にあります。私はこの仕組みに、何度も救われました。

毎月、自動的に一定額が引き落とされ、淡々と投資信託が買い付けられる。最初は意識しなくても、半年・1年と続くうちに、「これだけ積み上がったんだ」という実感が少しずつ湧いてきます。

相場の状況に関係なく続くからこそ、「今買うべきか」「もう売った方がいいのか」と迷う時間が減りました。その分、仕事や日常に集中でき、精神的にも安定しました。

失敗を重ねた私が再び投資を前向きに考えられるようになったのは、この”自動で続く仕組み”があったからこそです。

関連記事:インデックス投資の魅力|初心者が安心して資産を育てられる理由

積立投資が教えてくれた”続ける力”と心理的安定

相場の波に一喜一憂しなくなった

積立投資を続けていくうちに、私の中で最も変わったのは”心の揺れ”でした。以前は、株価が下がれば「もうダメだ」と不安になり、上がれば「今がチャンス」と浮かれて追加投資をする。まるで感情のジェットコースターのように、日々の相場に振り回されていました。

しかし、積立投資を始めてからは、「上がっても、下がっても同じように買い続ける」ことが当たり前になり、チャートを見る頻度も減りました。毎月自動で買い付けられるおかげで、相場の動きと自分の感情を切り離すことができたのです。

下がった月は「安く買えた月」、上がった月は「資産が増えた月」。そう捉えるようになると、どんな相場環境でも落ち着いていられました。この感覚は、焦っていた頃の自分には想像もできなかったものです。

積立を”習慣化”したことで得た安心感

積立投資を続けていくうちに、それが”投資”というより”生活の一部”のような感覚になっていきました。

給料日が来たら一部が自動的に引き落とされ、残りを生活費として使う。いわば「先取り貯金」の延長線上のようなものです。

この”習慣化”が、私の投資人生を大きく変えました。投資を「頑張るもの」「判断するもの」から、「自然と積み上がっていくもの」へと変えることができたのです。

気づけば、積立を始めて3年目。相場が上がる時もあれば下がる時もありましたが、トータルでは着実に資産が増えていました。「投資とは、努力ではなく継続で結果を出すもの」──そう実感できた瞬間でした。

関連記事:複利を信じて続けた5年──20代投資家が感じた”時間が資産を育てる瞬間”

“増やす”よりも”守る”ことの大切さに気づいた

焦っていた頃の私は、「どうすればもっと増やせるか」ばかり考えていました。けれど、積立投資を続ける中で、「どうすれば長く守れるか」を考えるようになったのです。

積立は、暴落相場でもコツコツ買い増しを続けることで、自然と”安く買うチャンス”を拾ってくれます。上昇相場では、放っておいても利益が積み上がる。つまり、”攻め”と”守り”の両方を自動でこなしてくれる投資方法なのです。

この「守りの強さ」が、私の投資に対するストレスを劇的に減らしました。ニュースで「日経平均が下落」と聞いても、もう焦ることはなくなりました。「今月も変わらず積み立てているから大丈夫」──そう思えるだけで、心が穏やかになります。

参考:一般社団法人投資信託協会「長期投資の考え方」

焦らず、止めず、積み続ける──失敗が教えてくれたこと

感情をコントロールできる人が、最終的に勝つ

積立投資を通じて気づいたのは、投資で最も大切なのは「分析力」でも「知識」でもなく、感情のコントロールだということです。

どんなに優れた銘柄を選んでも、相場の下落時にパニックになって売ってしまえば意味がありません。逆に、どんな平凡な投資信託でも、落ち着いて積み続けられれば、長期的には結果が出ます。

つまり、”心を守る仕組み”を持つことこそが最強の戦略。積立投資はそのための最もシンプルで、最も有効な方法でした。

焦って判断していた頃の自分は、相場に勝とうとして、実は”自分に負けていた”のだと今なら分かります。

「増やす」より「続ける」ことの価値

多くの人が投資を始める理由は「お金を増やしたいから」。でも、実際に続けてみると、”増やすこと”よりも”続けること”の方がずっと難しいと感じます。

仕事が忙しくなる月もあれば、相場が不安定になる時期もある。それでも淡々と積み立てていくには、「習慣として定着させる工夫」が欠かせません。

私の場合は、毎月の積立を”固定費”として生活費に組み込む、証券口座をあえて頻繁に見ない、SNSの相場情報をミュートにする──といったシンプルな方法で、感情を動かさないようにしています。

こうして「やめる理由」を減らしていけば、積立は自然と長続きします。

投資は”競争”ではなく”マラソン”

かつての私は、「他の人より早く増やしたい」と思っていました。でも、投資はスピードを競うレースではありません。長く走り続けた人だけが、ゴールにたどり着けるマラソンです。

途中で立ち止まってもいいし、少しペースを落としてもいい。大事なのは、コースを外れずに走り続けること。

積立投資は、まさにその”ペースメーカー”のような存在です。自分のリズムで無理なく続けられる──それが、焦りの投資で失敗した私がたどり着いた答えでした。

関連記事:20代から始める資産運用|FIREを目指す私の投資方針と実体験

まとめ: これから投資を始める人へ

もし今、投資を始めたばかりで不安を感じている人がいたら、私はこう伝えたいです。

「焦らなくていい。止めなければ、必ず前に進める。」

積立投資は地味で、すぐに結果は出ません。でも、それが最大の魅力でもあります。続けることで、あなたの”時間”が味方になります。

焦って結果を求めた頃の私は、それを理解できていませんでした。けれど、今の私は胸を張って言えます。

投資の本当の成功とは、”お金を増やすこと”ではなく、”自分を信じて続けられるようになること”だと。

免責事項

本記事は個人の体験に基づく内容です。投資には元本割れのリスクがあり、成果を保証するものではありません。シミュレーションは特定の前提条件に基づく試算であり、実際の運用成果とは異なる可能性があります。最終的な判断はご自身の責任で行い、必要に応じて専門家にご相談ください。

関連記事

- 投資初心者が最初の1年で陥りがちな5つの失敗──実体験から学んだ後悔しない資産形成のスタート術

- 少額からでもOK!20代に最適な資産運用の始め方|月3万円から始めた私の実体験

- インデックス投資の魅力|初心者が安心して資産を育てられる理由

- 複利を信じて続けた5年──20代投資家が感じた”時間が資産を育てる瞬間”

- 20代から始める資産運用|FIREを目指す私の投資方針と実体験

コメント