“使いやすく、続けやすい”制度へ大改革

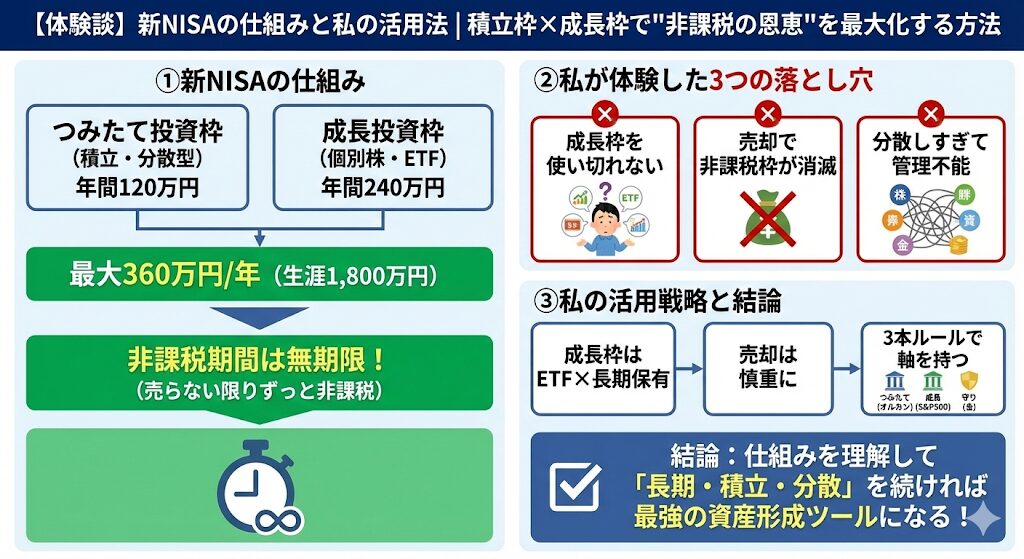

新NISAは、2024年1月に始まった新しい非課税投資制度です。

旧NISAでは、「一般NISA」と「つみたてNISA」に分かれており、どちらか一方しか選べない仕組みでした。

しかし新制度では、

- つみたて投資枠(長期・積立・分散型)

- 成長投資枠(個別株やETFなど)

この2つを同時に使えるようになりました。

さらに、これまで最長5年 or 20年だった非課税期間は、新NISAでは無期限に。つまり、「売らない限り、ずっと非課税で保有できる」仕組みになったのです。

年間投資上限も大幅アップ

| 制度 | 年間投資上限 | 生涯投資上限 | 非課税期間 |

|---|---|---|---|

| 旧つみたてNISA | 40万円 | 最大800万円 | 20年 |

| 旧一般NISA | 120万円 | 最大600万円 | 5年 |

| 新NISA(つみたて+成長投資枠) | 360万円(最大) | 1,800万円 | 無期限 |

このように、非課税枠が約3倍に拡大し、長期投資を本格的に続けやすくなりました。

つまり、新NISAは「一生使える”投資のインフラ”」と言えるでしょう。

関連記事:20代から始める資産運用|FIREを目指す私の投資方針と実体験

それでも”完璧ではない”理由

制度がいくら整っても、「どう使うか」次第で結果が大きく変わるのがNISAの難しさです。

特に、成長投資枠の運用や売却・再投資のルールには、「意外と知られていない落とし穴」が潜んでいます。

私自身も最初の数ヶ月は、「思っていたのと違う…」という戸惑いを感じました。

このあと解説するのは、実際に私が経験した”リアルな3つの落とし穴”。制度の仕組みを理解していないと、「非課税なのに損をしてしまう」という結果にもなりかねません。

実際に使って感じた”3つの落とし穴”

新NISAはたしかに優れた制度ですが、実際に運用を始めてみると「ここがわかりにくい」「想定外だった」と感じる点がいくつかありました。

私は新NISA開始初年度(2024年)からフル活用していますが、使ってみて初めて見えた落とし穴は次の3つです。

落とし穴①:成長投資枠を”うまく使い切れない”

非課税枠が拡大しても、実際に使いこなせていない人が多いです。とくに、投資信託以外の商品をどう選ぶかでつまずきやすい。

つみたて枠は「投資信託を積み立てるだけ」で完結しますが、成長投資枠はETF・個別株・REITなど選択肢が広く、初心者ほど「何を買えばいいのかわからない」と手が止まってしまいます。

結果として、せっかくの非課税枠を余らせたまま1年が終わる──。

私も初年度は同じ失敗をしました。焦って個別株を買ったものの、タイミングが悪く含み損。「結局、つみたて枠だけでよかった」と後悔した経験があります。

落とし穴②:売却しても”非課税枠は戻らない”

もう一つ見落とされがちなのが、「一度使った非課税枠は売却しても再利用できない」というルールです。

たとえば、成長投資枠で100万円分の株を買い、その後売却しても、その年の非課税枠(360万円)は回復しません。

この仕組みを知らずに短期売買をしてしまうと、「非課税のメリットを1年で使い切ってしまう」ことになりかねません。

新NISAは”長期保有が前提”の制度。売ってしまえば、再びその枠を使うことはできない。

私もこれを理解するまでに少し時間がかかりました。途中で銘柄を入れ替えるつもりでいたのですが、売却した時点で非課税枠が消えると知り、計画を立て直すことになったのです。

関連記事:【新NISA】成長投資枠は「年初一括」か「積立」か?メリット・デメリット徹底比較

落とし穴③:分散しすぎて”リターンがぼやける”

もう一つの罠は、「分散しすぎ」です。

投資の世界では「卵を一つのカゴに盛るな」と言われますが、あまりに多くの銘柄やファンドを買いすぎると、管理が大変になる上に、リターンも平均化してしまうという落とし穴があります。

つみたて枠でオルカンを積み立て、成長枠でS&P500、さらに国内株やETFを少しずつ…と増やしていくと、結局「どれが伸びているのか分からない」状態になりやすいです。

分散は”安心”になるが、”成果を薄める”こともある。

関連記事:20代・30代のための資産配分戦略──株式・債券・オルタナティブの役割とリバランスの重要性

落とし穴を回避するための私の戦略

成長投資枠は「ETF×長期保有」でシンプルに使う

まず、成長投資枠の使い方を見直しました。

以前は個別株をいくつも購入していましたが、値動きの大きさや決算チェックの負担がストレスになりがちでした。

そこで今は、S&P500やオルカンのETFを中心に”長期保有”に絞っています。

たとえば「eMAXIS Slim 米国株式(S&P500)」や「eMAXIS Slim 全世界株式(オール・カントリー)」など、世界や米国を丸ごと買うファンドを活用しています。

ETFなら1回の購入で分散投資が完了し、値動きも比較的安定しやすい。しかも成長投資枠で保有すれば、配当金も非課税で受け取れます。

「銘柄を選ばない投資」こそ、続けやすい投資と考えています。

関連記事:S&P500とオルカンどっちがいい?20代投資家が実践する”正解のない選び方”

売却は”枠の消費”と理解して慎重に行う

2つ目のポイントは、売却ルールを正しく理解すること。

新NISAでは、売却しても非課税枠が戻らないため、「本当に手放したいときだけ売る」を徹底しています。

私は売却前に、次の3点を必ず確認します。

- その銘柄を保有し続ける理由がなくなったか

- 投資先の代わりに”明確な乗り換え先”があるか

- 売却益を出しても課税されないタイミングか

この3つに当てはまらなければ、多少の含み損でも”持ち続ける”判断をします。新NISAは「売って増やす」よりも、「持ち続けて育てる」制度だからです。

分散のしすぎを防ぐ”3本ルール”

以前の私は、安心感を求めて投資先をどんどん増やしていました。でもそれが逆に、資産全体をわかりにくくしていたと気づきました。

そこで今は、「3本ルール」=つみたて枠×成長枠×守り資産というシンプルな方針にしています。

- つみたて枠:オルカンで世界分散

- 成長枠:S&P500で米国成長を取り込む

- 守り資産:金(ゴールド)でインフレ対策

この3つに絞ることで、毎月の積立額も把握しやすく、精神的にもブレにくくなりました。

分散とは「数を増やすこと」ではなく、「軸を持つこと」だと考えています。

関連記事:積立投資だけが救いだった──焦りの投資から学んだ「ブレない運用」の大切さ

それでも新NISAは最強──長期投資の心構え

制度の”弱点”を知れば、むしろ怖くない

新NISAにはたしかに落とし穴があります。しかし、それは制度の欠陥ではなく、仕組みを理解していないことによる誤解がほとんどです。

- 枠を使い切れない

- 売却ルールを勘違いする

- 分散しすぎて管理が難しくなる

こうした失敗は、少しの知識で防ぐことができます。逆に言えば、「制度を理解して長期で使いこなせる人」にとって、新NISAはこれまでにないほど優秀な”資産形成ツール”です。

正しく使えば、”非課税で育てる最強の仕組み”になる可能性があります。

「焦らず、続ける」ことが最大のリターンを生む

NISAで失敗しがちな人の多くは、”短期の値動き”に惑わされて途中で止めてしまうケースです。

しかし、新NISAの本質は「長期・積立・分散」。価格が下がっても、積み立てを続けることで平均取得単価を下げ、最終的に上昇の恩恵を最大化できる可能性があります。

私自身も、相場が下落したときほど「買い時」と考えるようになりました。その考え方を持てるようになったのは、制度の仕組みを理解したからです。

投資で大切なのは、「何を買うか」より「どう続けるか」と考えています。

関連記事:暴落はギフト──積立投資が市場下落で勝てる科学的理由

“非課税”という恩恵を最大限に活かすために

新NISAの最大のメリットは、利益が非課税であること。この恩恵を最大化するには、「長く・多く・効率よく」運用を続けることが鍵です。

- 積立を止めない

- 利益が出ても売らずに再投資する

- 成長枠とつみたて枠をうまく併用する

この3つを意識するだけで、10年、20年先には大きな差が生まれる可能性があります。

「制度に使われる」から「制度を使いこなす」へ

新NISAは、ただ始めるだけで終わりではありません。本当のスタートは、”制度を自分の人生設計に合わせて活かす”ことです。

- どんな未来のために投資するのか

- どんなリスクを許容できるのか

- どうすれば継続できるのか

これを自分の言葉で整理しておくと、一時的な相場の上下にも動じなくなります。

新NISAは「お金を増やす制度」ではなく、「未来を設計する制度」。それを使いこなせる人が、最終的に大きな成果を手にする可能性があります。

関連記事:複利を信じて続けた5年──少額積立でも「時間が味方」になった実感

免責事項

投資について

本記事は運営者の個人的な見解と体験に基づく情報提供を目的としており、特定の投資商品の推奨や投資勧誘を目的とするものではありません。投資にはリスクが伴い、元本割れの可能性があります。投資判断は必ずご自身の責任において行い、必要に応じてファイナンシャルプランナー(FP)など金融の専門家にご相談ください。

新NISA制度について

本記事で紹介した新NISAの制度内容(年間投資上限、生涯投資上限、非課税期間など)は、執筆時点(2025年12月)のものであり、法改正により変更される可能性があります。最新の制度内容については、金融庁の公式サイトや金融機関の公式情報をご確認ください。

投資戦略について

本記事で紹介した運営者の投資戦略や資産配分(3本ルールなど)は個別の事例であり、すべての方に適したものではありません。最適な投資戦略は、個人の年齢、収入、リスク許容度、投資目的により大きく異なります。

売却ルールについて

新NISAの売却に関するルールは複雑であり、本記事の説明は簡略化したものです。実際の売却・再投資を行う際は、金融機関の窓口や公式サイトで詳細をご確認いただくか、専門家にご相談ください。

その他

本記事の運営者はファイナンシャルプランナーや証券アナリストではありません。新NISAの活用方法に関する具体的な判断については、専門家にご相談されることをおすすめします。読者の皆様におかれましては、本記事の内容を参考情報の一つとして、ご自身の状況に合わせて専門家に相談のうえ、慎重に判断されることを強くおすすめします。

過去の実績は将来の運用成果を保証するものではありません。

関連記事

- 20代から始める資産運用|FIREを目指す私の投資方針と実体験

- 積立投資だけが救いだった──焦りの投資から学んだ「ブレない運用」の大切さ

- 【新NISA】成長投資枠は「年初一括」か「積立」か?メリット・デメリット徹底比較

- S&P500とオルカンどっちがいい?20代投資家が実践する”正解のない選び方”

- 複利を信じて続けた5年──少額積立でも「時間が味方」になった実感

- 暴落はギフト──積立投資が市場下落で勝てる科学的理由

- 20代・30代のための資産配分戦略──株式・債券・オルタナティブの役割とリバランスの重要性

コメント