「IPOに当たれば一発で儲かる」──そんなイメージを持つ人も多いかもしれません。

たしかに、上場初日に株価が急騰する銘柄もあり、過去には初値で数倍になるケースもありました。しかしその裏側には、当選確率の低さや短期的な値動きリスクがあるのも事実です。

私自身も社会人になって間もない頃、「IPOなら安全に利益が出る」と思い応募を繰り返しました。ですが、現実は想像以上にシビアでした。当たらない上に、当たってもタイミングを誤れば利益どころか損失になることも。

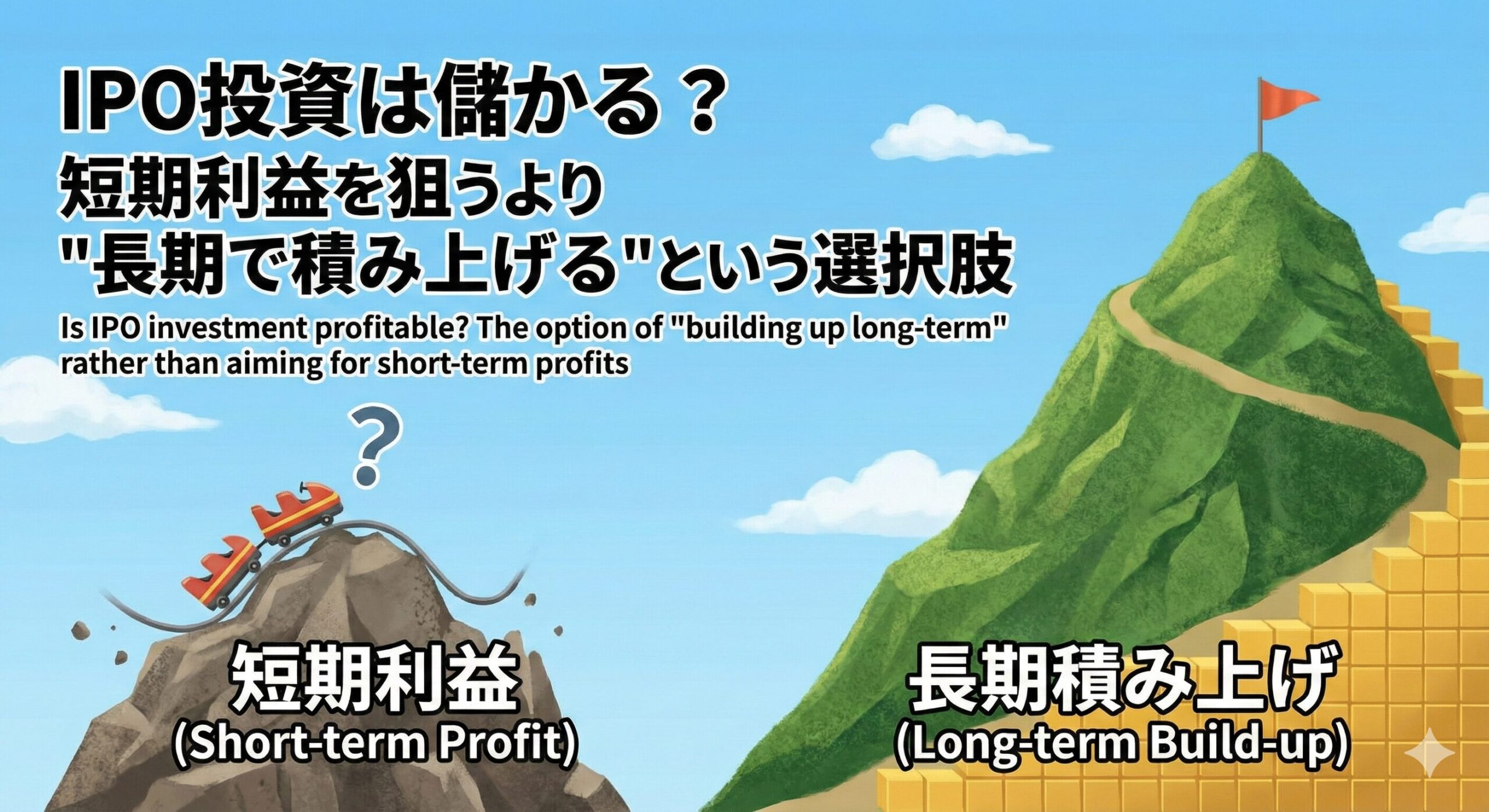

IPO投資は決してギャンブルではありません。しかし、「短期で儲ける手段」ではなく、長期で成長企業を取り込む戦略として考える必要があると感じています。

この記事では、IPO投資の基本構造とリスク、短期売買に潜む落とし穴、そして長期で資産を積み上げるための考え方を、実体験を交えながら解説していきます。

なお、本記事は筆者個人の体験談と一般的な投資情報を基にしたものであり、特定の投資判断を推奨するものではありません。投資判断は必ずご自身の責任で行ってください。

IPO投資とは?仕組みと当選までの流れを整理

IPOの基本構造

IPO(Initial Public Offering)とは、企業が証券取引所に新しく株式を上場し、一般の投資家がその株を購入できるようにすることを指します。日本語では「新規公開株」と呼ばれます。

日本取引所グループ(JPX)の説明によると、IPOは企業が資金調達を行い、成長資金を得るための重要な手段とされています。

企業が上場する際、まずは証券会社を通じて「公募価格」を決定します。その価格で新規株を購入できるのがIPO投資です。

多くの場合、公募価格は市場での初値より低く設定される傾向があるため、当選すれば初日で利益が出るケースも少なくありません。これが「IPO=儲かる」と言われる理由です。

しかし実際には、すべてのIPOが上昇するわけではありません。市場環境や企業業績によっては、初値が公募価格を下回ることもあります。

当選までの流れ

IPO投資の流れは以下のようになります。

証券会社でIPOの取扱銘柄を確認します。SBI証券・楽天証券・マネックス証券など、各社で取扱銘柄が異なります。

ブックビルディング(需要申告)に参加し、「いくらで・何株ほしいか」を申し込みます。

抽選・当選発表が行われ、証券会社による抽選で当選者が決定されます。

購入手続きを行い、上場日に市場で取引が始まります。

このように、IPO投資は「当選→初値売却→利益確定」というシンプルな流れですが、実際は当選確率が低く、継続的な応募が必要になります。

当選確率の現実

たとえばSBI証券のデータでは、人気銘柄の当選確率は0.1パーセント未満の場合もあります。応募を続ける根気が求められる投資法なのです。

私自身も、10回以上応募してようやく1回当選するかどうか、という経験を何度もしました。「当たれば儲かる」と聞いて始めましたが、「当たらない」ことが最大のハードルだと気づきました。

関連記事:投資初心者が最初の1年で陥りがちな5つの失敗──実体験から学んだ後悔しない資産形成のスタート術

短期で儲かる印象の落とし穴──当たった後に待っているリスク

初値が必ず上がるとは限らない

IPO投資というと、「当選すれば利益が出る」というイメージが根強くあります。たしかに、上場初日に初値が上がる銘柄も多く、短期間で数万円から数十万円の利益が出るケースもあります。

しかし、その裏にはいくつもの見えにくいリスクが存在します。

IPOの人気が高まるほど、割高な公募価格が設定される傾向があります。その結果、上場初日には期待先行で買われすぎた反動が起き、初値が公募価格を下回る「公募割れ」になることも珍しくありません。

日本経済新聞の報道によると、2023から2024年のデータでは、新規上場した銘柄のうち約3割が初値でマイナスとなったとされています。話題性だけで応募した投資家が損を抱えるケースも多く見られました。

当選しても売るタイミングを誤ると利益が消える

IPO投資で利益を出すには、売却の判断が極めて重要です。

私が初めて当選したIPO(IT系スタートアップ)では、上場初日の午前に一時的にプラス40パーセント上昇しました。しかし「まだ上がるかも」と思って売らずにいたところ、午後には急落し、最終的には公募価格ギリギリの利益しか得られませんでした。

短期的な値動きに惑わされると、利益を守るどころか逃すこともあるのです。

関連記事:積立投資だけが救いだった──焦りの投資から学んだ「ブレない運用」の大切さ

長期で持つ場合の成長リスク

IPOは「これから成長する企業」に投資できる魅力があります。しかし、成長までの道のりが想定以上に長いことも多いのが現実です。

上場後しばらくは赤字が続く企業も多く、決算ごとに株価が大きく変動します。一時的に下落しても「信じて持ち続ける」姿勢が必要ですが、心理的な負担も大きいのが実情です。

モーニングスターの分析でも、新規公開株の多くは上場後数年間で業績が安定するまでに時間がかかるとされています。

当たらないことも最大のリスク

IPO投資のもう一つの特徴は、当選しないリスクです。どれだけ分析しても、抽選で外れれば購入すらできません。そのため、IPO一本に絞ると「チャンスのない期間」が長くなりがちです。

結果として、待っている間に機会損失が発生することもあります。

IPO投資は「夢のある投資」ですが、短期での利益を狙うほど、運やタイミングの影響を強く受けます。だからこそ次に解説するように、長期での積み上げ型投資として取り入れる発想が大切になります。

長期で積み上げるという選択──成長企業を取り込む発想へ

上場はスタートラインである

IPO投資を続けていると、「運良く当たってもすぐ売るべきか、それとも長期で持つべきか」という迷いに必ず直面します。

結論から言えば、長期で成長企業を取り込む発想こそが、IPOを資産形成に活かす最も安定した方法だと考えています。

IPOは「ゴール」ではなく、「企業の出発点」です。上場直後の株価は、話題性や期待で動きやすく、その企業の本来の実力を反映していないことも多いものです。

一方、数年かけて業績を伸ばしていく企業も多く、初値で手放してしまうと、その長期成長の恩恵を逃す可能性があります。

たとえば、上場時に話題になった企業の中には、数年後に時価総額が数倍に成長したケースも少なくありません。IPOを「一時的な利益」ではなく「将来の成長を取り込む入口」と捉えると、投資の見え方が大きく変わります。

関連記事:複利を信じて続けた5年──20代投資家が感じた”時間が資産を育てる瞬間”

短期売買型と長期育成型を分けて考える

IPO投資には、2つのアプローチがあります。

短期売買型は、初値で売却し利益を確定する方法です。即金性が高い一方で、需給に左右されやすいというリスクがあります。

長期育成型は、成長を待ちながら保有する方法です。複利効果や企業成長の恩恵を得られる一方で、一時的な下落リスクがあります。

どちらが正しいというわけではありませんが、長期運用を前提としたポートフォリオにおいては、育成型IPOを少額で取り入れるのが現実的だと考えています。

一部の当選銘柄を長期保有することで、ポートフォリオ全体に新興企業の成長エッセンスを加えることができます。

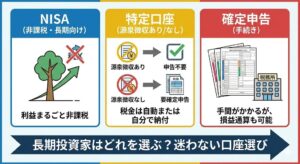

IPOとインデックスでリスク分散を強化

IPOは個別株の要素が強く、値動きが激しいため、インデックス投資と組み合わせるのがおすすめです。

具体的には、基本軸としてつみたてNISAでS&P500やオルカン(全世界株式)を積み立て、サブ軸としてIPO当選株を少額保有し企業成長の恩恵を狙う、という構成です。

これにより、リスクを抑えながら「攻め」と「守り」の両立が可能になります。私自身もこの方法に切り替えてから、IPO投資の結果に一喜一憂することがなくなりました。

勝つ投資より、続けられる投資を選ぶ。これが、長期で積み上げる最大のコツです。

関連記事:S&P500とオルカンどっちがいい?20代投資家が実践する”正解のない選び方”

まとめ

IPOは短期のチャンスではなく長期の入口

IPO投資には、確かに運の要素があります。しかし、当選だけに頼るのではなく、戦略的に取り組む姿勢こそが長期で結果を残す鍵だと考えています。

IPOは、一発で儲けるための手段ではなく、新しい成長企業に早期から関われる投資の入口です。

初値の上下に一喜一憂するよりも、「この企業が10年後どうなるか」という視点を持つことで、IPO投資はより有意義なものになります。

小さく始めて長く続ける

IPO投資は、当選確率が低くリスクもある分、資金を分散させながら長く続けることが大切です。

具体的には、複数の証券会社に口座を開設して当選確率を上げる、抽選に毎回参加して応募を習慣化する、当選した銘柄の一部は長期保有して成長を待つ、という3つを意識するだけで、IPO投資の成果は安定すると考えられます。

「当たらないからやめる」ではなく、続けていればチャンスが回ってくるという感覚で向き合うのがコツです。

IPO投資は資産形成のスパイス

IPOだけに頼らず、インデックス投資・NISA・積立投資などのベース資産に加えることで、全体のリターンを押し上げるスパイスとして機能します。

投資の世界に「絶対安全」はありませんが、分散と継続を意識すれば、リスクを抑えながらチャンスを取り込むことができます。

私自身も、IPO投資を資産形成の主軸ではなく、補完的な位置づけとして取り入れています。この考え方に変えてから、IPOに対する期待値も現実的になり、結果的に投資全体のバランスが良くなったと感じています。

免責事項

投資について

本記事で紹介している投資手法や考え方は、筆者個人の経験に基づくものであり、特定の投資商品や投資手法を推奨するものではありません。IPO投資にはリスクが伴い、元本割れの可能性があります。公募割れにより損失が発生する可能性もあります。投資判断は必ずご自身の責任で行い、必要に応じてファイナンシャルプランナーや証券会社などの専門家にご相談ください。

体験談について

本記事に記載されている投資成果や経験は、筆者個人のものであり、すべての方に同様の結果を保証するものではありません。IPOの当選確率や初値の騰落率は銘柄や市場環境によって大きく異なります。

統計データについて

本記事で引用している統計データは、執筆時点で公開されている情報に基づいていますが、過去の実績であり、将来の投資成果を保証するものではありません。

その他

本記事の情報は執筆時点のものであり、最新のIPO制度や証券会社の取扱内容とは異なる場合があります。最新情報については、各証券会社や日本取引所グループの公式サイトにご確認ください。

関連記事

- S&P500とオルカンどっちがいい?20代投資家が実践する”正解のない選び方”

- 【体験談】新NISAの仕組みと私の活用法|積立枠×成長枠で”非課税の恩恵”を最大化する方法

- 20代から始める資産運用|FIREを目指す私の投資方針と実体験

- 複利を信じて続けた5年──20代投資家が感じた”時間が資産を育てる瞬間”

- 投資初心者が最初の1年で陥りがちな5つの失敗──実体験から学んだ後悔しない資産形成のスタート術

参考サイト

- 日本取引所グループ(JPX)「IPO(新規上場)について」

- 日本経済新聞「IPO関連記事」

- モーニングスター「IPO投資の基礎知識」

コメント