社会人として働き始めて数年が経つと、「もう少し貯金したいけど、なかなかお金が残らない」「節約しても大して増えないし、何から始めればいいのかわからない」という悩みを持つ人も多いのではないでしょうか。

私も同じでした。社会人2年目までは、飲み会や買い物で給料がどんどん消えていき、貯金ゼロの月も珍しくありませんでした。

しかし、ある時ふと気づいたのです。節約は「お金を減らさない行動」ではなく、「お金を増やすための最初の一歩」だということに。

実際、無理のない固定費削減と自動積立を組み合わせることで、気づいたら投資が進んでいたという状態をつくることができます。

この記事では、会社員でも今日からできる現実的な節約法、節約で浮いたお金をどう投資に回すか、そして無理せず続けられるお金の仕組み化のコツを、私自身の体験を交えながら紹介します。

なお、本記事は筆者個人の体験談と一般的な投資情報を基にしたものであり、特定の投資判断を推奨するものではありません。投資判断は必ずご自身の責任で行ってください。

節約は我慢ではない──最初に知っておきたい考え方

節約はお金を増やす準備

「節約」と聞くと、多くの人は我慢や制限を思い浮かべます。しかし、本当の意味での節約とは、お金の流れを整えることだと考えています。

単に支出を減らすのではなく、「お金をどこに使うか」を意識して選び取る行為こそが節約の本質です。

たとえば、毎月3万円の支出を見直して、そのうち1万円を投資に回したとします。1年間で12万円、10年で元本は120万円になります。

もし年利4パーセントで運用できた場合、10年後には約142万円になる可能性があります。この22万円の差は、節約したからこそ得られた未来のお金です。

つまり、節約とは「お金を守ること」ではなく、お金を増やすための最初のステップでもあると言えます。

関連記事:20代から始める資産運用|FIREを目指す私の投資方針と実体験

我慢型の節約は続かない

一方で、「食費を月1万円までにする」「遊びに行かない」といった我慢型の節約は、一時的には効果があっても、長くは続きません。人はストレスがたまると、反動で浪費をしてしまうからです。

長く続く節約とは、削っても生活満足度が下がらない部分を見つけることだと考えています。そして、浮いたお金を「目的のある支出」に置き換えることです。

削るより置き換える

たとえば、以下のような工夫が考えられます。

格安SIMに変更すると、通信費を月5,000円程度削減できる可能性があります。不要なサブスクを解約すると、月1,500円程度削減できるかもしれません。コンビニコーヒーを週2回に減らすと、月1,200円程度削減できる可能性があります。

これだけで、月7,000から8,000円程度の余裕が生まれる可能性があります。この金額をそのまま投資に回すだけで、我慢せずに資産を増やす仕組みができます。

今日からできる節約3選(固定費・変動費・浪費習慣)

固定費の見直し|一度の見直しで自動的に貯まる

節約を始めるとき、真っ先に考えるべきなのは「どこから手をつけるか」です。やみくもに削るとストレスが溜まり、続きません。

まず着手すべきは「毎月必ず発生する支出=固定費」です。一度見直せば、来月以降も自動的に支出が減るため、効果が大きい分野と言えます。

代表的な見直しポイントとしては、通信費(格安SIMや光回線プランの見直し)、保険料(重複契約や過剰保障を整理)、サブスクリプション(動画・音楽・フィットネスなど、使っていないものを解約)があります。

これだけで、月1万円程度の固定費削減が可能になる場合があります。年間で12万円。そのまま投資に回せば、将来のリターンにもつながる可能性があります。

節約の中でも固定費は「一度やれば成果が続く」分野です。最初の1時間の見直しが、1年後の家計を変える可能性があります。

関連記事:年収450万→400万の転職で可処分所得が増えた話──働き方改革が資産形成を可能にした実体験

変動費のコントロール|見える化で意識が変わる

食費や交際費、日用品などの変動費は、気づかないうちに膨らみがちです。ここで大切なのは、削るよりも把握することだと考えています。

効果的な方法としては、家計簿アプリ(マネーフォワードME、Zaimなど)で自動集計する、1週間単位で予算を設定して「使える金額」を可視化する、コンビニ・外食を週何回までにするというマイルールを決める、などがあります。

たとえば、外食を週3回から週1回に減らすと月6,000円程度削減できる可能性があります。コンビニコーヒーを自宅マグボトルに変更すると月2,000円程度削減できるかもしれません。ネット通販はカートに入れて一晩寝かせることで、衝動買いを防止できます。

レシートの整理を続けるうちに、自分がどんな支出に弱いか見えてきます。意識するだけでお金は減りにくくなるというのが、この段階のポイントです。

浪費習慣のリデザイン|ストレス解消を投資的行動へ

節約がうまくいかない人の多くは、「浪費の背景に感情がある」ことに気づいていないと考えられます。

仕事で疲れてタクシーを使う、コンビニでご褒美スイーツを買う──これらは一時的な満足を与えてくれますが、長期的には資産を減らす習慣になる可能性があります。

置き換えの具体例としては、タクシーを使う代わりにウォーキング(健康投資)、ご褒美スイーツを本1冊や自己啓発講座に変更(自己投資)、ネットショッピングの代わりにカフェ読書(満足感を得ながら浪費抑制)などが考えられます。

人は「完全にやめる」よりも、「別の形で置き換える」方が続きやすいと言えます。ストレスを減らす方法を投資的行動に変えれば、心もお金も健全になる可能性があります。

関連記事:通勤ゼロ・自炊・筋トレ──私の生活習慣が資産形成を加速させた理由

浮いたお金を貯めるではなく投資に回す理由

貯金の価値は静かに下がっている

節約で月1万円、2万円と余裕ができると、「とりあえず貯金しておこう」と考える人がほとんどです。

しかし、いまの時代──特にインフレが進む日本では、貯金だけでは資産が実質的に目減りしていくという現実があります。

日本の普通預金の金利は、年0.001パーセント前後です。100万円を1年間預けても、利息はわずか10円程度です。

一方で、インフレ率が2から3パーセントの状態が続けば、実質的には「毎年2から3パーセントお金の価値が減る」ことを意味します。

たとえば、100万円で買えたものが、来年は103万円必要になる。貯金しているだけで、買えるモノやサービスの量が減っていく──これが見えない損失です。

関連記事:『貯金=安心』はもう古い?インフレ時代に知っておきたい現金のリスクと対策

貯めるではなく回すが選択肢

だからこそ、浮いたお金は「眠らせる」より「働かせる」──つまり、投資に回してお金を動かすことが一つの選択肢になると考えています。

その第一歩が、毎月の自動積立です。最初から大きな額でなくても構いません。節約で生まれた1万円を積み立てるだけでも、長期では大きな資産形成につながる可能性があります。

たとえば、月1万円を年利4パーセントで運用した場合、10年後には約146万円、20年後には約294万円になる可能性があります(元本240万円、運用益54万円)。

このように、時間を味方につけるだけで節約の成果が加速していく可能性があります。

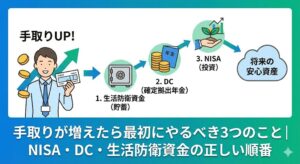

NISA・投資信託での積立という選択肢

会社員が無理なく続けるなら、「NISA」や「投資信託の自動積立」を活用するのが現実的な選択肢の一つです。

つみたてNISA(または新NISA)は少額から始められ、運用益が非課税になります。低コストのインデックスファンド(例:eMAXIS Slim米国株式(S&P500)、オルカン(全世界株式))などがあります。

これらは、長期でコツコツ積み立てる前提の設計になっているため、日々の値動きに一喜一憂しない人に向いていると言えます。

関連記事:【体験談】新NISAの仕組みと私の活用法|積立枠×成長枠で”非課税の恩恵”を最大化する方法

ドルコスト平均法で感情に左右されない投資

積立投資は、価格が高いときに少なく買い、安いときに多く買う──その結果、平均購入単価が下がる仕組みです。これを「ドルコスト平均法」と呼びます。

節約によって無理なく確保できた金額を、毎月一定額で積み立てるだけで、感情に左右されない安定的な投資が実現する可能性があります。

会社員が無理なく投資を続けるための仕組み化

自動化でやめられない投資に変える

投資を始めても、最も難しいのは続けることです。相場が下がると不安になり、上がると焦って買い増したくなる。こうした感情の波に左右されると、せっかくの積立も長続きしません。

だからこそ大切なのは、「感情を排除できる仕組み」を作ることだと考えています。一度設定してしまえば、あとは放っておいても自動で積み立てが進む状態をつくることです。

節約で生まれた余裕資金を、給与口座から自動で投資に回す仕組みを整えるだけで、「考えなくても投資が進む」状態が作れます。

具体的な設定例としては、給与口座から自動引き落とし(楽天証券・SBI証券など)で給料日翌日に自動積立を設定する、クレカ積立を利用(例:三井住友カード×SBI証券)して毎月の積立額に対してポイント還元を得る、ボーナス月だけ増額設定して臨時収入の一部を投資へ回す、などがあります。

自動化さえしておけば、途中でモチベーションが下がっても、システムが代わりに未来の自分のために積み立て続けてくれます。

関連記事:SBI証券×三井住友カードで毎月10万円積立|ポイント還元と投資習慣を語る

モチベーション維持には見える化が効く

積立投資は成果が出るまで時間がかかるため、途中で飽きてしまう人も多いと考えられます。そんなときに効果的なのが、進捗を「見える化」することです。

継続のための工夫としては、投資額や評価額をグラフ化して可視化する、月1回だけアプリで推移を確認しメモを残す、SNSやブログで「積立日記」をつける(発信が継続の励みになる)などがあります。

数字を客観的に見ることで、焦らず待つ力が育ちます。1年、2年と継続するうちに、「少しずつ増えている」実感が投資を習慣化させるモチベーションになります。

投資を仕組み化する最大のメリット

仕組み化とは、日常生活に投資の自動スイッチを埋め込むことです。この状態になれば、「投資しなければ」と意識しなくても資産が育つ可能性があります。

つまり、投資を「特別な行動」から「当たり前の習慣」に変えること。それこそが、会社員が長期で資産を築くための一つの方法だと考えています。

節約と投資を分けずに考えるという新しい習慣

節約は守る力、投資は増やす力

多くの人は「節約」と「投資」を別のものとして考えがちです。しかし、実際にはこの2つは同じ目的に向かう行動だと考えています。

節約はお金を整える行為、投資はお金を育てる行為。つまり、節約で流れを作り、投資でその流れを未来に向けて伸ばす。このサイクルを回すことで、会社員でも無理なく資産形成ができる可能性があります。

私が社会人になって最初に失敗したのは、「投資だけを頑張ろう」としたことでした。支出を整えないまま投資を始めても、結局お金が続かず、途中でやめてしまったのです。

しかし、節約によって使う力を見直すと、「何のために増やすのか」が明確になり、投資への目的意識も変わりました。

節約はお金を守る力、投資はお金を増やす力。この2つを同時に鍛えることが、長期的に安心できるお金の土台をつくると考えています。

小さな成功体験が習慣をつくる

最初から完璧にやる必要はありません。1つの固定費を見直し、浮いた5,000円を積立投資に回す。その小さな一歩で未来の資産は確実に増える可能性があります。

続けるうちに、数字だけでなく気持ちの余裕も変わります。相場の上下に一喜一憂せず、「お金が働いてくれている」安心感が生まれるのです。

節約も投資も我慢ではなく、仕組みと習慣で成り立つものだと考えています。やる気よりも、仕組みがあなたを助けてくれます。

まとめ

節約は投資の助走にすぎない

節約は我慢ではなく、お金の流れを整える行動だと考えています。

固定費・変動費・浪費習慣を見直すだけで、月1万円以上の余裕が生まれる可能性があります。浮いたお金は貯めずに投資へ回し、お金を働かせることが一つの選択肢になります。

自動積立で感情を排除し、仕組みで続けることが大切です。

節約と投資をセットで考える

節約と投資は、どちらか一方だけでは意味がないと考えています。「使い方を整え、増やし方を学ぶ」──このバランスが、これからの時代を安心して生き抜く一つの方法になる可能性があります。

私自身、節約と投資を一緒に考えるようになってから、お金に対する不安が大きく減りました。完璧でなくても、少しずつ前に進むことで、確実に変化は訪れます。

この記事が、同じように悩んでいる方の一歩を後押しできれば幸いです。

免責事項

投資について

本記事で紹介している投資手法や考え方は、筆者個人の経験に基づくものであり、特定の投資商品や投資手法を推奨するものではありません。投資にはリスクが伴い、元本割れの可能性があります。投資判断は必ずご自身の責任で行い、必要に応じてファイナンシャルプランナーや証券会社などの専門家にご相談ください。

体験談について

本記事に記載されている節約効果や投資成果は、筆者個人のものであり、すべての方に同様の結果を保証するものではありません。節約効果や投資リターンは個人の状況や市場環境によって大きく異なる可能性があります。

シミュレーションについて

本記事で紹介しているシミュレーションは、特定の前提条件に基づく試算であり、実際の投資成果を保証するものではありません。市場の運用利回りは変動し、想定通りのリターンが得られる保証はありません。

その他

本記事の情報は執筆時点のものであり、最新の金融商品や税制とは異なる場合があります。NISA制度の詳細や最新の信託報酬については、金融庁や各運用会社の公式サイトにご確認ください。

関連記事

- 20代から始める資産運用|FIREを目指す私の投資方針と実体験

- 【体験談】新NISAの仕組みと私の活用法|積立枠×成長枠で”非課税の恩恵”を最大化する方法

- 年収450万→400万の転職で可処分所得が増えた話──働き方改革が資産形成を可能にした実体験

- 『貯金=安心』はもう古い?インフレ時代に知っておきたい現金のリスクと対策

- SBI証券×三井住友カードで毎月10万円積立|ポイント還元と投資習慣を語る

参考サイト

- 金融庁「NISA特設ウェブサイト」

- 投資信託協会「投資信託の基礎知識」

- 日本経済新聞「マネー・投資」

コメント