社会人になって数年。

「老後資金の準備をそろそろ始めたい」と思って調べてみると、真っ先に出てくるのがiDeCo(イデコ)という言葉。

しかしネットを見れば──

「月5,000円なんて意味がない」

「どうせならNISAの方がいい」

そんな意見ばかり。

正直、私も最初はそう思っていました。月5,000円では老後資金に大きな違いが生まれる気がせず、60歳まで引き出せないのも不安。「結局やる意味あるの?」と、手を出せずにいた時期があります。

でも実際に始めて数年たった今、感じているのは──金額の小ささよりも”仕組みを使うこと”の方が圧倒的に大事だということ。

節税効果はもちろん、毎月自動で積み立てる仕組みが”投資を習慣化”してくれる。そして気づいたら、自分の中に「お金を貯め続けるリズム」が生まれていました。

この記事では、月5,000円のiDeCoは本当に意味があるのか、NISAとの優先順位はどう考えるべきか、20代投資家が実践して感じたリアルな体験と結論を、できるだけ分かりやすく整理していきます。

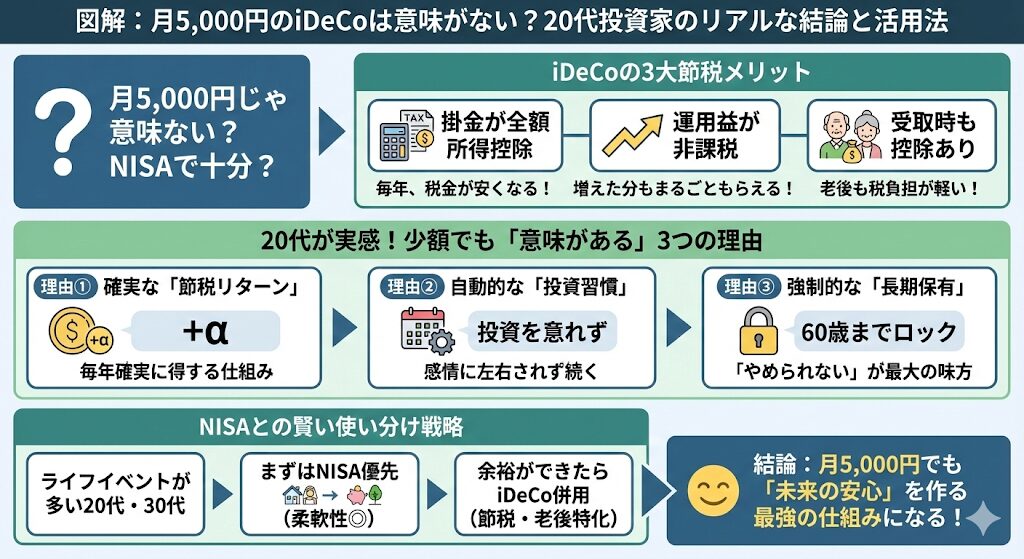

iDeCoの基本と節税の仕組み

iDeCoとは?「自分で作る年金制度」

iDeCo(イデコ)は、「個人型確定拠出年金」と呼ばれる制度で、自分で掛金を出して、自分で運用し、将来の年金として受け取る仕組みです。

もともとは老後資金の不足を補う目的でつくられた国の制度で、会社員・公務員・自営業者など、基本的に誰でも加入できます。

毎月の掛金を投資信託などで運用し、60歳以降に年金または一時金として受け取ります。つまり「長期・積立・分散投資」の王道スタイルを、国の後押しを受けながら行える制度と言えます。

関連記事:20代・30代の初心者が資産運用を始める前に知っておきたい5つのこと

3つの節税メリット

iDeCoの最大の魅力は、なんといっても節税効果です。具体的には次の3つの税優遇を受けられます。

① 掛金の全額が所得控除になる

たとえば月5,000円(年6万円)を掛けた場合、その全額が所得から差し引かれます。

年収400万円・所得税率10%の人なら、年間で約6,000円の節税になる可能性があります。たった5,000円の拠出でも、1か月分が”税金で返ってくる”ような効果があると考えられます。

② 運用益が非課税

通常、投資信託の運用益には約20%の税金がかかりますが、iDeCo内で得た利益はすべて非課税です。

長期で積み立てるほど、この非課税メリットは雪だるま式に効いてくる可能性があります。「複利の力 × 税金ゼロ」は、iDeCoならではの仕組みです。

③ 受取時にも控除がある

60歳以降に受け取るときも優遇があります。一時金で受け取る場合は退職所得控除、年金として受け取る場合は公的年金等控除が適用されます。

つまり、積み立て・運用・受け取りのすべての段階で税負担を軽減できる可能性があるのです。

注意点:60歳まで引き出せない

一方で、iDeCoには明確な制約もあります。それは、60歳まで原則引き出せないという点です。

この制約があるため、生活費や緊急資金をiDeCoに回すのは危険です。途中で「やっぱりお金が必要」と思っても解約はできず、掛金を一時的に止める「加入者資格喪失」などの手続きをする必要があります。

そのため、iDeCoはあくまで”老後資金専用口座”と考えるのが基本。短期的なリターンを求めるものではなく、未来の自分への”仕送り”のような感覚で取り組むと、無理なく続けられます。

関連記事:【比較】iDeCoとNISA、どちらを優先すべき?20代の判断基準と使い分け方

月5,000円でも意味がある3つの理由

少額でも”続けること”に意味がある

「たった5,000円じゃ意味がない」と言われがちなiDeCoですが、実は少額から始めることにこそ価値があります。

投資で大切なのは”額の大きさ”ではなく、”続ける力”です。

iDeCoは自動で口座から引き落とされる仕組みなので、気づけば毎月コツコツと投資を続けられます。一度設定してしまえば、面倒な手間もなく、自分の生活リズムに”資産形成”が組み込まれる。その積み重ねこそ、将来の資産を作る力になると考えられています。

理由①:節税メリットを毎年得られる

月5,000円、年間6万円の拠出でも節税効果は毎年積み上がります。

年収400万円・所得税率10%の人なら、1年で約6,000円。10年続ければ約6万円の税金が戻ってくる計算になります。

この”税の優遇を受けながら投資できる”という状況そのものが、iDeCoの本当の強みです。銀行預金に置いておいても得られない「節税+複利」の環境を、月5,000円から活用できるのは非常に大きなメリットと言えます。

理由②:投資のリズムを作ることができる

投資で失敗する人の多くは、”タイミング”に振り回されるケースです。

しかしiDeCoのように毎月自動で拠出する仕組みを使えば、「タイミング投資」ではなく「習慣投資」ができます。

値上がりしても、下がっても淡々と買い続ける。それが結果的に「平均取得単価を下げる」ドルコスト平均法の効果を生み出す可能性があります。

私自身も最初は一括投資に憧れていましたが、途中から自動積立の安心感を知ってからは、「相場を読むより、習慣を続ける方が強い」と実感しています。

関連記事:ドルコスト平均法とは?積立投資で”買いタイミング”を分散する科学的根拠

理由③:途中でやめにくい”強制力”がある

iDeCoは一度始めると、原則60歳まで引き出せません。この”制限”がデメリットに見えて、実は大きなメリットでもあります。

「やめられない仕組み=長期投資を続けられる仕組み」。

投資を続ける最大の敵は”自分の感情”です。市場が荒れても、怖くなって売らずに済む。この自動的な長期継続こそ、iDeCoを使う意義だと思います。

習慣が資産を作る

月5,000円という小さな金額でも、「節税しながら投資を習慣化する」という点で、iDeCoは非常に有効です。

数字だけを見るとインパクトはありませんが、10年後・20年後に「あのとき始めてよかった」と思える可能性のある制度です。

関連記事:積立投資だけが救いだった──焦りの投資から学んだ「ブレない運用」の大切さ

NISAとiDeCo、どちらを優先すべき?

若い世代は「まずNISAから」が現実的

20代や30代のうちは、まだライフイベントが多く、急な出費が発生することもあります。そのため、いつでも引き出せる自由度の高さを考えると、NISAから始めるのが現実的です。

iDeCoは60歳まで引き出せないため、途中で使う予定のあるお金を預けると身動きが取れなくなってしまいます。一方でNISAは途中で売却・引き出しが可能。結婚、引っ越し、転職、留学など、ライフプランの変化に柔軟に対応できます。

また、NISAは「つみたて投資枠」と「成長投資枠」を合わせて年間360万円まで非課税で投資可能です。資産形成のメイン口座として使えるため、まずはNISAで運用基盤を作ることをおすすめします。

関連記事:【体験談】新NISAの仕組みと私の活用法|積立枠×成長枠で”非課税の恩恵”を最大化する方法

iDeCoは「守り」の資産形成に強い

一方、iDeCoは”長期でじっくり育てる守りの制度”です。節税メリットが大きく、積立期間が長くなるほど効果が増していく可能性があります。

NISAが「攻めの投資」なら、iDeCoは「守りの仕組み」。たとえば、NISAで積極的に資産を増やしつつ、iDeCoで老後資金を確実に積み上げるといった形です。

私自身も、最初はNISAだけで運用を始めましたが、生活に余裕ができたタイミングでiDeCoを併用しました。結果として、短期・中期・長期の資産バランスが取れ、安心して運用を続けられるようになりました。

資金の使い分けの目安

どちらをどのくらい使うかは、ライフステージと家計状況で判断するのがポイントです。

- 生活費に余裕がない場合:まずはNISAだけでOK

- 少し余裕が出てきた場合:NISA+iDeCo(月5,000円〜)

- 安定収入があり、節税を重視したい場合:iDeCoの掛金を増やす

「NISAで攻めて、iDeCoで守る」

この考え方が、20代・30代の投資家にとってバランスの良い戦略です。両方を無理に満額使う必要はなく、自分のライフプランに合わせて段階的に取り入れれば十分です。

関連記事:20代・30代のための資産配分戦略──株式・債券・オルタナティブの役割とリバランスの重要性

実際にやってわかった安心感と私の結論

「少額でも続けること」が最大のリターン

正直、最初のうちは月5,000円を積み立てても、資産が増えた実感はほとんどありませんでした。

しかし数年たつと、iDeCoの口座を開いた当初に拠出した金額が、確実に積み上がっているのを見て、少しずつ安心感が増していきました。

投資は「お金を増やすため」だけでなく、お金に対する不安を減らすためのものでもあります。iDeCoを始めたことで、将来に向けた”準備ができている感覚”が生まれたのは大きな収穫でした。

毎月の積立が、未来の自分を支える”見えない安心”になっていく感覚です。

相場よりも「仕組み」に助けられる

iDeCoを数年続けて実感したのは、相場の動きよりも仕組みの方が自分を助けてくれるということ。

相場が下がっても、拠出が自動で続くため、安値で買い増すことになります。そして上昇局面ではその積み立てが活き、結果的に平均取得単価が下がる可能性があります。

つまり、「相場を読む必要がない」状態が作られているわけです。これが、感情に左右されやすい初心者にとって、iDeCoが最も価値を発揮するポイントだと感じます。

「続けてよかった」と思えるタイミングがくる

iDeCoの効果は、始めた直後には見えません。しかし5年、10年と続けるうちに、複利と非課税の効果がじわじわと効いてくる可能性があります。

そしてある日、「やっててよかった」と実感できる瞬間がやってくるかもしれません。

投資は短期間で大きく儲けるものではなく、小さくても確実に積み上げていくもの。月5,000円という金額でも、「始めたか・始めていないか」で未来の差は大きく変わる可能性があります。

だからこそ、今この瞬間に”仕組みを動かす一歩”を踏み出すことが大切です。未来の自分へのプレゼントとして、iDeCoを始めてみる価値は十分にあると思います。

関連記事:複利を信じて続けた5年──少額積立でも「時間が味方」になった実感

まとめ:月5,000円のiDeCoでも「意味しかない」

iDeCoは”老後資金のための仕組み”という印象が強いですが、実際に使ってみると、それ以上の価値を感じます。

少額でも始めることで得られるのは、「お金を積み立て続ける習慣」と「未来への安心感」。

節税しながら投資を自動化できる仕組みは、時間を味方につける20代・30代の投資家にとって大きな武器になる可能性があります。

NISAと併用することで短期から長期までバランスの取れた資産形成が可能になるため、月5,000円からでも”始めること”に意味があると言えます。

未来の自分を支えるのは、今日のあなたの行動です。「まずは5,000円から」──その一歩が、10年後の安心をつくる可能性があります。

関連記事:20代から始める資産運用|FIREを目指す私の投資方針と実体験

免責事項

投資について

本記事は運営者の個人的な見解と体験に基づく情報提供を目的としており、特定の投資商品の推奨や投資勧誘を目的とするものではありません。投資にはリスクが伴い、元本割れの可能性があります。投資判断は必ずご自身の責任において行い、必要に応じてファイナンシャルプランナー(FP)など金融の専門家にご相談ください。

節税効果について

本記事で紹介した節税効果の試算は、一定の前提条件(年収、所得税率など)に基づく例示であり、個人の所得状況や税制改正により実際の節税額は異なる可能性があります。具体的な節税効果については、税理士など税務の専門家にご相談ください。

iDeCoの制度について

iDeCoの制度内容(掛金上限、加入資格、受取方法など)は、法改正により変更される可能性があります。最新の制度内容については、iDeCo公式サイトや金融機関の公式情報をご確認ください。

体験談について

本記事で紹介した運営者の体験や投資金額は個別の事例であり、すべての方に当てはまるものではありません。投資成果は市場環境や個人の状況により大きく異なる可能性があります。

その他

本記事の運営者はファイナンシャルプランナーや税理士ではありません。iDeCoに関する具体的な判断については、専門家にご相談されることをおすすめします。読者の皆様におかれましては、本記事の内容を参考情報の一つとして、ご自身の状況に合わせて専門家に相談のうえ、慎重に判断されることを強くおすすめします。

過去の実績は将来の運用成果を保証するものではありません。

関連記事

- 20代から始める資産運用|FIREを目指す私の投資方針と実体験

- 20代・30代の初心者が資産運用を始める前に知っておきたい5つのこと

- 【比較】iDeCoとNISA、どちらを優先すべき?20代の判断基準と使い分け方

- 【体験談】新NISAの仕組みと私の活用法|積立枠×成長枠で”非課税の恩恵”を最大化する方法

- 積立投資だけが救いだった──焦りの投資から学んだ「ブレない運用」の大切さ

- ドルコスト平均法とは?積立投資で”買いタイミング”を分散する科学的根拠

- 『貯金=安心』はもう古い?インフレ時代に知っておきたい現金のリスクと対策

- 複利を信じて続けた5年──少額積立でも「時間が味方」になった実感

- 20代・30代のための資産配分戦略──株式・債券・オルタナティブの役割とリバランスの重要性

参考サイト

- iDeCo公式サイト「iDeCoの特徴」

- 金融庁「iDeCo(個人型確定拠出年金)について」

- 国民年金基金連合会「iDeCo公式サイト」

- 金融広報中央委員会「知るぽると」

- 日本証券業協会「投資の時間」

コメント