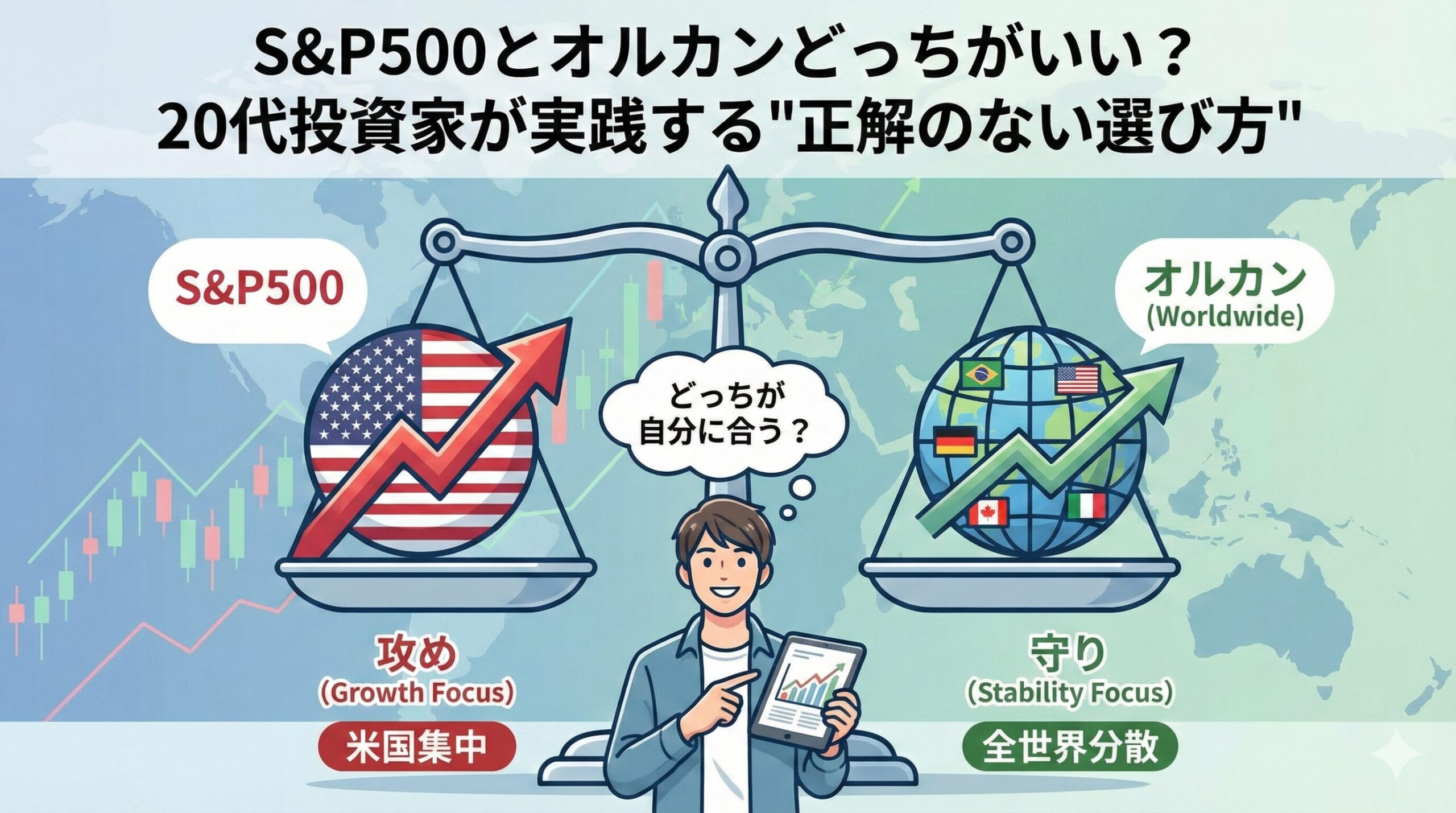

「S&P500とオルカン、どっちに投資したらいいの?」

これは投資初心者だけでなく、経験者でも悩む永遠のテーマです。

どちらも人気のインデックスファンドであり、新NISAの登場によって、若い世代を中心に注目が集まっています。

私自身も20代で資産運用を始めたとき、最初に直面したのがこの「どっち問題」でした。

SNSでは「S&P500一択!」という意見もあれば、「オルカン(全世界株式)で分散が最強!」という声もあり、正直、どちらを選ぶべきか分からなくなったのを覚えています。

ですが数年運用してみて感じたのは、”どちらが正解かではなく、自分の目的に合っているか”が大事ということ。

この記事では、S&P500とオルカンの特徴と違い、それぞれのメリット・デメリット、20代投資家の私が実際にどう選んだかを、実体験を交えて分かりやすく整理していきます。

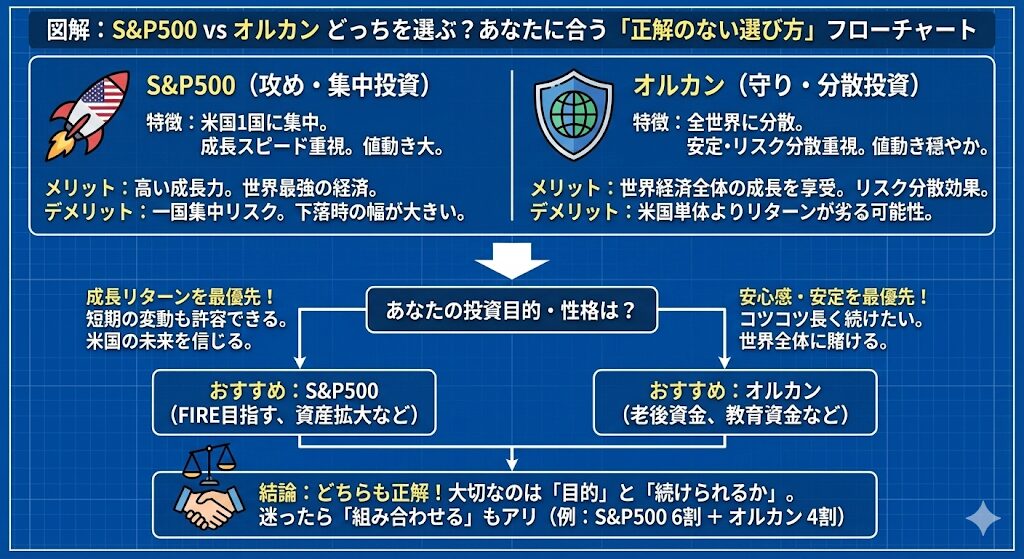

S&P500とオルカン、まずは”中身の違い”を知る

投資を始めたばかりの頃、私は「どっちも同じようなもの」だと思っていました。でも実際に内容を比べてみると、投資先の範囲がまったく違うのです。

基本的な違い

| ファンド名 | 投資対象 | 主な国・地域 | 特徴 |

|---|---|---|---|

| S&P500 | 米国の代表500社 | アップル、マイクロソフト、アマゾンなど | 米国経済の成長を取り込める |

| オルカン(全世界株式) | 世界の先進国+新興国約50か国 | 米国・日本・欧州・インドなど | 世界経済全体に分散投資できる |

この違いを一言でまとめると、

- S&P500:集中投資(米国1本勝負)

- オルカン:分散投資(世界全体に広げる)

です。

米国の成長に賭けるか、世界の平均に乗るか

S&P500は、米国の代表企業にまとめて投資できるファンド。「アメリカの未来に賭ける」イメージが強い商品です。

一方、オルカン(全世界株式)は、米国・日本・欧州・新興国などをすべて含んでおり、「世界全体の成長をまるごと取り込む」ことができます。

つまり、

- S&P500 → 成長スピードを狙う”攻め”の投資

- オルカン → 分散と安定を重視する”守り”の投資

このように目的が異なるため、どちらが優れているかは人によって変わると考えられます。

関連記事:インデックス投資の魅力|初心者が安心して資産を育てられる理由

S&P500の魅力と注意点

世界最強の経済大国「アメリカ」に投資できる

S&P500の最大の魅力は、アメリカという”世界最大級の経済圏”にそのまま投資できることです。

S&P500に含まれる企業は、アップル・マイクロソフト・アマゾン・グーグルなど、誰もが知るグローバル企業ばかり。これらは世界中でビジネスを展開しており、一国の景気に依存しにくいのが特徴です。

実際、S&P500指数の長期リターンは過去30年間で年平均約7〜10%(ドルベース)という実績があります。2008年のリーマンショック、2020年のコロナショックを経ても、長期的には右肩上がりの成長を続けてきました。

S&P500は「世界の経済成長の中心を掴む」投資と言えるでしょう。

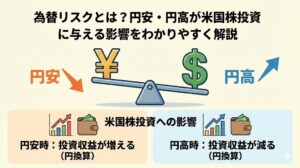

為替の影響はあるが、長期ではプラスに働く可能性も

S&P500は米ドル建てのファンドです。そのため、円高・円安の影響を受けやすく、短期的には為替変動で評価額が上下することがあります。

しかし、長期で見ると円安傾向が続く場合には追い風になるケースもあります。たとえば、2020年から2025年にかけて、ドル円は約105円 → 150円台まで円安が進行しました。この間、為替差益によって日本円ベースのS&P500投資家はリターンをさらに押し上げられた形になりました。

為替はリスクでありながら、長期では「日本人にとってのプラス要因」になる可能性もあります。

関連記事:ドル円150円台時代の投資戦略|為替リスクと賢いアセット配置

リスク:米国一国集中ゆえの偏りもある

一方で、S&P500のデメリットは、米国一国に集中している点です。米国市場が長期的に停滞すれば、ファンド全体も影響を受ける可能性があります。

また、構成銘柄の約30%を「テック企業(ハイテク)」が占めており、株価が上がる時は強い反面、下落時のインパクトも大きくなる傾向があります。

たとえば2022年の金利上昇局面では、S&P500は1年で約−18%下落。一時的に大きな含み損を抱えた人も多かったはずです。

米国の強さを信じる投資ではありますが、「上がる年もあれば下がる年もある」と冷静に受け止める姿勢が大切です。

関連記事:暴落はギフト──積立投資が市場下落で勝てる科学的理由

オルカン(全世界株式)の魅力と注意点

世界中の成長を”まるごと”取り込める

オルカン(全世界株式)は、約50か国・数千社の株式に分散投資できるファンドです。正式名称は「eMAXIS Slim 全世界株式(オール・カントリー)」で、日本人投資家の間では「オルカン」という愛称で親しまれています。

このファンドの最大の特徴は、「どの国が成長しても恩恵を受けられる」こと。

米国、日本、欧州、中国、インドなど、世界の主要市場を1本でカバーできるため、将来どこか1つの国が成長しても、その恩恵を自動的に取り込める可能性があります。

オルカンは「世界経済の平均点を狙う投資」と言えるでしょう。

「分散」の力でリスクをやわらげる

S&P500のように特定の国に集中するのではなく、オルカンは世界全体へ分散することで、ある地域の不況を他の地域が補うという”リスク分散効果”が期待できます。

たとえば、アメリカ市場が下がっても、インドや欧州が上がれば全体では安定する可能性があります。こうした構造が、長期的な値動きを”なだらか”にしてくれると考えられています。

実際、2022年のように米国株が下落した年でも、オルカンは世界全体で見るとS&P500ほどの急落にはなりませんでした。

「上がるときの勢いよりも、下がるときの安心感」。それがオルカンの強みの一つです。

一方で、”平均”ゆえの物足りなさもある

全世界に分散しているということは、”伸びる国と伸びない国の平均を取る”ということでもあります。

そのため、米国が強い時期には、S&P500よりもリターンが劣る傾向があります。

たとえば、直近5年(2020〜2025年)では、

- S&P500:年平均+12〜14%(概算)

- オルカン:年平均+9〜10%(概算)

と、数%の差が出ているというデータもあります。

オルカンは「最強」ではなく、「安定」。派手さはないけれど、世界経済を信じる人に向いた選択肢と言えるでしょう。

関連記事:20代・30代のための資産配分戦略──株式・債券・オルタナティブの役割とリバランスの重要性

S&P500とオルカン、どちらを選ぶべき?20代投資家の実体験

私が最初に選んだのは「S&P500」

投資を始めたばかりのころ、私はS&P500に全力投資していました。理由は単純で、SNSでもYouTubeでも「S&P500最強!」という声が圧倒的に多かったからです。

「アメリカの成長に乗れば間違いない」

「過去のチャートを見ても右肩上がり」

その言葉に後押しされ、NISAの積立枠をすべてS&P500に設定。最初の1〜2年は、まさに順調そのものでした。

しかし、2022年の米国株下落局面で評価額が大きく下がったとき、”米国一国に偏っているリスク”を実感。そこから私は、オルカンも一部取り入れるようになりました。

両方を持って感じた「性格の違い」

S&P500とオルカンを同時に積み立ててみると、値動きのリズムがまったく違うことに気づきました。

- S&P500:上昇も下落も大きく、感情が動きやすい

- オルカン:値動きが穏やかで、精神的に落ち着く

特に、相場が荒れている時期はオルカンの方が安心感があります。逆に、米国市場が好調な時はS&P500の伸びが目立ちます。

つまり、

- S&P500=スピード重視(伸び率を狙いたい人向け)

- オルカン=安定重視(波に強くコツコツ派向け)

という”性格の違い”があると感じました。

私の現在のポートフォリオ

今の私は、

- S&P500:6割

- オルカン:4割

という比率で積み立てています。

S&P500でリターンを取りに行きつつ、オルカンで世界全体のリスク分散をしているイメージです。

実際にこの構成にしてから、相場が下がっても以前ほど不安にならなくなりました。”どちらかが下がっても、もう一方が支えてくれる”という安心感があります。

「どちらか1本に絞る」より、「どちらも持つ」方が心が安定する。特に長期投資では、この”メンタルの安定”がリターンにつながる可能性があります。

関連記事:積立投資だけが救いだった──焦りの投資から学んだ「ブレない運用」の大切さ

目的別・タイプ別のおすすめの選び方

① まずは「自分の目的」をはっきりさせる

S&P500とオルカン、どちらを選ぶべきか悩んだとき、一番大切なのは「どんな未来を目指して投資しているのか」を考えることです。

- 老後資金をゆっくり育てたい

- 10〜20年後のFIRE(早期リタイア)を目指したい

- 将来の住宅・教育資金を準備したい

この目的によって、選ぶべきファンドは変わってきます。

投資は「目的ありき」。目的が定まれば、迷いも少なくなります。

② “成長重視”ならS&P500がおすすめ

S&P500は、リターンの伸びしろを重視する人に向いていると考えられます。

- 米国のテクノロジーやイノベーションを信じている

- 短期的な値動きにもある程度耐えられる

- 将来のリターンを優先したい

こうしたタイプの人にはS&P500が合っている可能性があります。特に20代〜30代など、投資期間が長く取れる人にとっては、米国の成長力を味方につける戦略は有効という見方もあります。

攻めの投資で資産を増やしたい → S&P500

③ “安定重視”ならオルカンがおすすめ

一方で、「大きく増えなくてもいいから、安定して育てたい」「国や通貨の偏りが不安」という人は、オルカンが向いている可能性があります。

- 世界中に分散して、長く持ちたい

- 為替や米国株の影響をやわらげたい

- 積立を”放置”して安心して続けたい

という人にとって、オルカンは心強い選択肢です。

コツコツ型・安心感重視 → オルカン

④ 両方を組み合わせるのも”正解”

実は、どちらか一方に絞る必要はありません。S&P500とオルカンを組み合わせれば、リターンと安定の”いいとこ取り”ができる可能性があります。

- 成長を取りたい部分 → S&P500

- リスク分散したい部分 → オルカン

このように比率を調整することで、市場環境の変化にも強いポートフォリオを作れる可能性があります。

「迷ったら半々で始める」も立派な戦略。続けながら、自分に合う比率を見つければOKです。

関連記事:【体験談】新NISAの仕組みと私の活用法|積立枠×成長枠で”非課税の恩恵”を最大化する方法

まとめ|”どっちが正解か”より、”続けられる方”を選ぶ

S&P500とオルカン、どちらを選ぶべきか。この問いには、「絶対の正解」はありません。

それぞれに強みと弱みがあり、最終的には「自分の目的・性格・投資スタイル」によって答えが変わります。

投資で一番大切なのは「続けられるかどうか」

どんなに優れたファンドでも、相場が下がったときに焦って売ってしまえば意味がありません。一方で、値動きが穏やかで「安心して続けられる」投資なら、長期的に見て結果は自然とついてくる可能性があります。

“勝てるファンド”より、”続けられるファンド”を選ぶ。

これは私自身、S&P500とオルカンの両方を経験して実感したことです。

時間を味方につけるのが、20代投資家の最大の武器

20代・30代のうちに始める最大のメリットは、「時間」を味方につけられること。

どちらを選んでも、コツコツと10年、20年続けることで、複利の力が資産を大きく育ててくれる可能性があります。

- 途中で迷ったら「目的」に立ち返る

- 急がず焦らず、積み立てを止めない

- 相場を”敵”ではなく”味方”にする

これさえ守れば、S&P500でもオルカンでも、しっかりと成果は積み上がっていく可能性があります。

“正解のない選び方”こそ、あなたの答えになる

S&P500は「攻め」、オルカンは「守り」。どちらも世界経済の成長を取り込む、すばらしい投資手段です。

最初は迷って当然。でも、始めてみれば少しずつ”自分に合う選び方”が見えてきます。

- 迷う時間も含めて、投資は経験

- “自分で考えて選ぶ”ことが、最大のリターンになる

関連記事:20代から始める資産運用|FIREを目指す私の投資方針と実体験

免責事項

投資について

本記事は運営者の個人的な見解と体験に基づく情報提供を目的としており、特定の投資商品の推奨や投資勧誘を目的とするものではありません。投資にはリスクが伴い、元本割れの可能性があります。投資判断は必ずご自身の責任において行い、必要に応じてファイナンシャルプランナー(FP)など金融の専門家にご相談ください。

過去の実績について

本記事で紹介した過去のリターンや実績は、執筆時点(2025年12月)までのデータに基づくものであり、将来の運用成果を保証するものではありません。投資信託の運用実績は市場環境により大きく変動する可能性があります。

ポートフォリオについて

本記事で紹介した運営者のポートフォリオ比率(S&P500:6割、オルカン:4割)は個別の事例であり、すべての方に適したものではありません。最適な資産配分は、個人の年齢、収入、リスク許容度、投資目的により大きく異なります。

為替について

本記事で触れた為替の動向は過去の事例であり、将来の為替レートを予測・保証するものではありません。為替変動により投資元本を割り込む可能性があります。

その他

本記事の運営者はファイナンシャルプランナーや証券アナリストではありません。投資判断に関する具体的な判断については、専門家にご相談されることをおすすめします。読者の皆様におかれましては、本記事の内容を参考情報の一つとして、ご自身の状況に合わせて専門家に相談のうえ、慎重に判断されることを強くおすすめします。

過去の実績は将来の運用成果を保証するものではありません。

関連記事

- 20代から始める資産運用|FIREを目指す私の投資方針と実体験

- インデックス投資の魅力|初心者が安心して資産を育てられる理由

- 【体験談】新NISAの仕組みと私の活用法|積立枠×成長枠で”非課税の恩恵”を最大化する方法

- 積立投資だけが救いだった──焦りの投資から学んだ「ブレない運用」の大切さ

- 【新NISA】成長投資枠は「年初一括」か「積立」か?メリット・デメリット徹底比較

- 暴落はギフト──積立投資が市場下落で勝てる科学的理由

- 20代・30代のための資産配分戦略──株式・債券・オルタナティブの役割とリバランスの重要性

参考サイト

- 金融庁「つみたてNISA早わかりガイドブック」

- 金融庁「NISA特設サイト」

- 投資信託協会「投資信託の基礎知識」

- 日本証券業協会「投資の時間」

- S&P Dow Jones Indices「S&P 500」

コメント