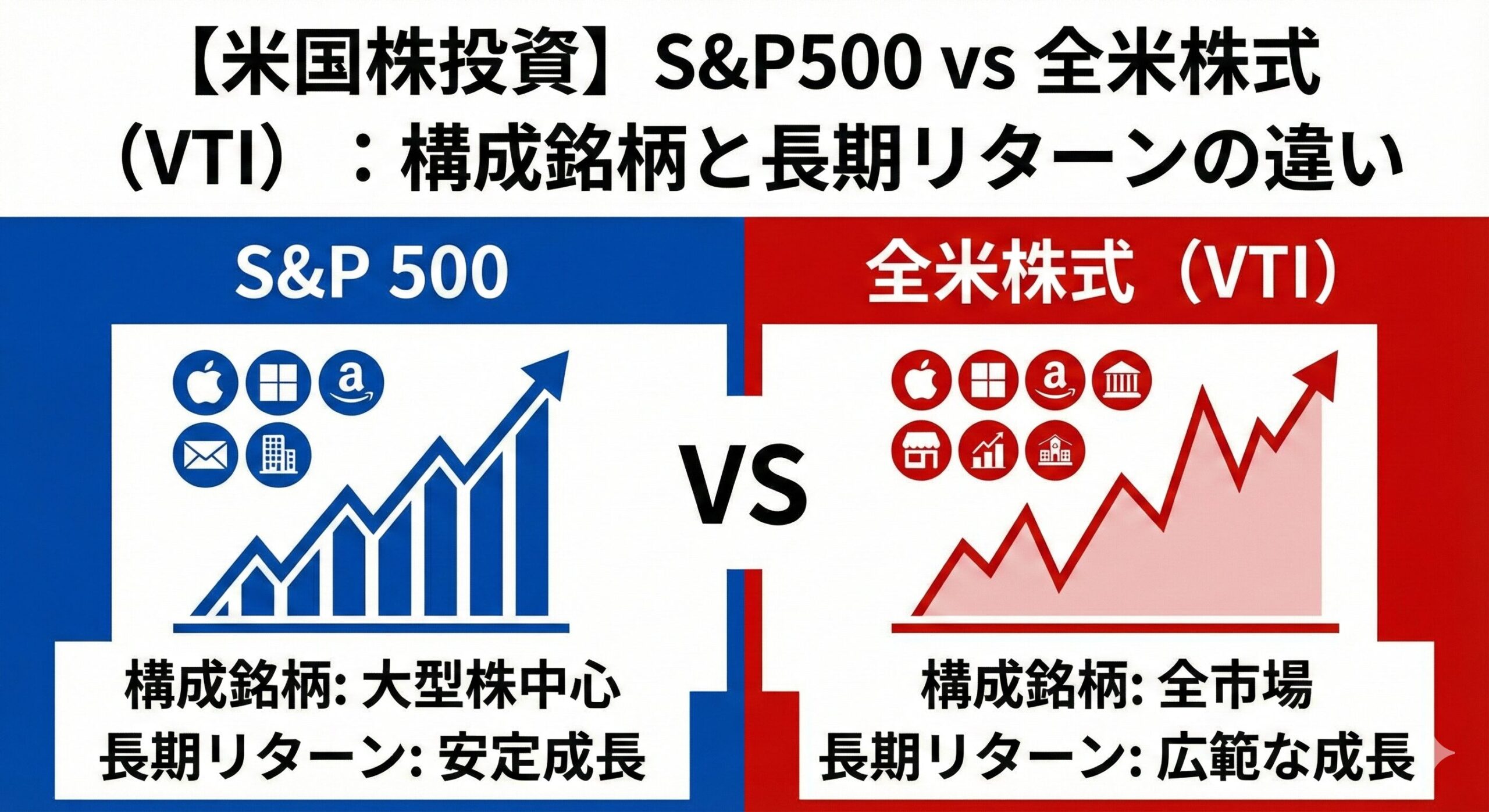

米国株インデックス投資を始めようとすると、「S&P500」と「全米株式(VTI)」のどちらを選ぶべきか悩む方は多いのではないでしょうか。

私自身も投資を始めた当初、この2つの違いがよく分かりませんでした。「どちらも米国株に投資するなら同じじゃないの?」と思っていましたが、実際に両方のファンドを保有してみて、構成銘柄や値動きの微妙な違いを実感しました。

この記事では、S&P500とVTIの基本情報から、構成銘柄の違い、長期リターンの比較、そしてどちらを選ぶべきかの判断基準まで、初心者にも分かりやすく解説します。この記事を読むことで、自分の投資目的に合った選択ができるようになるはずです。

なお、本記事は筆者個人の体験談と一般的な投資情報を基にしたものであり、特定の投資判断を推奨するものではありません。投資判断は必ずご自身の責任で行ってください。

指数の基本情報と構成銘柄

S&P500とは?

S&P500は、米国の代表企業約500社から構成される株価指数です。株探の説明によると、S&P500は米国株式市場の時価総額の約80パーセントをカバーする大型株指数とされています。

代表的な構成銘柄には、アップル、マイクロソフト、アマゾン、グーグル(アルファベット)、テスラなど、誰もが知る大企業が含まれています。これらの大型株を中心に構成されているため、米国経済の中核を担う企業の動向を反映する指数と言えます。

私自身も、eMAXIS Slim米国株式(S&P500)を保有していますが、構成銘柄が明確で分かりやすい点が気に入っています。

関連記事:S&P500とオルカンどっちがいい?20代投資家が実践する”正解のない選び方”

VTI(全米株式)とは?

VTI(米国トータル・ストックマーケットETF)は、CRSP USトータル・マーケット・インデックスに連動するETFです。株探によると、約4,000銘柄を時価総額比率で保有することで米国市場のほぼ100パーセントをカバーするとされています。

S&P500が大型株中心であるのに対し、VTIは中型株・小型株も含めた米国株式市場全体に投資します。インベストコンシェルジュの説明では、両指数は時価総額加重平均型だが、VTIには中小型株が約20パーセント含まれるため、より幅広い成長機会を取り込めるとされています。

つまり、VTIは「米国株式市場を丸ごと保有する」というコンセプトの指数です。

構成銘柄の違いが与える影響

S&P500とVTIの最大の違いは、中小型株が含まれるかどうかです。

VTIには約4,000銘柄が含まれますが、時価総額加重平均のため、上位の大型株が占める割合はS&P500とほぼ同じです。そのため、日常的な値動きはほとんど同じですが、中小型株が活躍する局面ではVTIがやや有利になる可能性があります。

私の実感としても、両者の基準価額の動きはほぼ連動しており、大きな差を感じたことはありません。

コストと取扱商品の比較

ETFの経費率はほぼ同水準

代表的なETFであるVOO(S&P500連動)もVTIも、経費率は年0.03パーセント程度と極めて低い水準です。

インベストコンシェルジュによると、代表的なETFであるVOO(S&P500連動)もVTIも経費率は年0.03パーセント程度と極めて低いとされています。この経費率の差はほとんど無視できるレベルであり、コスト面ではどちらを選んでも大差ありません。

日本の投資信託の手数料

日本の投資信託では、eMAXIS Slim米国株式(S&P500)や楽天VTIのように、信託報酬0.0814から0.162パーセント程度で購入できる商品があります。

かぶうブリッジサロンの説明では、信託報酬0.0814から0.162パーセント程度で買える商品があるとされています。eMAXIS Slim米国株式(S&P500)の信託報酬は0.09372パーセント程度、楽天VTIは0.162パーセント程度となっており、若干の差があります。

ただし、この差も長期的に見れば大きな影響を与えるほどではなく、むしろ継続して積み立てることのほうが重要です。

私自身は、eMAXIS Slim米国株式(S&P500)を中心に積み立てていますが、信託報酬の低さも選択理由のひとつです。

関連記事:インデックス投資の魅力|初心者が安心して資産を育てられる理由

新NISAでの取扱商品

新NISA制度では、つみたて投資枠でeMAXIS Slim米国株式(S&P500)や楽天VTIなどの投資信託が購入できます。また、成長投資枠ではVOOやVTIといったETFも購入可能です。

どの商品を選ぶかは、信託報酬だけでなく、購入のしやすさや自分の投資スタイルに合わせて判断することが推奨されます。

関連記事:【体験談】新NISAの仕組みと私の活用法|積立枠×成長枠で”非課税の恩恵”を最大化する方法

長期リターンと値動きの比較

過去のリターン差は小さい

インベストコンシェルジュによると、2003年以降の年率リターン差は0.2から0.3パーセント程度と小さく、直近10年のパフォーマンスもほぼ同水準とされています。

つまり、長期的に見ればS&P500もVTIも、ほとんど同じようなリターンを提供してきたということです。この事実は、どちらを選んでも大きな差が出にくいことを示しています。

局面によって優劣が変わる

ただし、市場環境によって一時的にどちらかが優位になることはあります。

インベストコンシェルジュの説明では、経済の立ち上がり局面で小型株が優位になる場合はVTIがやや高いリターンを示す一方、テクノロジーなど大型株が牽引する局面ではS&P500の方が好パフォーマンスとなるとされています。

たとえば、2020年から2021年のようにテクノロジー大型株が市場を牽引した局面では、S&P500のほうがリターンが高くなる傾向がありました。一方、景気回復局面で中小型株が買われる場面では、VTIがやや有利になります。

ただし、これらの差は一時的なものであり、長期で見れば平準化される傾向があります。

関連記事:複利を信じて続けた5年──20代投資家が感じた”時間が資産を育てる瞬間”

楽天VTIとeMAXIS Slimの比較データ

かぶうブリッジサロンによると、楽天VTIとeMAXIS Slim米国株式を比較したデータでも、1年間のリターン差は0.5パーセント程度で長期的にはほぼ横並びであるとされています。

これは、実際の投資信託で見ても、S&P500とVTIのパフォーマンス差がほとんどないことを裏付けています。

私自身も、両者の基準価額を定期的に確認していますが、大きな差を感じたことはありません。むしろ、どちらも着実に右肩上がりで成長しているという印象です。

投資家の選択基準

米国株市場を丸ごと保有する安心感ならVTI

米国株市場を丸ごと保有する安心感を重視するなら、VTIが適しています。

インベストコンシェルジュの説明では、米国株市場を丸ごと保有する安心感を重視するならVTI、指数がシンプルで把握しやすく大型株中心の投資が好みならS&P500を選ぶとされています。

VTIは、次世代の成長企業が中小型株から生まれる可能性を取り込めるという点で、より包括的な投資と言えます。「米国経済全体に投資したい」と考える投資家にとっては、VTIが魅力的な選択肢となります。

シンプルで分かりやすさを重視するならS&P500

一方、指数がシンプルで把握しやすく、大型株中心の投資が好みであれば、S&P500が適しています。

S&P500は約500社で構成されており、構成銘柄も有名企業が多いため、初心者にとって理解しやすいという利点があります。また、「米国を代表する企業に投資している」という実感が得られる点も魅力です。

私自身は、シンプルさと分かりやすさを重視してS&P500を選択しましたが、この選択に満足しています。

関連記事:20代から始める資産運用|FIREを目指す私の投資方針と実体験

中小型株リスクをどこまで受け入れるか

中小型株を含むリスクをどこまで受け入れられるかが、選択のポイントとなります。

インベストコンシェルジュによると、中小型株を含むリスクをどこまで受け入れられるかが選択のポイントとなり、どちらを選んでも大差は出にくいため、長期的な積立継続が最重要であるとされています。

中小型株は成長性が高い反面、倒産リスクや業績悪化のリスクも大型株より高くなります。ただし、VTIは時価総額加重平均のため、中小型株の影響は限定的です。

どちらを選んでも継続が最重要

結局のところ、S&P500とVTIのどちらを選んでも、長期的なリターンに大きな差は出にくいと考えられます。

それよりも重要なのは、どちらを選んだとしても、市場の上下に惑わされずに積立を継続することです。投資の成果は、商品選択よりも「継続できるかどうか」に大きく左右されます。

私自身も、最初は「どちらが良いのか」と悩みましたが、今では「どちらでも良いから続けることが大事」と考えるようになりました。

関連記事:積立投資だけが救いだった──焦りの投資から学んだ「ブレない運用」の大切さ

両方を試して一本化する方法も

新NISAの枠内で両方を少額ずつ試し、数年後の値動きを見て一本化するという運用方法も考えられます。

たとえば、つみたて投資枠でeMAXIS Slim米国株式(S&P500)と楽天VTIを月5万円ずつ積み立て、2から3年後に自分に合うほうを選んで一本化するという戦略です。

この方法であれば、実際の値動きや自分の感覚を確かめながら、最終的な選択ができます。ただし、頻繁に売買を繰り返すことは推奨されないため、一本化する場合も慎重に判断することが大切です。

まとめ

S&P500とVTIの違いは限定的

S&P500とVTIは、どちらも米国株式市場に投資する優れたインデックスファンドです。構成銘柄の違いはありますが、長期的なリターンはほぼ同水準であり、どちらを選んでも大きな差は出にくいと考えられます。

S&P500は約500社の大型株中心、VTIは約4,000銘柄で米国市場全体をカバーという違いがありますが、時価総額加重平均のため、日常的な値動きはほぼ同じです。

選択基準は好みとスタイル

最終的には、「米国市場全体に投資したい」ならVTI、「シンプルで分かりやすいほうがいい」ならS&P500、というように、自分の好みや投資スタイルで選べば良いと考えられます。

コスト面でもパフォーマンス面でも大きな差はないため、どちらを選んでも間違いではありません。

最も重要なのは継続すること

私自身の経験から言えることは、S&P500とVTIのどちらが優れているかよりも、「選んだものを信じて長期で継続すること」のほうがはるかに重要だということです。

市場の上下に一喜一憂せず、淡々と積み立てを続けることで、複利効果が働き、資産は着実に成長していきます。

どちらを選ぶにせよ、自分が納得できる選択をして、長期的な視点で投資を続けていきましょう。

免責事項

本記事は個人の体験に基づく内容です。投資には元本割れのリスクがあり、成果を保証するものではありません。シミュレーションは特定の前提条件に基づく試算であり、実際の運用成果とは異なる可能性があります。最終的な判断はご自身の責任で行い、必要に応じて専門家にご相談ください。

関連記事

- S&P500とオルカンどっちがいい?20代投資家が実践する”正解のない選び方”

- インデックス投資の魅力|初心者が安心して資産を育てられる理由

- 【体験談】新NISAの仕組みと私の活用法|積立枠×成長枠で”非課税の恩恵”を最大化する方法

- 複利を信じて続けた5年──20代投資家が感じた”時間が資産を育てる瞬間”

- 積立投資だけが救いだった──焦りの投資から学んだ「ブレない運用」の大切さ

参考サイト

- 株探「S&P500とは」「VTIとは」

- インベストコンシェルジュ「S&P500とVTI(全米株式)の違いを徹底比較」

- かぶうブリッジサロン「楽天VTIとeMAXIS Slim米国株式の比較」

コメント