はじめに

「新NISAで高配当株を買った」「成長株で一発狙ってる」

SNSでこうした投稿を見かけるたびに、「やっぱり個別株も買った方がいいのかな?」と迷うことがあります。

本記事は、「投資の勉強に多くの時間を割けない会社員」が、新NISAをどう使うべきかを整理したものです。

新NISAの成長投資枠では、個別株も投資信託も自由に選べます。非課税のメリットを最大限活かすなら、配当金や値上がり益が狙える個別株も魅力的に見えます。

でも、私は新NISAで個別株を買っていません。すべてインデックス投資信託に集中しています。

この記事では、なぜ私が個別株を選ばないのか、その理由を整理します。「個別株に興味はあるけど、本当に必要なのか?」と悩んでいる方の参考になれば幸いです。

※本記事は2026年1月時点の情報をもとにしています。

関連記事:インデックス投資の魅力──なぜ私は個別株を選ばないのか

この記事の結論

- 個別株は銘柄選択・タイミング判断が難しい

- 分散投資の効果を得るには多数の銘柄が必要

- 長期投資ならインデックス投資信託で十分

- 時間と手間を考えると、会社員には不向き

- NISAの非課税メリットはインデックスでも享受できる

個別株とインデックス投資信託の違い

結論から言うと、個別株は「自分で企業を選ぶ」、インデックス投資信託は「市場全体に投資する」という違いがあります。

個別株とは

個別株とは、特定の企業の株式を直接買うことです。

例えば:

- トヨタ自動車の株を買う

- 三菱UFJフィナンシャル・グループの株を買う

- ソニーグループの株を買う

こうした個別の企業に投資するため、その企業の業績や株価の動きが直接、投資成果に影響します。

インデックス投資信託とは

一方、インデックス投資信託は、特定の指数(インデックス)に連動する投資信託です。

例えば:

- S&P500連動型→米国の主要500社に分散投資

- 全世界株式(オルカン)→先進国・新興国の約3,000社に分散投資

- TOPIX連動型→日本の主要企業約2,000社に分散投資

1本の投資信託を買うだけで、数百〜数千社に分散投資できるのが最大の特徴です。

新NISAではどちらも選べる

新NISAの成長投資枠では、個別株もインデックス投資信託も、どちらも投資対象です。

- つみたて投資枠:年間120万円(投資信託のみ)

- 成長投資枠:年間240万円(投資信託・個別株・ETFなど)

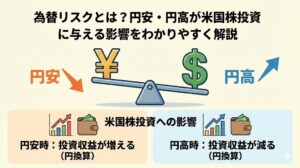

成長投資枠を使えば、日本株だけでなく米国株など海外の個別株にも投資できます。

関連記事:新NISAの成長投資枠で買っている投資信託と選んだ理由

私が個別株を買わない理由①:銘柄選択が難しい

結論から言うと、「どの企業が今後成長するか」を見抜くのは、プロでも難しいからです。

上場企業は日本だけで約4,000社

報道によれば、日本の証券取引所に上場している企業は約3,900社以上あるとされます(2024年6月時点)。これに米国株や他の先進国・新興国を含めると、1万銘柄以上になります。

この中から「将来有望な企業」を見つけ出すのは、想像以上に大変です。

企業分析には時間と知識が必要

個別株投資で成果を出すには、以下のような分析が必要になります:

- 財務諸表の読み方:売上・利益・キャッシュフローの確認

- 業界動向の把握:競合他社との比較、市場の成長性

- 経営者の評価:経営方針や過去の実績

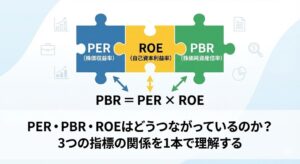

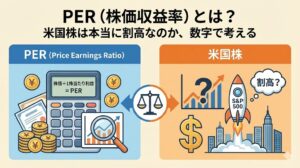

- 株価指標の理解:PER・PBR・ROEなどの意味と使い方

会社員として働きながら、これらすべてを継続的に学び、分析し続けるのは現実的ではありませんでした。

もちろん、企業分析が好きで時間をかけられる人にとって、個別株投資は有力な選択肢だと思います。 でも、私は「時間をかけずに資産形成をする」ことを優先したいので、インデックス投資を選んでいます。

関連記事:PER(株価収益率)とは?米国株は本当に割高なのか

「今は割安」と思っても、下がり続けることがある

「今は株価が下がっているから買い時だ」と思って買っても、さらに下がり続けることはよくあります。

逆に、「もう高すぎる」と思って見送った銘柄が、さらに上昇を続けることもあります。

タイミングを見極めるのは、プロの投資家でも難しいのです。

私が個別株を買わない理由②:分散投資の効果を得るのが難しい

結論から言うと、個別株で十分な分散投資をするには、多数の銘柄を買う必要があります。

分散投資には30銘柄程度が必要とされる

一般的には、分散投資の効果を十分に得るには30銘柄程度が必要とされています。

報道によれば、分散投資効果は30銘柄を超えてくると上がりづらいという分析結果があるとされます。

つまり、10銘柄や20銘柄では、まだリスクが十分に分散されていないということです。

30銘柄を買うには資金と手間がかかる

仮に30銘柄を買おうとすると:

- 資金面:日本株なら1銘柄10万円としても、300万円必要

- 管理面:30社の決算や業績を追い続ける必要がある

- リバランス:定期的に銘柄の入れ替えや調整が必要

これは、会社員にとって現実的ではありません。

インデックス投資信託なら1本で完結

一方、インデックス投資信託なら:

- S&P500:1本で米国主要500社に分散投資

- 全世界株式(オルカン):1本で約3,000社に分散投資

投資額が少額でも、十分な分散効果を得られます。

私はこの「手軽さ」と「効果の高さ」を重視して、インデックス投資信託を選んでいます。

関連記事:S&P500とオールカントリー、どちらに投資すべきか?

私が個別株を買わない理由③:長期投資に不向き

結論から言うと、個別株は企業の業績次第で大きく下落するリスクがあり、長期保有に向かないと考えています。

個別企業のリスクは避けられない

どんなに優良な企業でも、以下のようなリスクがあります:

- 業績悪化:競合の台頭、需要の減少

- 不祥事:品質問題、経営者のスキャンダル

- 業界の構造変化:技術革新による市場縮小

例えば、かつて日本を代表する企業だった東芝やシャープも、経営危機に陥りました。

インデックスなら「生き残った企業」に自動で投資

インデックス投資信託は、指数に連動するため、業績が悪化した企業は自動的に構成銘柄から外れます。

逆に、成長した企業は構成比率が上がります。

つまり、「生き残った企業」に自然と投資できる仕組みになっています。

20年・30年持ち続けられるか?

個別株投資では、「この企業は20年後も成長しているか?」を常に考える必要があります。

でも、20年後の未来を予測するのは誰にもできません。

インデックス投資なら、「米国経済全体」や「世界経済全体」が成長すれば良いだけです。この方が、長期的には予測しやすいと考えています。

関連記事:20代から始める資産運用|FIREを目指す私の投資方針と実体験

私が個別株を買わない理由④:時間と手間がかかる

結論から言うと、会社員として働きながら、個別株の分析や管理を続けるのは現実的ではありません。

継続的な情報収集が必要

個別株投資では、以下のような情報収集が欠かせません:

- 決算発表:四半期ごとの業績確認

- ニュース:企業に関する最新情報

- 業界動向:競合他社の動き、技術革新

これを複数の銘柄について、継続的に行うのは大変です。

感情に左右されやすい

個別株は値動きが大きいため、感情に左右されやすくなります。

- 株価が下がると「売った方がいいのでは?」と不安になる

- 株価が上がると「もっと買い増すべきか?」と迷う

こうした判断を繰り返すのは、精神的にも疲れます。

インデックス投資なら「ほったらかし」でOK

一方、インデックス投資信託なら:

- 自動積立を設定すれば、あとは放置でOK

- 個別企業の業績を追う必要がない

- 値動きに一喜一憂しなくて済む

私は「時間を使わず、ストレスなく資産形成をする」ことを重視しているので、インデックス投資を選んでいます。

関連記事:残業削減で見えた”時間の複利効果”──副業・投資・睡眠が人生を変えた話

私が個別株を買わない理由⑤:NISAの非課税メリットはインデックスでも十分

結論から言うと、NISAの非課税メリットは、個別株でもインデックス投資信託でも同じです。

非課税の対象は同じ

NISAで非課税になるのは:

- 値上がり益(キャピタルゲイン)

- 配当金・分配金

これは、個別株でもインデックス投資信託でも変わりません。

「高配当株の配当金が非課税」は魅力的だが…

確かに、高配当株をNISAで買えば、配当金が非課税で受け取れます。

でも、私は以下の理由で高配当株を選んでいません:

- 配当利回りが高い=成長性が低いことが多い

- 株価の値上がり益の方が、長期的には大きい

- 配当金は自動再投資できない(手動で再投資が必要)

インデックス投資信託なら、分配金を自動的に再投資してくれるため、複利効果を最大限活かせます。

関連記事:出口戦略を今から考える──インデックス投資の”売り時”と取り崩し方

「個別株で大きく儲けた」という話に惑わされない

結論から言うと、個別株で成功した人の話は「生存者バイアス」である可能性が高いと考えています。

成功例ばかりが目立つ

SNSやメディアで目にするのは、「個別株で資産を10倍にした!」といった成功例ばかりです。

でも、失敗した人の話はあまり表に出てきません。

これは「生存者バイアス」と呼ばれる現象で、成功した人だけが目立つため、全体像が見えにくくなっています。

インデックス投資なら「市場平均」を確実に得られる

個別株で市場平均を上回るリターンを得るのは、プロでも難しいとされています。

報道によれば、アクティブファンド(プロが銘柄を選ぶ投資信託)の多くは、長期的にはインデックスファンドに勝てないという調査結果があるとされます。

つまり、プロでも難しいのに、私たち個人投資家が個別株で市場平均を上回るのは、さらに難しいということです。

「確実に市場平均を得る」ことの価値

私は、「大きく儲ける」ことよりも、「確実に市場平均を得る」ことを重視しています。

S&P500の過去の平均リターンは年率約10%(配当再投資含む)とされています。これを長期で継続できれば、十分に資産は増えていきます。

わざわざリスクを取って個別株に挑戦する必要はないと考えています。

関連記事:米国株が高値圏──それでも投資すべきか?投資期間で考える判断基準

私の結論:新NISAはインデックス投資信託で十分

新NISAで個別株を買わない理由をまとめると、以下の通りです:

① 銘柄選択が難しい:どの企業が成長するかを見抜くのは困難 ② 分散投資の効果を得るのが難しい:30銘柄以上が必要 ③ 長期投資に不向き:個別企業のリスクが避けられない ④ 時間と手間がかかる:会社員には現実的ではない ⑤ NISAの非課税メリットはインデックスでも十分

私は、新NISAのすべてをインデックス投資信託に投資しています。

具体的には:

- 企業型DC:S&P500連動型

- 新NISA(つみたて投資枠):NASDAQ100連動型

- 新NISA(成長投資枠):TOPIX連動型

この3つで、米国のテクノロジー企業、米国全体、日本全体に分散投資できています。

※あくまで私個人の一例であり、最適な配分は年齢・収入・リスク許容度によって異なります。

個別株に興味を持つことは悪いことではありませんが、「本当に自分に必要か?」を冷静に考えることが大切です。

私は、「時間をかけず、ストレスなく、確実に資産を増やす」ことを重視しているので、これからもインデックス投資を続けます。

関連記事:NASDAQ100とは?S&P500との違いと、私が積立に加えた理由

まとめ

新NISAの成長投資枠では、個別株も投資信託も自由に選べます。

でも、「選べる」からといって、「選ぶべき」とは限りません。

個別株は、銘柄選択・分散投資・時間管理の面で、会社員には不向きだと考えています。

インデックス投資信託なら、1本で数百〜数千社に分散投資でき、NISAの非課税メリットも十分に享受できます。

私は、これからも「シンプルで、続けやすく、確実な」インデックス投資を続けます。

免責事項

本記事は、私個人の考えと経験に基づいて執筆したものです。投資判断は個人の責任で行っていただき、特定の銘柄や投資手法を推奨するものではありません。市場環境や制度は変更される可能性があるため、最新情報は証券会社や金融庁の公式サイトでご確認ください。

関連記事

- インデックス投資の魅力──なぜ私は個別株を選ばないのか

- 20代から始める資産運用|FIREを目指す私の投資方針と実体験

- 新NISAの成長投資枠で買っている投資信託と選んだ理由

- S&P500とオールカントリー、どちらに投資すべきか?

- NASDAQ100とは?S&P500との違いと、私が積立に加えた理由

- PER(株価収益率)とは?米国株は本当に割高なのか

- 出口戦略を今から考える──インデックス投資の”売り時”と取り崩し方

コメント