はじめに

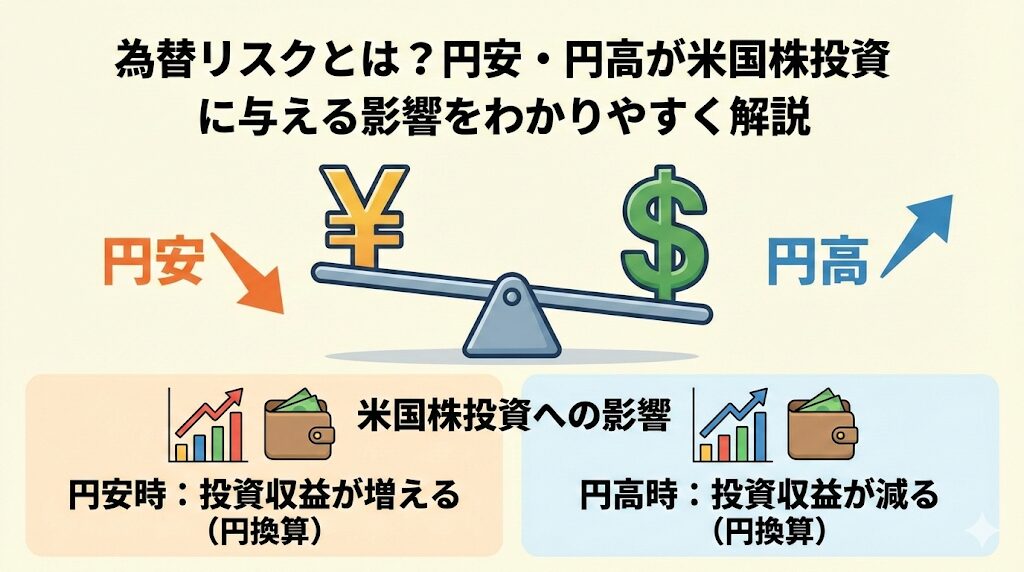

「S&P500に投資してるけど、円安で得してるってこと?」 「円高になったら、せっかくの利益が吹き飛ぶの?」

米国株や全世界株に投資していると、為替の動きが気になることがあります。ニュースで「円安が進行」「円高に振れた」と報じられるたびに、自分の資産にどう影響するのかわからず、不安になる人も多いのではないでしょうか。

結論から言うと、為替リスクは短期的には大きな影響を与えますが、長期投資では株価のリターンが為替の影響を上回る傾向があります。

この記事では、為替リスクの仕組みを整理し、円安・円高が投資にどう影響するのかを具体的な数字で解説します。「為替ヘッジあり・なし」の違いについても触れるので、ファンド選びの参考にしてください。

この記事の結論

- 為替リスクとは、円とドルの交換レートの変動によって資産価値が変わるリスク

- 円安になるとドル資産の円換算額は増え、円高になると減る

- 長期投資では株価リターンの方が為替の影響より大きいため、過度に恐れる必要はない

為替リスクとは何か

結論から言うと、為替リスクとは「為替レートの変動によって、外貨建て資産の価値が変わるリスク」のことです。

米国株や、米国株の代表的な指数であるS&P500などに連動する投資信託は、ドル建ての資産です。購入時も売却時も、最終的には円に換算されます。このとき、為替レートによって円換算額が変わるのが為替リスクです。

たとえば、1ドル=100円のときに1万ドル分の米国株を買ったとします。

- 1ドル=100円のまま → 100万円

- 1ドル=150円に円安 → 150万円(+50万円)

- 1ドル=80円に円高 → 80万円(−20万円)

株価がまったく動かなくても、為替だけで資産の円換算額は大きく変わります。これが為替リスクです。

円安・円高が投資に与える影響

結論から言うと、円安はドル資産にプラス、円高はマイナスに働きます。

円安のとき

円安とは、円の価値が下がること。同じドル資産でも、円換算すると金額が増えます。

例:

- 1ドル=100円で1万ドル分購入(100万円)

- 1ドル=150円に円安(株価は変わらず)

- 円換算額は150万円(+50%)

2022年から2024年にかけて、ドル円は110円台から150円台まで円安が進みました。この期間、米国株に投資していた人は、株価上昇に加えて円安効果でリターンが大きく膨らみました。

円高のとき

円高とは、円の価値が上がること。同じドル資産でも、円換算すると金額が減ります。

例:

- 1ドル=150円で1万ドル分購入(150万円)

- 1ドル=100円に円高(株価は変わらず)

- 円換算額は100万円(−33%)

株価が上がっていても、円高が進めば利益が相殺されることもあります。逆に、株価が下がった上に円高になると、ダブルパンチで資産が減ります。

シミュレーション:為替と株価の組み合わせ

株価と為替が同時に動いた場合の影響を整理します。

前提: 1ドル=150円で100万円分のS&P500を購入(約6,667ドル)

| 株価変動 | 為替変動 | 評価額(円) | 損益 |

|---|---|---|---|

| +20% | 円安(160円) | 約128万円 | +28% |

| +20% | 変動なし | 約120万円 | +20% |

| +20% | 円高(130円) | 約104万円 | +4% |

| 変動なし | 円安(160円) | 約107万円 | +7% |

| 変動なし | 円高(130円) | 約87万円 | −13% |

| −20% | 円安(160円) | 約85万円 | −15% |

| −20% | 円高(130円) | 約69万円 | −31% |

※概算値です。実際の計算は手数料等により異なります。

株価が20%上がっても、円高が進めば利益は大幅に圧縮されます。逆に株価が下がっても、円安が進めば損失が軽減されることもあります。

為替ヘッジあり・なしの違い

結論から言うと、為替ヘッジとは「為替変動の影響を抑える仕組み」のことです。ただし、コストがかかります。

為替ヘッジありの仕組み

為替ヘッジありのファンドは、為替予約という仕組みを使って、円高・円安の影響を抑えます。

- 円高になっても、資産価値が大きく下がらない

- 円安になっても、その恩恵を受けられない

つまり、為替変動のリスクを「なかったこと」にする代わりに、為替差益のチャンスも放棄することになります。

為替ヘッジのコスト

為替ヘッジには「ヘッジコスト」がかかります。これは、日米の金利差に連動して変動します。

2025年現在、米国の金利は日本より高いため、ヘッジコストは年3〜5%程度かかるケースもあります。つまり、為替ヘッジありのファンドは、その分だけリターンが目減りする可能性があります。

| 項目 | 為替ヘッジなし | 為替ヘッジあり |

|---|---|---|

| 円安の影響 | プラス | ほぼなし |

| 円高の影響 | マイナス | ほぼなし |

| ヘッジコスト | なし | 年3〜5%程度(金利差による) |

| 長期投資向き | ◎ | △ |

どちらを選ぶべきか

長期投資であれば、為替ヘッジなしが一般的な選択肢です。理由は以下の通りです。

- ヘッジコストが長期で積み重なる

- 長期では株価リターンが為替変動を上回る傾向がある

- 円安局面で恩恵を受けられる

ただし、「数年以内に使う予定のお金」や「為替変動を極力避けたい」場合は、為替ヘッジありも選択肢になります。

長期投資において為替リスクをどう考えるか

結論から言うと、長期投資では為替リスクを過度に恐れる必要はありません。

短期では影響大、長期では株価リターンが支配的

為替レートは短期的には大きく変動します。1年で20〜30%動くことも珍しくありません。

しかし、長期で見ると、株式のリターンの方が為替の影響より大きくなる傾向があります。為替は短期的には大きく動きますが、長期では各国の物価・金利差を反映して均されていく傾向があるためです。

S&P500の過去30年の平均リターンは年率約10%前後(ドルベース)。一方、ドル円の長期的な変動幅は、それよりも小さい傾向にあります。

つまり、20年、30年という長期で投資すれば、株価の成長が為替の変動を吸収してくれる可能性が高いのです。

過去のデータで検証

過去30年間(1995年〜2025年)のドル円レートを振り返ってみます。

- 1995年:1ドル=約80円(円高のピーク)

- 2011年:1ドル=約76円(史上最高値の円高)

- 2024年:1ドル=約150円台

30年間で見ると、80円から150円まで大きく変動しています。しかし、同じ期間にS&P500は約10倍以上に成長しました。

仮に1995年に100万円をS&P500に投資していた場合、為替が80円→150円(約1.9倍の円安)に動いたとしても、株価の10倍以上の成長と合わせて、円換算では大きなリターンが得られていた計算になります。

関連記事:暴落はギフト──積立投資が市場下落で勝てる科学的理由

積立投資なら為替リスクも分散される

毎月一定額を積み立てる「ドルコスト平均法」を使えば、為替リスクも自然と分散されます。

円高のときは多くのドル資産を買え、円安のときは少なく買う。結果として、為替レートの平均化が進み、極端な円高・円安のタイミングで一括投資するリスクを避けられます。

関連記事:インデックス投資の魅力|初心者が安心して資産を育てられる理由

まとめ

為替リスクは、米国株や全世界株に投資する上で避けられないリスクです。円安になれば資産は増え、円高になれば減る。この仕組みを理解しておくことが大切です。

ただし、長期投資であれば、株価のリターンが為替の影響を上回る傾向があります。為替の短期的な動きに一喜一憂するよりも、淡々と積み立てを続けることが重要です。

私自身は為替ヘッジなしのファンドを選んでいます。ヘッジコストがかからない分、長期では有利になると考えているからです。円高局面で評価額が下がることもありますが、それも含めて長期投資だと割り切っています。

為替リスクを正しく理解した上で、自分の投資方針に合った選択をしていきましょう。

関連記事:S&P500とオルカンどっちがいい?20代投資家が実践する”正解のない選び方”

免責事項

本記事は一般的な情報提供を目的としたものであり、特定の金融商品の購入を推奨するものではありません。為替レートや株価は常に変動しており、将来の動向を保証するものではありません。投資判断はご自身の責任でお願いいたします。

関連記事

- S&P500とオルカンどっちがいい?20代投資家が実践する”正解のない選び方”

- NASDAQ100とは?S&P500との違いと、私が積立に加えた理由

- 暴落はギフト──積立投資が市場下落で勝てる科学的理由

- インデックス投資の魅力|初心者が安心して資産を育てられる理由

- 20代から始める資産運用|FIREを目指す私の投資方針と実体験

- 投資しないことは本当に「安全」なのか──20代投資家が考えるインフレと機会損失のリスク

- 20代・30代のための資産配分戦略──株式・債券・オルタナティブの役割とリバランスの重要性

コメント