はじめに

「企業型DCって、なんとなく入ってるけど、実際どれくらい得なの?」 「節税になるって聞いたけど、具体的にいくら?」

会社で企業型確定拠出年金(企業型DC)に加入している人は多いが、その節税効果を正確に把握している人は意外と少ない。「よくわからないけど、会社に言われたから入っている」という人も多いのではないだろうか。

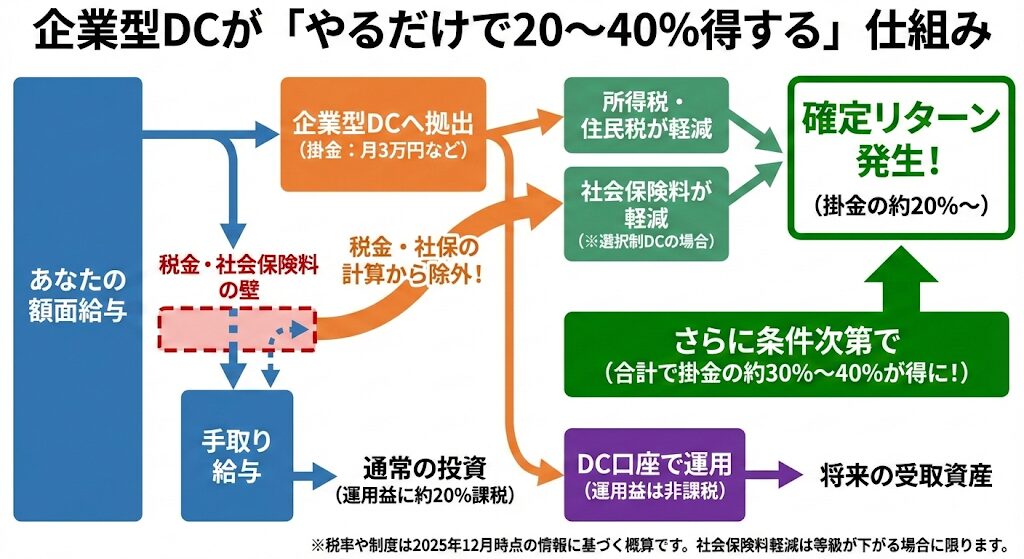

結論から言うと、企業型DCは「所得税・住民税の軽減だけでも、実質20%前後のリターンが確定する制度」であり、選択制DCの場合は条件次第で30〜40%相当の即時リターンになることもある。この差は、主に所得税率の違い(10%か20%以上か)によるものだ。

この記事では、企業型DCの節税効果を具体的な数字でシミュレーションし、「なぜ20%以上得するのか」を解説する。すでに加入している人も、これから加入を検討している人も、マッチング拠出を迷っている人も、ぜひ自分の状況に当てはめて考えてみてほしい。

この記事の結論

- 企業型DCの掛金は全額が所得控除の対象となり、所得税・住民税が軽減される(これだけで20%前後のリターン)

- 選択制DCなら社会保険料(厚生年金・健康保険・雇用保険)も軽減され、30〜40%のリターンになることも

- 月3万円の拠出で年間10万円以上の節税効果があり、これは「掛金に対して約30%のリターン」に相当する

企業型DCの節税効果とは

結論から言うと、企業型DCの掛金は「給与」として扱われないため、所得税・住民税がかからない。

通常、会社から受け取る給与には所得税と住民税がかかる。しかし、企業型DCの掛金として拠出された分は、そもそも「課税対象の所得」にならない。これが節税効果の正体だ。

所得税・住民税の軽減の仕組み

たとえば、年収450万円の会社員の場合、課税所得に対する所得税率はおおむね10%、住民税は一律10%だ。合計で20%の税金がかかる。

もし月3万円(年36万円)を企業型DCに拠出すると、この36万円には税金がかからない。つまり、36万円×20%=7.2万円の税金が軽減される計算になる。

これは「36万円を投資して、何もしなくても7.2万円のリターンが確定している」状態だ。利回りに換算すると20%。株式投資の平均リターンが年5〜7%程度と言われる中、この数字がいかに大きいかわかるだろう。

この「20%」は最低ラインだ。選択制DCで社会保険料も軽減される場合、リターンは30〜40%に跳ね上がる。

年収別の節税効果

所得税率は年収によって変わるため、節税効果も年収によって異なる。年36万円を拠出した場合の節税効果は以下の通りだ。

| 年収(目安) | 所得税率 | 住民税率 | 合計税率 | 年間節税額 |

|---|---|---|---|---|

| 330万円以下 | 5% | 10% | 15% | 54,000円 |

| 330〜695万円 | 10% | 10% | 20% | 72,000円 |

| 695〜900万円 | 20% | 10% | 30% | 108,000円 |

| 900〜1,800万円 | 23% | 10% | 33% | 118,800円 |

※所得税率は課税所得に対する税率。実際の税額は各種控除により異なります。

年収が高いほど節税効果も大きくなる。年収900万円以上なら、月3万円の拠出で年間約12万円の節税。掛金に対して33%のリターンが確定する計算だ。

選択制DCなら社会保険料も軽減される

結論から言うと、選択制DC(給与の一部を掛金に回すタイプ)の場合、社会保険料も軽減される。

企業型DCには大きく分けて2つのタイプがある。

- 会社が掛金を全額負担するタイプ

- 選択制DC:給与の一部を掛金に回すタイプ

選択制DCの場合、掛金として拠出した分だけ「給与」が減る形になる。給与が減ると、社会保険料の計算基準である「標準報酬月額」も下がり、結果として社会保険料が軽減される。

標準報酬月額とは

社会保険料は毎月の給与額そのものではなく、「標準報酬月額」という等級に基づいて計算される。等級は1〜32等級まであり、給与が一定の範囲内であれば同じ等級になる。

たとえば、月収が29万円〜31万円の人は、標準報酬月額が30万円(19等級)になる。選択制DCで月3万円を拠出し、見かけ上の月収が26万円〜28万円になれば、標準報酬月額は28万円(18等級)に下がる。

軽減される社会保険料の内訳

2025年度の社会保険料率(本人負担分)は以下の通りだ。

| 保険の種類 | 本人負担率 | 備考 |

|---|---|---|

| 厚生年金保険 | 9.15% | 全国一律 |

| 健康保険 | 約5%前後 | 都道府県により異なる(東京都は約4.96%) |

| 介護保険 | 0.795% | 40歳以上が対象 |

| 雇用保険 | 0.55% | 賃金ベースで計算 |

※健康保険料率は協会けんぽの場合。組合健保は異なる場合があります。 ※雇用保険料は標準報酬月額ではなく「実際の賃金」を基準に計算されるため、選択制DCで給与が減れば、等級が変わらなくても確実に軽減される。

標準報酬月額が1等級(2万円)下がると、厚生年金・健康保険・雇用保険を合わせて年間およそ3.5万円前後の社会保険料が軽減される。

所得税・住民税の軽減(年72,000円)と合わせると、年間約10万円以上の節税効果になる。

注意点:将来の厚生年金が減る可能性

社会保険料が下がるということは、将来受け取る厚生年金の額も減る可能性がある。これは選択制DCの注意点として知っておくべきだ。

※以下は制度理解のための概算シミュレーションです。実際の年金額は加入状況や将来の制度改正により変動します。

老齢厚生年金の報酬比例部分は、以下の計算式で概算できる。

平均標準報酬月額 × 5.481/1000 × 加入月数

標準報酬月額が2万円下がった状態が30年間続くと、年金額は以下のように減少する。

2万円 × 5.481/1000 × 360ヶ月 = 約39,500円/年

年間約4万円の年金減少。65歳から85歳まで20年間受け取ると、総額で約79万円の減少になる。

一方、月3万円を30年間、年利3%で運用すれば約1,750万円になる。年金の減少分(約79万円)を差し引いても、約1,670万円のプラスだ。しかも、30年間の節税効果(年10万円×30年=300万円)を加えれば、トータルで約2,000万円近いメリットがある。

将来の年金減少よりも、今の節税メリットと運用益の方がはるかに大きいと考えるのが合理的だろう。

月3万円で年間いくら得するかシミュレーション

結論から言うと、月3万円の拠出で年間10万円以上の節税効果がある。

以下、年収450万円(月収約30万円)の会社員を想定してシミュレーションする。

前提条件

- 年収:450万円(月収約30万円、賞与含む)

- 所得税率:10%

- 住民税率:10%

- 企業型DC掛金:月3万円(年36万円)

- 選択制DCで標準報酬月額が1等級下がると仮定

節税効果の計算

| 項目 | 計算式 | 年間軽減額 |

|---|---|---|

| 所得税 | 36万円×10% | 36,000円 |

| 住民税 | 36万円×10% | 36,000円 |

| 社会保険料(厚生年金・健康保険・雇用保険) | 等級ダウンによる軽減 | 約35,000円 |

| 合計 | ─ | 約107,000円 |

※社会保険料の軽減は標準報酬月額の等級が下がる場合に限ります。掛金額や給与額によっては等級が変わらない場合もあります。

年間約10.7万円の節税。掛金36万円に対して約30%のリターンだ。

つまり、企業型DCに拠出するだけで、何の運用リスクも取らずに約30%のリターンが確定するということ。これが「やるだけで得する」と言われる理由だ。

「最低20%、条件次第で30〜40%得する」と言える理由

結論から言うと、所得税・住民税の軽減だけで「掛金×税率」分のリターンが確定する。

シンプルに考えてみよう。

- 掛金:年36万円

- 所得税+住民税の軽減:年7.2万円

- リターン:7.2万円÷36万円=20%

これは社会保険料の軽減を含めない、最低ラインの計算だ。選択制DCで社会保険料も軽減されれば、リターンは30%前後に跳ね上がる。

しかも、このリターンは「確定」している。株式投資のように価格変動リスクはない。拠出した瞬間に節税効果が発生するため、元本割れのリスクがない「確実なリターン」だ。

通常の投資と比較してみる

仮に36万円を通常の証券口座で投資し、年利5%で運用できたとする。1年後の利益は1.8万円だ。

一方、企業型DCに36万円を拠出すれば、節税だけで7.2万円以上が確定する。運用益が出れば、それに上乗せされる。

どちらが有利かは明らかだろう。

選択制DCで「30〜40%得」になる条件

以下の条件がそろう場合、企業型DCの即時リターンは掛金に対して30〜40%相当になる。

- 選択制DCであること(給与の一部を拠出する方式)

- 所得税率が10%以上であること

- 掛金によって標準報酬月額が等級ダウンすること

- 雇用保険料が賃金ベースで軽減されること

これらが重なると、所得税・住民税・厚生年金・健康保険・雇用保険のすべてが軽減され、即時リターンが30〜40%に達するケースも珍しくない。

特に年収695万円以上(所得税率20%以上)で選択制DCを利用している場合、所得税・住民税だけで30%、社会保険料を加えると40%近いリターンになることもある。

関連記事:信託報酬0.1%の差が30年後に生む”見えない損失”

運用益非課税+複利効果でさらに差が開く

結論から言うと、企業型DCは運用益が非課税のため、長期で見ると差はさらに広がる。

通常の投資で得た利益には約20%の税金(所得税15.315%+住民税5%)がかかる。100万円の利益が出ても、手元に残るのは約80万円だ。

しかし、企業型DCの運用益は非課税。100万円の利益がそのまま100万円として再投資される。この差が複利効果で雪だるま式に膨らんでいく。

30年間のシミュレーション比較

月3万円を30年間、年利5%で運用した場合を比較する。

| 項目 | 企業型DC(非課税) | 通常の課税口座 |

|---|---|---|

| 元本合計 | 1,080万円 | 1,080万円 |

| 運用益 | 約1,417万円 | 約1,134万円 |

| 最終資産額 | 約2,497万円 | 約2,214万円 |

| 差額 | ─ | 約283万円の差 |

※通常の課税口座は、毎年の運用益に20%課税されると仮定した概算。実際の税額は売却タイミングにより異なります。

30年後には約280万円以上の差がつく。これが「運用益非課税」の威力だ。

さらに、企業型DCは拠出時の節税効果(年間約10万円)も加わる。30年間で約300万円の節税。運用益の差と合わせると、約580万円以上の差になる計算だ。

受取時の税制優遇も忘れずに

企業型DCは受取時にも税制優遇がある。

一時金で受け取る場合は退職所得控除が適用される。退職所得控除の計算式は以下の通りだ。

- 勤続20年以下:40万円×勤続年数

- 勤続20年超:800万円+70万円×(勤続年数−20年)

たとえば、勤続30年で一時金として受け取る場合、退職所得控除は以下のようになる。

800万円+70万円×10年=1,500万円

つまり、1,500万円までは税金がかからない。さらに、控除額を超えた部分も、2分の1だけが課税対象になるため、通常の所得よりも税負担が軽い。

年金で受け取る場合は公的年金等控除が適用される。65歳以上なら年間110万円まで非課税だ。

拠出時・運用時・受取時の3段階で税制優遇を受けられるのが、企業型DCの最大の強みだ。

関連記事:企業型DC(確定拠出年金)とは?メリット・デメリットと退職時の注意点

企業型DCは、節税効果だけで見ても「やらない理由がない」制度だ。選択制DCなら社会保険料の軽減も加わり、年間10万円以上の節税になる。運用益非課税の複利効果を含めれば、30年で数百万円の差がつく。「投資は怖い」という人も、まずは企業型DCから始めることで、確実なリターンを手にできる。

まとめ

企業型DCは、所得税・住民税の軽減だけで最低20%、選択制DCなら30%前後の即時リターンが確定する制度だ。年間10万円以上の節税は、手取りが増えるのと同じこと。しかも、60歳まで引き出せない「強制貯蓄」になるため、気づいたら資産が積み上がる仕組みになっている。

選択制DCの場合、将来の厚生年金が減るデメリットはある。しかし、その減少額よりもDCで積み立てる資産の方がはるかに大きい。年金制度の将来が不透明な中、自分でコントロールできる資産を持っておく方が合理的だろう。

私は企業型DCに月3万円を拠出し、S&P500連動のインデックスファンドで運用している。まだ加入していない人は、明日にでも会社の人事に確認してほしい。すでに加入している人は、掛金を上限まで引き上げることを検討する価値がある。

なお、マッチング拠出が可能な場合も、基本的な節税構造は同じだ。自分の資金でここまで効率的に節税できる制度は多くない。

関連記事:会社員ができる節税・完全ガイド

免責事項

本記事は一般的な制度解説と個人の考えをまとめたものであり、特定の金融商品の購入を推奨するものではありません。企業型DCの制度内容や税制は変更される可能性があります。社会保険料の軽減効果は、標準報酬月額の等級変動によって異なり、すべての人に当てはまるわけではありません。具体的な節税額は個人の状況によって異なりますので、詳細は税理士や社会保険労務士にご相談ください。

関連記事

- 企業型DC(確定拠出年金)とは?メリット・デメリットと退職時の注意点

- 会社員ができる節税・完全ガイド

- 節税より先に見るべき数字──「可処分所得」を知らないと、お金は増えない

- 20代から始める資産運用|FIREを目指す私の投資方針と実体験

- iDeCoとNISA、どっちを始めるべき?20代投資家が両方やってみた結論

- 月5,000円のiDeCoは意味がない?20代投資家が実践して分かった本当の価値

- インデックス投資の魅力|初心者が安心して資産を育てられる理由

コメント