はじめに

老後資金の準備や節税を考える人にとって「iDeCo(個人型確定拠出年金)」は魅力的な制度です。

「節税になる」と耳にしたことがある方も多いと思いますが、実際に “本当に得なのか?” という点で不安を抱く初心者も少なくありません。

さらに2025年の税制改正で、2026年からiDeCoの制度が大きく変わる予定です。

拠出限度額の引き上げや加入条件の緩和など、制度の魅力はこれまで以上に高まります。

この記事では、最新情報を踏まえながら、iDeCoの仕組み・メリット・デメリットを初心者向けに徹底解説 していきます。

1. iDeCo(イデコ)とは?

iDeCoは「個人型確定拠出年金(Individual-type Defined Contribution)」の略で、自分で作る私的年金制度 です。

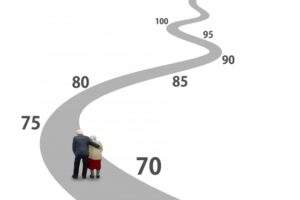

毎月一定額を積み立て、投資信託や定期預金で運用し、60歳以降に「年金形式」または「一時金」として受け取ります。

特徴

- 掛金が全額所得控除され、節税効果が大きい

- 運用益が非課税

- 受け取り時も税制優遇あり

- 60歳まで引き出せない(老後資金専用)

👉 公的年金に「上乗せ」する形で、自分専用の年金を準備できる制度です。

2. iDeCoの仕組み

iDeCoの流れはシンプルに「積立 → 運用 → 受け取り」の3ステップ。

- 積立(掛金の拠出)

- 毎月5,000円から1,000円単位で設定可能

- 職業ごとに拠出限度額が決まっている

- 運用

- 投資信託、定期預金、保険商品から選択

- 運用結果がそのまま将来の資産額に反映

- 受け取り(60歳以降)

- 年金形式または一時金形式で受け取り可能

- 受け取り時にも控除が適用され税負担が軽減

👉 詳細は iDeCo公式サイト(国民年金基金連合会) でも確認可能です。

3. 最新情報:2025年改正でどう変わる?

2025年の税制改正で、2026年以降、iDeCoは以下のように大きく変わります。

| 職業区分 | 現行(月額) | 改正後予定(月額) |

|---|---|---|

| 自営業など(第1号被保険者) | 68,000円 | 75,000円 |

| 会社員・公務員(第2号被保険者) | 23,000円(企業年金なし) | 最大62,000円(企業年金の有無を問わず均一化) |

| 専業主婦(第3号被保険者) | 23,000円 | 維持(制度見直し予定) |

改正ポイントまとめ

- 掛金の上限が大幅引き上げ

- 企業年金の有無にかかわらず加入可能

- マッチング拠出制度の制約撤廃

👉 今まで「企業年金があるからiDeCoは少額しかできない」と制約されていた会社員も、今後は大幅に積立できるようになります。

4. iDeCoのメリット

4-1. 掛金が全額所得控除

掛金は全額が所得控除。課税所得を減らすことで、所得税・住民税を大幅に節税できます。

例:年収500万円の会社員(月23,000円拠出)

→ 年間27.6万円 × 税率20% ≒ 約5.5万円の節税

改正後、もし月62,000円拠出できれば

→ 年74.4万円 × 税率20% ≒ 約15万円の節税効果 に!

4-2. 運用益が非課税

通常の投資は利益に20.315%の税金がかかりますが、iDeCoはゼロ。

20年〜30年と長期で運用すると、非課税メリットは非常に大きくなります。

4-3. 受け取り時も控除あり

- 一時金形式 → 退職所得控除

- 年金形式 → 公的年金控除

👉 受け取り方法を工夫することで、税負担をさらに減らせます。

4-4. 強制的に積立できる

途中で解約できない制約は「デメリット」であると同時に「メリット」でもあります。

老後資金を確実に確保できる仕組みと言えるでしょう。

5. iDeCoのデメリット

5-1. 60歳まで引き出せない

「流動性の低さ」が最大のデメリット。

教育資金や住宅資金には使えません。

5-2. 手数料がかかる

- 加入時:2,829円

- 毎月:167〜450円

少額積立の場合、コストの割合が高くなるため注意。

5-3. 投資リスクを伴う

定期預金型を選べば安全だが利回りは低い。

投資信託を選べばリターンは期待できるが元本割れのリスクあり。

5-4. 制度変更に注意

改正によって掛金上限は増えますが、「お得さ」が人によって変わる可能性もあります。常に最新情報をチェックすることが重要です。

6. iDeCoと積立NISAの違い

| 項目 | iDeCo | 積立NISA |

|---|---|---|

| 引き出し | 60歳まで不可 | いつでも可 |

| 節税 | 掛金控除あり | 節税なし |

| 運用益 | 非課税 | 非課税 |

| 上限 | 職業別(月62,000円など) | 年40万円 |

| 向き | 老後資金 | 幅広い資産形成 |

👉 積立NISAについては NISAの始め方をゼロから解説 を参照。

7. iDeCoは本当に得なのか?

得になるケース

- 安定収入があり長期積立できる

- 所得税率が高く、節税メリットを実感できる

- 老後資金専用の積立を確保したい

得にならないケース

- 収入が不安定

- 教育資金や住宅資金などで中途資金が必要

- 少額積立で手数料が割高

👉 結論:

iDeCoは 「長期・安定収入・節税メリットを活かせる人」には得。

一方で、流動性が必要な人には不向きです。

8. iDeCoの始め方

- 自分の加入区分を確認

- 金融機関を選ぶ(手数料・商品ラインナップで比較)

- 掛金額と運用商品を決める

👉 インデックス投資とは?初心者でもわかる基本 も参考に。 - 書類提出 → 口座開設

9. よくある質問(Q&A)

Q1. iDeCoは誰でも得ですか?

👉 所得税率が低い人や収入が不安定な人には効果が薄い場合も。

Q2. 積立NISAと併用できる?

👉 可能。流動性重視ならNISA、節税重視ならiDeCo。

Q3. 2025年改正後はどうなる?

👉 掛金上限が拡大し、さらにお得になる人が増える見込み。

まとめ

- iDeCoは掛金控除・運用益非課税・受取控除の三重の節税メリットが魅力。

- ただし「60歳まで引き出せない」「手数料あり」などの制約も存在。

- 改正で掛金上限が大幅引き上げ予定。特に会社員にとってお得感が増す。

- 得かどうかは「ライフプランと収入の安定度」で決まる。

👉 「老後資金を計画的に準備したい人」にとって、iDeCoは非常に有効な制度です。

📌 関連記事

📌 参考

コメント