はじめに:年末は投資を「見直す」絶好のタイミング

年末になると、「今年の投資はこれでよかったのか?」と振り返りたくなります。

私も投資を始めた最初の年は、12月になると不安になりました。「もっと早く買っておけばよかった」「あの銘柄を選んでいれば」そんなことばかり考えていました。

でも、数年間投資を続けてきて分かったことがあります。

年末にやるべきことは、実はそれほど多くありません。むしろ、「やらなくていいこと」の方が多いです。

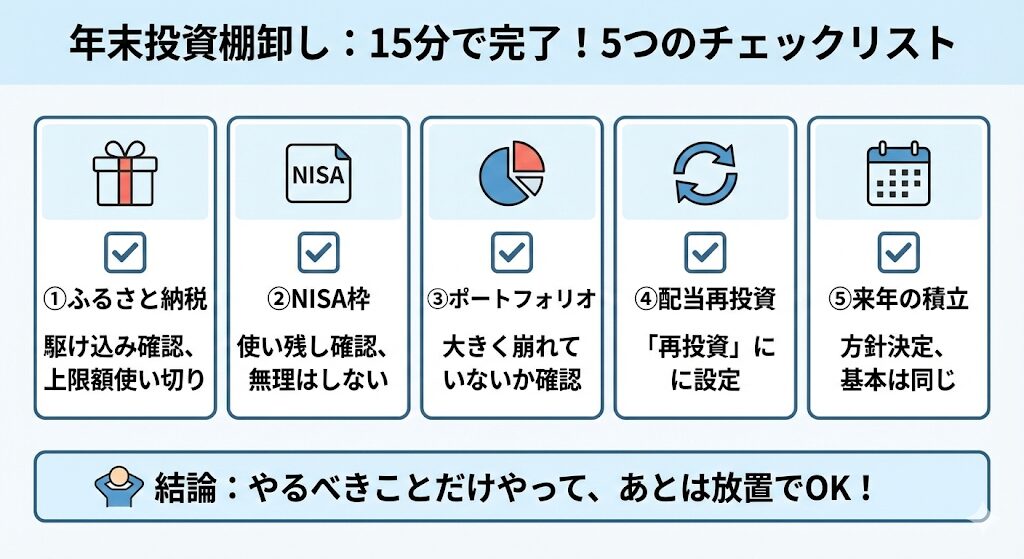

結論から言うと、年末の投資チェックは15分で終わります。

確認すべきは5つだけ。それ以外は、何もしなくて大丈夫です。

年末だからといって、投資方針を大きく変える必要はありません。淡々と続けてきたことを、そのまま来年も続ける。それが、長期投資の正解です。

この記事で分かること

- 年末に確認すべき5つのチェックリスト

- 年末に「やらなくていいこと」と、その理由

- 来年に向けた投資方針の決め方

- 著者が実際に年末にやっていること

年末の投資チェックリスト(5項目)

①ふるさと納税の駆け込み確認

締め切りは12月31日の23:59まで。

ふるさと納税は、年末に必ず確認すべき項目です。

2025年分のふるさと納税は、2025年12月31日までに寄附を完了させる必要があります。

確認ポイント:

- 今年の上限額を使い切ったか?

- まだ余裕があるなら、年内に追加寄附する

私は、毎年12月に上限額を確認して、駆け込みで追加寄附をしています。

注意点:ワンストップ特例の期限

ワンストップ特例の申請書提出期限は、翌年の1月10日です。

12月31日に寄附をした場合、申請書の提出が年明けになります。年末年始で忘れないように、スマホのリマインダーに登録しておくと安心です。

関連記事:【節税】会社員ができる節税・完全ガイド

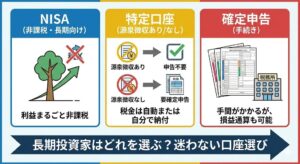

②NISA枠の使い残し確認

新NISAは、年間の非課税投資枠が決まっています。

- つみたて投資枠:年間120万円

- 成長投資枠:年間240万円

この枠は、翌年に繰り越せません。

使い切れなかった分は、消滅します。

確認すべきポイント:

- 今年の投資枠を使い切ったか?

- まだ余裕があるなら、年内に追加投資するか?

ただし、ここで重要なのは、無理に枠を埋める必要はないということです。

「枠が余っているから」という理由で、無理に投資をするのは本末転倒です。

私の考え方は、こうです。

毎月の積立で自然に埋まる分だけで十分。余った枠は、気にしない。

NISA枠を使い切ることが目的ではありません。長期的に資産を増やすことが目的です。

年収や支出の状況によっては、NISA枠をすべて使い切れない年もあります。それで問題ありません。

無理に投資額を増やして、生活費が足りなくなる方が問題です。

年内に追加投資する場合の注意点

もし年内に追加投資をする場合、最終注文日に注意してください。

投資信託の場合、原則として年内に約定すればその年の投資枠として扱われます。ただし、商品や証券会社によって最終注文日が異なるため、12月下旬は必ず事前に確認しておきましょう。

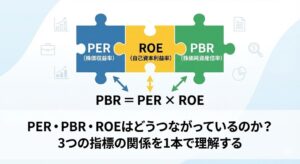

③ポートフォリオの確認(リバランスは必要か?)

年末は、ポートフォリオ全体を確認する良いタイミングです。

確認すべきポイント:

- 資産配分が大きく崩れていないか?

- 想定外の資産が増えすぎていないか?

たとえば、「株式70%、債券30%」という配分で投資を始めたとします。

1年後、株式が大きく値上がりして「株式85%、債券15%」になっているかもしれません。

この場合、リバランス(資産配分を元に戻すこと)を検討します。

リバランスの方法

リバランスには、2つの方法があります。

- 増えた資産を売却して、減った資産を買う

- 新規の積立を、減った資産に集中させる

私は、基本的に2の方法を使います。

売却すると、NISA口座以外では税金がかかります。新規の積立で調整する方が、税金の面でも効率的です。

ただし、リバランスは必須ではありません。

私は、年に1回確認するだけで、実際にリバランスをすることは少ないです。

大きく崩れていなければ、何もしません。

資産配分が「株式70%」から「株式75%」に変わった程度なら、気にする必要はありません。

「株式90%」など、極端に偏った場合だけ、リバランスを検討すればいいと思っています。

④配当金・分配金の再投資設定

配当金や分配金の再投資設定を確認しましょう。

確認すべきポイント:

- 配当金・分配金を「再投資」に設定しているか?

- 「受け取り」になっていないか?

配当金や分配金を受け取ると、その都度税金がかかります(NISA口座を除く)。

再投資に設定しておけば、自動的に投資に回され、複利効果が得られます。

私は、すべての投資信託で「再投資」に設定しています。

配当金を受け取って使う予定はないので、自動的に再投資される方が効率的です。

注意:NISA口座の場合

NISA口座では、配当金や分配金は非課税です。

ただし、株式の配当金を非課税にするには「株式数比例配分方式」に設定する必要があります。

証券会社の設定を確認しておきましょう。この設定が「登録配当金受領口座方式」になっていると、配当金が非課税になりません。

年末に、証券会社のマイページで確認してみてください。

⑤来年の積立額・投資方針の決定

最後に、来年の投資方針を決めます。といっても、基本的には「今年と同じ」で問題ありません。

確認ポイント:

- 来年の積立額は今年と同じでいいか?

- 収入や支出が変わる予定はあるか?

私の場合、来年も今年と同じ方針で続けます。毎月の積立額も、投資する銘柄も、変えません。

ただし、収入が大きく変わる場合は、積立額を調整します。昇給したら積立額を増やす。転職して収入が減ったら、積立額を減らす。それくらいです。

投資方針を変えない理由

投資方針を頻繁に変えると、失敗しやすくなります。

市場の動きを見て、「2026年は〇〇が良さそうだから、銘柄を変えよう」と考えるのは危険です。

長期投資では、市場を予想しないことが重要です。淡々と、同じ方針で積み立てを続ける。それが、最も確実な方法です。

私は、投資を始めて最初の2年間、毎年のように銘柄を変えていました。「今年は日本株が上がりそう」「米国株が下がるかも」そんなニュースに振り回されて、銘柄を入れ替えていました。

でも、結果は散々でした。タイミングを外して高値で買い、安値で売る。典型的な失敗パターンです。

それ以降、私は投資方針を変えないことにしました。毎月、同じ銘柄に、同じ金額を積み立てる。ただそれだけです。

この方針に変えてから、投資のストレスが減り、成績も安定しました。

関連記事:【投資の核心】なぜ長期投資では「予想しない人」の方が有利なのか

年末に「やらなくていいこと」3つ

年末にやるべきことは少ないです。むしろ、「やらなくていいこと」を知っておく方が重要です。

①慌てて売買する

年末だからといって、慌てて売買する必要はありません。

「今年のうちに利益を確定させよう」「損失を出している銘柄を売ってしまおう」こうした判断は、ほとんどの場合、不要です。

長期投資では、短期的な利益確定や損切りは意味がありません。年末は、ただの区切りです。

私も、投資を始めた最初の年は、年末に利益確定をしてしまいました。「今年はプラスで終わりたい」という気持ちが先行したのです。

でも、その銘柄は翌年も上がり続けました。早く売りすぎたことを後悔しました。

それ以降、私は年末に売買をしないことにしています。

②税金対策の損出し(初心者には不要)

「損出し」という手法があります。含み損を抱えている銘柄を年内に売却して、利益と相殺することで税金を減らす方法です。

ただし、これは上級者向けです。初心者が損出しをすると、かえって失敗します。

私自身は、年末に損出しをすることはありません。年間の利益が大きくない段階では、無理に税金対策をするより、保有を続ける方がシンプルだと考えています。

損出しは、年間の利益が数百万円を超えるような人が検討すればいい話です。年間の利益が数十万円程度なら、損出しをしても節税効果は限定的です。

③市場予想に基づく銘柄変更

「2026年は〇〇が上がりそうだから、銘柄を変えよう」

年末になると、こうした市場予想が増えます。でも、市場を予想して投資判断をするのは、失敗のもとです。

プロのアナリストでも、市場予想は外れます。個人投資家が市場を予想して勝ち続けることは、ほぼ不可能です。

私は、市場予想を見ても、銘柄を変えません。年末も、年始も、同じ銘柄に積み立てを続けます。

2024年の年末、多くのメディアが「2025年は日本株が下がる」と予想していました。でも、実際には日経平均は大きく上昇しました。

市場予想は、当たらないものです。予想に基づいて銘柄を変えるより、淡々と同じ銘柄に積み立てを続ける方が、長期的には良い結果になります。

私が実際に年末にやっていること

私が年末にやっていることは、本当にシンプルです。

やっていること:

- ふるさと納税の上限額を確認して、駆け込み寄附

- NISA枠の使い残しを確認(ただし無理に埋めない)

- ポートフォリオを眺めて、大きく崩れていないか確認

- 来年の積立額を決める(ほぼ同じ)

やっていないこと:

- リバランス(よほど崩れていない限り)

- 銘柄の変更

- 損出し

- 市場予想に基づく投資判断

年末の棚卸しは、15分もあれば終わります。投資は、複雑にする必要はありません。

やるべきことをやったら、あとは放置。それが、一番うまくいきます。

投資を始めた最初の頃は、年末になると不安で、毎日チャートを見ていました。「今年の成績はどうだったか」「来年はどうなるか」そんなことばかり考えていました。

でも、数年間続けてきて分かったことがあります。年末も、年始も、投資にとっては特別な日ではありません。淡々と積み立てを続けていれば、それでいいのです。

だから私は、年末の棚卸しを15分で終わらせて、家族や友人と過ごす時間を大切にしています。

関連記事:【実践】投資を始めてから「見なくなった情報」と「見るようになった情報」

ここまでの内容を、3行でまとめます

- 年末の投資チェックは5つだけ(15分で終わる)

- 年末に慌てて売買したり、銘柄を変える必要はない

- 来年も同じ方針で淡々と続けるだけ

まとめ:年末の棚卸しは15分で終わる

年末は、投資を大きく変えるタイミングではありません。確認すべきことは、ふるさと納税とNISA枠くらいです。

シンプルに、淡々と続ける。それが、長期投資の正解です。

年末の棚卸しは、15分で終わります。それ以外の時間は、家族や友人と過ごす方が、よほど価値があります。

だから私は、年末も年始も、投資のことはほとんど考えません。淡々と積み立てが続いていることを確認したら、あとは放置。それで、十分です。

学んだこと

- 年末の投資チェックは15分で終わる

- 慌てて売買する必要はない

- 来年も同じ方針で続けることが正解

免責事項

本記事は、筆者の個人的な経験と考えに基づいており、特定の投資商品の購入を推奨するものではありません。投資にはリスクが伴います。投資判断は、ご自身の責任で行ってください。税制に関する情報は執筆時点のものです。筆者および当サイトは、本記事の内容に基づいて行った投資判断や、その結果生じた損失について、一切の責任を負いません。

コメント