はじめに

「S&P500がまた最高値を更新した」

そんなニュースを見るたびに、私は複雑な気持ちになる。インデックス投資を続けている身として、市場の上昇は嬉しい反面、「今から投資を始めて大丈夫なのか」「高値掴みになるのではないか」という不安が頭をよぎるからだ。

この記事では、米国株が高値圏にある今、投資すべきかどうかを「投資期間」という視点から考えていく。短期・中期・長期、それぞれの時間軸で判断は大きく変わる。そして最終的に、不安を感じるならオールカントリー(オルカン)という選択肢があることもお伝えする。

あなたが何年後を見据えて投資しているのか。その答えが、今日の投資判断を左右するはずだ。

この記事の結論

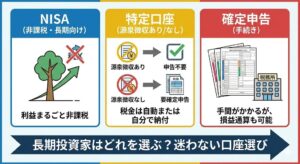

- 米国株が高値圏でも投資すべきかは「投資期間」で判断が分かれる

- 短期(1〜3年)なら慎重に、長期(15年以上)ならタイミングは重要でない

- 不安を感じるなら、米国だけでなくオルカンで全世界に分散する選択肢がある

投資期間別に考える「高値圏での投資判断」

結論から言うと、投資期間が短いほど高値掴みのリスクは大きく、長いほどタイミングの重要性は下がる。ここでは、短期・中期・長期の3つに分けて考えていく。

短期(1〜3年):高値掴みリスクは確かにある

1〜3年という短期での投資を考えている場合、高値圏での投資は慎重になるべきだ。

例えば、2021年末にS&P500に投資した場合を考えてみよう。当時、S&P500は最高値圏にあった。その後、2022年に入ると急激な調整が始まり、年初から約25%下落した。

もし2021年末に投資して、2023年初頭に資金が必要になった場合、含み損を抱えたまま売却せざるを得なかったかもしれない。

そもそも、1〜3年以内に使う予定のある資金は、株式投資には向いていない。これは高値圏かどうかに関わらず、インデックス投資の大原則だ。生活防衛資金や近い将来の大きな支出は、元本保証の預金や国債などで確保すべきだ。

関連記事:20代から始める資産運用|FIREを目指す私の投資方針と実体験

中期(5〜10年):過去データでは高値でも報われた例が多い

5〜10年という中期での投資を考えている場合、高値圏での投資でも十分にリターンを得られる可能性が高いと言える。

過去のS&P500のデータを見ると、任意の5年間でマイナスリターンになった確率は約15%程度だ。つまり、85%の確率でプラスのリターンが得られている。

例えば、リーマンショック直前の2007年10月に投資した場合でも、5年後の2012年末にはプラスに転じていた。10年保有すれば、ほぼ2倍になっている。

ただし、「必ず5年以上持ち続ける」という覚悟が必要だ。また、一括投資だけでなく、定期的な積立投資を続けることで、高値掴みのリスクを分散できる。

長期(15年以上):タイミングの影響はほぼ消える

15年以上という長期での投資を考えている場合、高値圏かどうかはほとんど問題にならない。

過去のS&P500のデータを見ると、任意の15年間でマイナスリターンになった例はほとんどない。ITバブル崩壊直前の2000年初頭に投資した場合でも、15年後の2015年初頭には年率約4%のリターンが得られていた。

長期投資の最大の武器は「時間」だ。市場は短期的には予測不可能だが、長期的には企業の利益成長に収斂していく。年率7%で20年間運用すれば、約4倍になる。最初の投資タイミングが多少悪くても、この成長が覆い隠してしまうのだ。

私自身、20代から投資を始めた理由は、まさにこの「時間」を味方につけるためだ。今後20年以上の投資期間があるため、今が高値圏かどうかはあまり重要ではない。

米国集中かオルカンか──リスク許容度で選ぶ

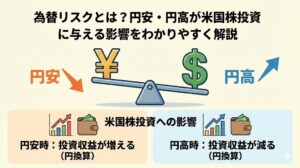

結論から言うと、米国株の高値が不安なら、オールカントリー(オルカン)で全世界に分散するという選択肢がある。投資期間だけでなく、あなたのリスク許容度が判断の鍵になる。

オルカンという選択肢

オールカントリー(全世界株式インデックス)は、先進国から新興国まで、世界中の株式市場に分散投資する商品だ。現在、オルカンの約60%はアメリカ株で構成されている。つまり、米国株の上昇の恩恵も受けつつ、他の地域にも分散しているということだ。

オルカンの最大の特徴は、「どの国が成長するか分からない」というリスクをカバーできることだ。アメリカが不調でも、他の地域が好調であれば、ポートフォリオ全体としてはバランスが取れる。

過去のリターンを見ると、S&P500の方が高いリターンを記録してきた。これは主に、過去数十年間がアメリカの時代だったからだ。しかし、今後もアメリカが最も高いリターンを生み出すとは限らない。

オルカンは、こうした「未来の不確実性」に対するヘッジになる。

関連記事:S&P500とオールカントリーどっちがいい?20代投資家が実践する”正解のない選び方”

私がS&P500を中心に選ぶ理由とオルカンの位置づけ

私自身は現在、S&P500を中心に投資している。オルカンも保有しているが、ポートフォリオの中心はS&P500だ。

その理由は、私は20代で投資期間が長いため、短期的なボラティリティを受け入れることができるからだ。また、今後20〜30年のスパンで見れば、アメリカは引き続き世界経済の中心であり続ける可能性が高いと考えている。

ただし、これは「私の」判断であり、すべての人に当てはまるわけではない。

一方、次のような人にはオルカンをお勧めする。

- 「米国の高値が不安」と感じている人

- 「どの国が成長するか分からない」と考える人

- 「シンプルに投資したい」と考える人

もちろん、S&P500とオルカンの両方を保有するという選択肢もある。重要なのは、「正解は一つではない」ということだ。あなたのリスク許容度、投資期間、価値観によって、最適な選択は変わる。

過去の高値圏から投資した場合のリターン

結論から言うと、過去の高値圏から投資した場合でも、長期保有すれば十分なリターンが得られたケースが多い。

ITバブル崩壊前(2000年)とリーマンショック前(2007年)

ITバブル崩壊直前の2000年3月は、まさに「高値圏」だった。その後、市場は約50%近く下落した。しかし、この最悪のタイミングで投資した場合でも、15年後の2015年初頭には年率約3.6%のリターンが得られていた。

リーマンショック直前の2007年10月も、当時の最高値圏だった。その後、市場は約55%下落した。しかし、10年後の2017年には約100%のリターン(年率約7.2%)、15年後の2022年には約150%のリターン(年率約6.4%)が得られた。

| 投資タイミング | 10年後リターン | 15年後リターン |

|---|---|---|

| 2000年3月(ITバブル) | 約マイナス10% | 約70%(年率3.6%) |

| 2007年10月(リーマン前) | 約100%(年率7.2%) | 約150%(年率6.4%) |

これらのデータから言えることは、高値圏で投資しても、長期保有すればプラスになる確率が高いということだ。「最悪のタイミング」で投資しても、破滅的な結果にはならない。

参考:Yahoo Finance – S&P500ヒストリカルデータ

「暴落待ち」のリスク──機会損失という見えないコスト

結論から言うと、「暴落を待ってから投資する」という戦略は、機会損失という大きなコストを伴う。

暴落がいつ来るかは分からない

「今は高いから、もう少し安くなってから投資しよう」という考え方は一見合理的に見える。しかし、暴落がいつ来るかは誰にも分からない。

例えば、2013年に「米国株は高い」と感じて投資を見送った人がいたとしよう。その後、2015年、2018年、2020年と小規模な調整はあったが、本格的な暴落はなかなか来なかった。そして2024年現在、S&P500は2013年の約3倍になっている。

待っている間に失った上昇分は、決して取り戻すことができない。

機会損失という見えないコスト

例えば、2020年初頭に100万円を投資していれば、2024年初頭には約150万円になっていた(S&P500ベース)。しかし、「高いから」という理由で投資を見送り、現金のまま保有していれば、100万円は100万円のままだ。この50万円の差が、機会損失だ。

しかも、この機会損失は複利で拡大していく。待っている間に失った時間は、決して取り戻せない。

投資で最も重要なのは、「いつ投資するか」ではなく、「どれだけ長く投資するか」だ。できるだけ早く投資を始め、時間を味方につける方が確実だ。

関連記事:投資しないことは本当に「安全」なのか──20代投資家が考えるインフレと機会損失のリスク

ドルコスト平均法で高値掴みリスクを分散する

結論から言うと、高値圏が不安なら、一括投資ではなくドルコスト平均法(定期的な積立投資)でリスクを分散することができる。

ドルコスト平均法とは

ドルコスト平均法とは、定期的に一定額を投資し続ける方法だ。例えば、毎月3万円ずつS&P500に投資する、といった具合だ。この方法では、価格が高い時は少ない口数を、価格が安い時は多くの口数を買うことになる。結果として、平均取得単価を平準化することができる。

理論的には、一括投資の方が高いリターンを期待できる。しかし、心理的には、ドルコスト平均法の方が安心だ。高値で全額投資した直後に暴落が来ると、大きな含み損を抱えることになるからだ。

ドルコスト平均法なら、仮に暴落が来ても、その後の投資で安く買い増すことができる。暴落を「チャンス」と捉えやすくなる。

私の実践例

私自身、毎月の給料から一定額を自動で積立投資に回す設定にしている。市場が上がろうが下がろうが、機械的に投資を続けている。

この方法のメリットは、「投資のタイミングを考えなくていい」ことだ。高値かどうかを気にする必要がない。淡々と積み立てるだけだ。

結果として、2022年の調整局面では、下落した価格で買い増すことができた。その後の回復局面で、大きなリターンを得ることができている。

ただし、積立投資を「途中でやめない」ことが重要だ。暴落時にこそ買い増すことで、ドルコスト平均法の効果が最大化される。

関連記事:暴落はギフト──積立投資が市場下落で勝てる科学的理由

私の結論──20代投資家が高値圏で考えること

私は20代の投資家として、米国株が高値圏にある今でも投資を続けている。その理由をまとめる。

時間が最大の武器

20代の私にとって、最大の武器は「時間」だ。今から30年以上の投資期間がある。この期間があれば、今が高値圏かどうかはほとんど問題にならない。

複利の力を最大限に活かすためには、時間が必要だ。そして、その時間を味方につけるには、できるだけ早く投資を始めることだ。

暴落は「ギフト」として捉える

高値で投資した後に暴落が来れば、含み損を抱えることになる。しかし、積立投資を続けていれば、その暴落は「安く買い増すチャンス」になる。

実際、2022年の調整局面で、私は積立投資を続けた。下落した価格で買い増すことができ、その後の回復局面で大きなリターンを得ている。

暴落を恐れるのではなく、「長期投資の過程で必ず通る道」として受け入れることが重要だ。

淡々と積み立てる

最後に、私が最も重視しているのは「淡々と積み立てる」ことだ。市場が上がろうが下がろうが、毎月一定額を自動で積み立てる設定にしている。相場を見て一喜一憂することはない。

この「機械的に投資する」ことが、長期投資を成功させる秘訣だと考えている。感情を排除し、ルールに従って淡々と続けることだ。

高値圏かどうかを気にするよりも、「今月も無事に積み立てができた」ことに満足している。

まとめ

米国株が高値圏にある今、投資すべきかどうか。その答えは、あなたが何年後を見ているかによって変わる。

- 短期(1〜3年)なら慎重に判断すべきだ

- 中期(5〜10年)なら、過去のデータでは高値でも報われた例が多い

- 長期(15年以上)なら、タイミングの影響はほぼ消える

そして、不安を感じるなら、米国だけでなくオルカンで全世界に分散する選択肢がある。

暴落を待つのではなく、時間を味方につける。一括投資が怖いなら、ドルコスト平均法で分散する。米国だけが心配なら、オルカンを組み入れる。

大切なのは、「自分が納得できる方法」で、「継続できる投資」をすることだ。

私は20代として、時間を味方につけて、淡々と投資を続けていく。高値圏かどうかよりも、「今日始めること」の方がはるかに重要だと信じているからだ。

関連記事:インデックス投資の魅力|初心者が安心して資産を育てられる理由

関連記事

- 20代から始める資産運用|FIREを目指す私の投資方針と実体験

- インデックス投資の魅力|初心者が安心して資産を育てられる理由

- S&P500とオールカントリーどっちがいい?20代投資家が実践する”正解のない選び方”

- 暴落はギフト──積立投資が市場下落で勝てる科学的理由

- 出口戦略を今から考える──インデックス投資の”売り時”と取り崩し方

- 投資しないことは本当に「安全」なのか──20代投資家が考えるインフレと機会損失のリスク

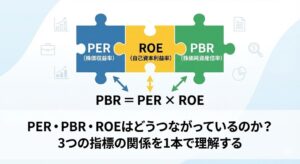

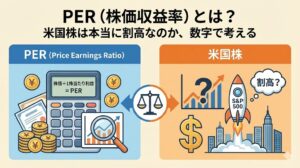

- PER(株価収益率)とは?米国株は本当に割高なのか

免責事項

本記事は、私個人の投資経験と考えに基づいて執筆したものだ。特定の金融商品の購入を推奨するものではない。投資判断は、ご自身の責任で行っていただきたい。投資にはリスクが伴い、元本割れの可能性がある。

コメント