はじめに

「S&P500だけでいいのでは?」

投資を始めた当初、私はそう考えていました。米国株の代表的な指数であるS&P500に積み立てておけば、それで十分だと。

実際、企業型DCでは今もS&P500に月3万円を積み立てています。ただ、新NISAを始めるにあたって、少し考え方が変わりました。

「せっかくなら、DCと被らない資産を持ちたい」

そう思ったとき、選択肢として浮かんだのがNASDAQ100でした。

この記事では、NASDAQ100とは何か、S&P500とどう違うのかを整理しながら、私がNASDAQ100を積立に加えた理由をお話しします。

この記事は、「S&P500だけで本当にいいのか?」と悩んでいる20代・30代の長期投資家向けに書いています。

関連記事:S&P500とオルカンどっちがいい?20代投資家が実践する”正解のない選び方”

この記事の結論

- NASDAQ100はテック企業中心の「成長重視」インデックス

- S&P500より値動きは大きいが、長期リターンも高い傾向

- 「S&P500の代わり」ではなく「組み合わせる」選択肢として有効

※この記事は制度や指数の解説が目的であり、特定の投資判断を促すものではありません。

NASDAQ100とは何か

結論から言うと、NASDAQ100は「米国テック企業トップ100に投資できる指数」です。

基本的な仕組み

NASDAQ100は、米国のNASDAQ市場に上場している企業のうち、金融セクターを除く時価総額上位100社で構成される株価指数です。

1985年に算出が開始され、Apple、Microsoft、NVIDIA、Amazon、Metaなど、世界を代表するテクノロジー企業が多く含まれています。

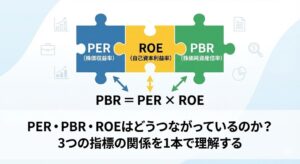

時価総額加重方式を採用しているため、時価総額が大きい企業ほど指数への影響が大きくなります。この点はS&P500と同じです。

主な構成銘柄(2025年12月時点)

NASDAQ100の上位銘柄は、いわゆる「マグニフィセント・セブン」と呼ばれる巨大テック企業が中心です。

Apple、Microsoft、NVIDIA、Amazon、Alphabet(Google)、Meta、Teslaなどが上位を占めています。2025年現在、これらの企業だけで指数全体の約50%以上を占めることもあります。

簡単に言えば、NASDAQ100は「米国のテクノロジー企業に集中投資する指数」と理解しておけばよいでしょう。

S&P500との違い

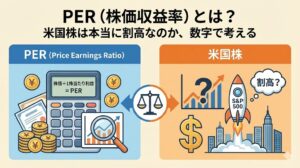

一言で言えば、S&P500は「米国経済全体」、NASDAQ100は「米国テック」への投資です。

銘柄数とカバー範囲

S&P500は、ニューヨーク証券取引所とNASDAQ市場の両方から選ばれた500銘柄で構成されています。米国株式市場の時価総額の約80%をカバーしており、「米国市場全体」を代表する指数と言えます。

一方、NASDAQ100は100銘柄のみで、カバー率は約35%にとどまります。銘柄数が少ない分、上位銘柄の影響を強く受けます。

セクター比率の違い

最も大きな違いは、セクター(業種)の比率です。

S&P500は幅広いセクターに分散されており、情報技術が約30%、金融が約13%、ヘルスケアが約12%といったバランスになっています。

NASDAQ100は情報技術が約50%以上を占め、金融セクターは含まれていません。通信サービスや一般消費財を加えると、テック関連で70%以上になります。

要するに、S&P500は「米国経済全体」に投資するイメージ、NASDAQ100は「米国のテクノロジーセクター」に集中投資するイメージです。

採用基準の違い

S&P500には「四半期連続で黒字」という採用基準があります。一方、NASDAQ100にはそのような基準がなく、赤字企業でも採用される可能性があります。

これは、成長投資のために一時的に赤字になっている新興企業でも、NASDAQ100には早期に組み入れられる可能性があることを意味します。イノベーションの種を早期に取り込めるという特徴があります。

関連記事:インデックス投資の魅力|初心者が安心して資産を育てられる理由

過去10年の年次リターン比較

S&P500とNASDAQ100の過去10年間(2015〜2024年)の年次リターンを比較してみましょう。データは2025年12月時点で取得したものです。

| 年 | NASDAQ100 | S&P500 | 差 |

|---|---|---|---|

| 2024 | +24.9% | +25.0% | -0.1% |

| 2023 | +53.8% | +26.3% | +27.5% |

| 2022 | -33.0% | -18.1% | -14.9% |

| 2021 | +26.6% | +28.7% | -2.1% |

| 2020 | +47.6% | +18.4% | +29.2% |

| 2019 | +38.0% | +31.5% | +6.5% |

| 2018 | -1.0% | -4.4% | +3.4% |

| 2017 | +31.5% | +21.8% | +9.7% |

| 2016 | +5.9% | +12.0% | -6.1% |

| 2015 | +8.4% | +1.4% | +7.0% |

※S&P500は配当込みトータルリターン、NASDAQ100は価格リターン ※出所:Slickcharts

この表から分かること

過去10年のうち、NASDAQ100がS&P500を上回った年は7回、下回った年は3回です。

特に2020年と2023年は、テクノロジー株が好調だったこともあり、NASDAQ100がS&P500を大きく上回りました。2020年はコロナ禍でのデジタル化加速、2023年はAIブームが追い風となりました。

一方、2022年は金利上昇局面で、NASDAQ100は-33%と大きく下落しました。S&P500の-18%と比べると、下落幅は約1.8倍です。

一言でまとめると、NASDAQ100は「上がるときは大きく上がり、下がるときも大きく下がる」という特徴があります。

長期リターンの比較

もう少し長い期間で見てみましょう。

| 期間 | NASDAQ100 | S&P500 |

|---|---|---|

| 過去10年(年率) | 約18% | 約13% |

| 過去20年(年率) | 約14% | 約10% |

| 過去30年(年率) | 約14% | 約10% |

※概算値、配当込みベース ※出所:各種資料より筆者作成

長期で見ても、NASDAQ100はS&P500を上回るリターンを出してきました。ただし、これは過去の実績であり、将来も同じ結果になる保証はありません。

また、ITバブル崩壊(2000〜2002年)では、NASDAQ100は最大で約80%以上下落しました。S&P500の下落率(約50%)と比べると、はるかに大きな損失です。

長期で高いリターンが期待できる反面、暴落時の下落幅も大きい。これがNASDAQ100の「ハイリスク・ハイリターン」という特性です。

NASDAQ100のメリット・デメリット

簡潔に言えば、「高リターンの可能性」と「高ボラティリティ」が表裏一体の指数です。

メリット

成長性の高さがNASDAQ100の最大の魅力です。世界をリードするテクノロジー企業に集中投資できます。AI、クラウド、半導体など、今後も成長が期待される分野の企業が多く含まれています。

銘柄の新陳代謝も特徴です。毎年12月に銘柄入替が行われ、成長力を失った企業は除外され、新しい成長企業が組み入れられます。

デメリット

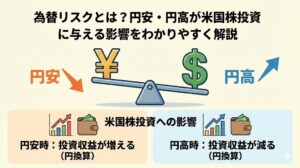

値動きの大きさはデメリットでもあります。2022年のように、1年で30%以上下落することもあります。精神的な負担は、S&P500より大きくなります。

セクターの偏りもリスクです。テクノロジーセクターが不調になると、指数全体が大きく下落します。金利上昇局面では、特に影響を受けやすいと言われています。

関連記事:暴落はギフト──積立投資が市場下落で勝てる科学的理由

私がNASDAQ100を選んだ理由

私の投資方針や考え方は、こちらの記事で詳しくまとめています。

関連記事:20代から始める資産運用|FIREを目指す私の投資方針と実体験

企業型DCでS&P500をカバー済み

私の場合、企業型DC(確定拠出年金)で毎月3万円をS&P500に積み立てています。これは60歳まで引き出せない「強制的な長期投資」です。

新NISAでは、このDCと被らない資産を持ちたいと考えました。S&P500にさらに投資するのも一つの選択肢でしたが、「せっかくなら違う特性の資産を持ちたい」と思ったのです。

テクノロジーの成長への期待

AI、クラウド、半導体など、テクノロジー分野は今後も成長が続くと私は考えています。もちろん、予想が外れる可能性もありますが、長期的な成長トレンドは続くのではないかと期待しています。

NASDAQ100なら、こうしたテクノロジー企業に効率よく投資できます。個別株を選ぶ必要がないのも、私にとっては大きなメリットです。

日本株との分散

新NISAでは、NASDAQ100に加えてTOPIXにも積み立てています。米国テック株と日本株という、異なる特性の資産を組み合わせることで、ある程度の分散効果を期待しています。

関連記事:TOPIXが変わる──2026年から始まる「次期TOPIX」の全貌と個人投資家への影響

私の資産配分

現在の積立設定を整理すると、以下のようになっています。

| 口座 | 投資先 | 月額 |

|---|---|---|

| 企業型DC | S&P500 | 3万円 |

| 新NISA | NASDAQ100 | 7万円 |

| 新NISA | TOPIX | 3万円 |

| 合計 | 13万円 |

全体で見ると、S&P500が土台にあり、その上にNASDAQ100(テック上乗せ)とTOPIX(日本株)を組み合わせている形です。

NASDAQ100の比率が高いのは、長期的なリターンを期待しているからです。ただし、これは私のリスク許容度と投資期間を考慮した結果であり、誰にでも勧められる配分ではありません。

関連記事:20代・30代のための資産配分戦略──株式・債券・オルタナティブの役割とリバランスの重要性

NASDAQ100に投資する方法

NASDAQ100に投資するには、連動する投資信託やETFを購入します。

主な投資信託

- eMAXIS NASDAQ100インデックス(信託報酬:年0.44%)

- ニッセイNASDAQ100インデックスファンド(信託報酬:年0.2035%)

- iFreeNEXT NASDAQ100インデックス(信託報酬:年0.495%)

主なETF

- QQQ(Invesco QQQ Trust):米国上場の代表的なNASDAQ100 ETF

- 1545(NEXT FUNDS NASDAQ-100連動型上場投信):東証上場

新NISAで積み立てるなら、信託報酬が低い投資信託を選ぶのが一般的です。私はニッセイNASDAQ100インデックスファンドを利用しています。

結局どっちを選べばいい?

ここまで読んで、「結局どうすればいいの?」と思った方もいるかもしれません。私なりの整理を書いておきます。

- 値動きの大きさが苦手 → S&P500中心でOK

- 成長重視でリスクを取れる → NASDAQ100を一部組み入れる

- 両方迷う → 企業型DCとNISAで役割分担する

どれが正解ということはありません。自分のリスク許容度と、すでに持っている資産を見て判断するのが大切です。

まとめ

NASDAQ100は、米国のテクノロジー企業に集中投資できる株価指数です。S&P500より値動きは大きいですが、長期的には高いリターンを出してきた実績があります。

「S&P500の代わり」ではなく、「S&P500と組み合わせる」選択肢として検討する価値があると、私は考えています。

この指数を調べて感じたこと

NASDAQ100を調べていて感じたのは、「リスクとリターンは表裏一体」という当たり前の事実でした。

高いリターンを期待するなら、それに見合ったリスクを受け入れる必要があります。2022年のように、1年で30%以上下落することもあります。それでも持ち続けられるかどうかが、NASDAQ100に投資するかどうかの判断基準だと思います。

私の場合は、企業型DCでS&P500という「安定枠」を確保しているからこそ、新NISAでNASDAQ100という「攻めの選択」ができていると感じています。

投資に正解はありません。ただ、自分の資産全体を見て、何が足りていて何が足りていないかを考えることは大切だと思います。

この記事は、NASDAQ100に興味はあるけれど「S&P500と何が違うのかよく分からない」という方に向けて書きました。投資判断の参考になれば幸いです。

免責事項

投資について

本記事は投資に関する情報提供を目的としたものであり、特定の金融商品の購入や売却を推奨するものではありません。投資にはリスクが伴い、元本割れの可能性があります。最終的な投資判断はご自身の責任でお願いいたします。

過去のリターンについて

本記事に記載された過去のリターンは、将来の運用成果を保証するものではありません。市場環境の変化により、過去と異なる結果になる可能性があります。

その他

本記事に記載された内容は、筆者個人の経験や見解に基づくものです。最新の情報については、各運用会社や証券会社の公式情報をご確認ください。必要に応じて、ファイナンシャルプランナーなどの専門家にご相談されることをおすすめします。

関連記事

- S&P500とオルカンどっちがいい?20代投資家が実践する”正解のない選び方”

- インデックス投資の魅力|初心者が安心して資産を育てられる理由

- 暴落はギフト──積立投資が市場下落で勝てる科学的理由

- 20代・30代のための資産配分戦略──株式・債券・オルタナティブの役割とリバランスの重要性

- TOPIXが変わる──2026年から始まる「次期TOPIX」の全貌と個人投資家への影響

- 20代から始める資産運用|FIREを目指す私の投資方針と実体験

- 企業型DC(確定拠出年金)とは?メリット・デメリットと退職時の注意点──放置していた私の後悔

参考サイト

- Slickcharts「Nasdaq 100 Annual Returns」

- Slickcharts「S&P 500 Total Returns」

- 大和アセットマネジメント「NASDAQ100特集」

- ニッセイアセットマネジメント「ニッセイNASDAQ100インデックスファンド」

コメント