「AIバブルが崩壊する」──そんな警告が、著名投資家から次々と発せられています。

2000年のドットコムバブル崩壊を予測したことで知られる伝説的投資家ハワード・マークス氏は、最近の顧客向けメモでAIが「バブルを引き起こす可能性のある革命的技術」になっていると強調しました。

一方で、AI市場は年率20パーセント以上の成長を続けており、2025年には約11兆円規模に達するという予測もあります。AIは本当にバブルなのか、それとも長期的な成長の序章なのか。

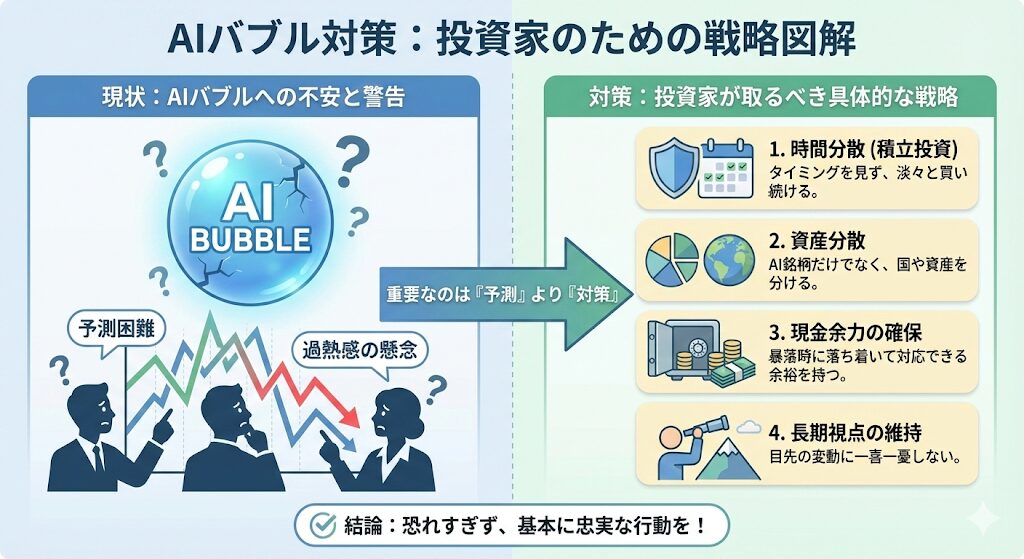

※投資経験が浅い方へ:「AIバブルかどうか」を正確に判断する必要はありません。この記事では、難しい予測よりも「どう行動すれば失敗しにくいか」に重点を置いています。

なお、本記事は個人の見解と市場分析に基づくものであり、特定の投資判断を推奨するものではありません。投資判断は必ずご自身の責任で行ってください。

この記事の要点

- AIバブル崩壊論は一理あるが、確定した事実ではない

- 重要なのは予測ではなく、分散・積立・現金余力という基本戦略

- 長期投資家は過度に恐れる必要はない

なぜ今、AIバブル崩壊論が高まっているのか

著名投資家たちの警告

オークツリー・キャピタル・マネジメントの共同創業者であるハワード・マークス氏は、市場がバブル突入に近づいていることを示すいくつかの警告サインが現れていると述べています。

Business Insiderの報道によると、マークス氏は「私が経験してきたバブルは、すべて技術革新を伴っていた」と指摘し、1980年代のディスクドライブや1990年代のインターネット、2000年代のサブプライム住宅ローンの証券化技術を例に挙げました。

マークス氏だけではありません。日本経済新聞BOOKプラスによれば、エド・ヤルデニ氏、ジム・コベロ氏、ケン・グリフィン氏など錚々たる市場関係者も「AIバブル崩壊の可能性」に言及し始めたとされています。

関連記事:投資初心者が最初の1年で陥りがちな5つの失敗──実体験から学んだ後悔しない資産形成のスタート術

バブル観測の3つの根拠

AIバブル崩壊論の根拠は、主に3つあると考えられています。

第一に、過熱する投資と不確実なリターンです。マークス氏は「投資家は『投機的』な行動を取っている」と指摘し、「需要成長が『完全に予測不可能』な段階で巨額の投資が行われている」と警告しています。

第二に、過去のバブルとの類似性です。ガートナーのハイプサイクルでは、生成AI市場が「過度な期待のピーク」から「幻滅期」への移行段階に入りつつあると分析されています。

第三に、DeepSeek(中国のAIスタートアップ)が低コストでChatGPT並みの性能を持つモデルを発表し、米国AI関連株が急落したことで、技術的優位性が短期間で覆る可能性が示されました。

これらの状況証拠が積み重なった結果、市場全体のモメンタムが変化する潮目であるとの見方が広がり始めているとされています。

ハワード・マークス氏の懸念:雇用と社会への影響

マークス氏の警告は、株価だけにとどまりません。彼は「AIが恐ろしい雇用見通しを生み出している」と述べ、数百万人の雇用が失われる可能性を指摘しています。

Bloombergの報道によれば、マークス氏は「少数の高学歴億万長者が何百万人もの雇用を奪う技術を作り出したと見なされることを懸念している」と述べ、「これは現在以上の社会的・政治的分断を約束し、ポピュリズムの温床となる」と警告しました。

つまり、AIバブルの崩壊は単なる株価の問題ではなく、社会全体の構造変化を伴う可能性があるということです。

一方で、まだ序章という見方も

AI市場の堅調な成長データ

AIバブル崩壊論がある一方で、市場データは依然として堅調な成長を示しています。

ガートナーの2025年9月の予測によると、世界のAI関連支出は2024年の9,879億ドルから2025年に1兆5,000億ドル、2026年には2兆ドルを突破する見込みとされています。

また、2025年のAI市場は約11兆円(757億ドル)規模まで成長し、前年比で約2割も拡大しているという報告もあります。

野村證券のストラテジストは「AI需要は総じて堅調」との見方を示し、生成AIを含むソフトウェア、GPU(画像処理半導体)を中心としたAI最適化サーバー、AI処理用半導体の需要が成長を牽引するとしています。

ITバブルとの違い:収益モデルの有無

AIバブル崩壊論に対する反論の一つが、「ITバブル期とは状況が異なる」という指摘です。

ITバブル期の多くの企業は収益やビジネスモデルが確立しておらず、「将来の成長性」といった曖昧な指標が重視されていました。

一方、2025年時点のAI企業はSaaSサービスやAI用GPUの販売などで明確な収益を上げています。

たとえば、NVIDIAは生成AI需要の拡大を背景にGPU販売で過去最高益を記録しました。マイクロソフトやGoogleもAIを既存のクラウドや検索事業と組み合わせることで、より大きな収益を生み出す仕組みを作り出しているとされています。

つまり、投資家が評価しているのは「漠然とした夢やビジョン」だけではなく、「企業の持続的な成長や利益」でもあるという見方があります。

長期的な成長シナリオ

Global X Japanのレポートによると、AI市場は2024年の約40億ドルから、2025年には65から80億ドル規模に拡大すると予測されています。

特に以下の分野での成長が期待されているとされています。

クラウド・コンピューティングでは、マイクロソフトがAI事業を立ち上げてから2年以内に同事業の売上高が年間100億ドルに達すると予想されています。

デジタル広告では、メタがAIを組み入れることにより広告表示回数が7パーセント増加、一広告当たりの平均価格が11パーセント上昇し、四半期売上高が前年同期比19パーセント増となったと報告されています。

データセンター・インフラでは、AI処理のための電力需要が2030年までに世界の電力消費量の5パーセントを超えると予測されており、原子力発電などの技術や熱・電力管理ソリューションへの投資を促進すると考えられています。

これらのデータから、AI市場は単なるバブルではなく、実体のある成長を続けているという見方もあります。

崩壊シナリオ vs 成長シナリオ

崩壊シナリオ:3つのリスク

AIバブルが崩壊した場合、以下のようなシナリオが考えられます。

第一に、投資の回収不能です。マークス氏が指摘するように、企業がAIインフラに投じた巨額の投資(30年債による資金調達を含む)が、技術の陳腐化により回収できなくなる可能性があります。

第二に、株価の大幅調整です。2024年に200パーセント近く上昇したNVIDIAの株価が、2024年7月と8月に20パーセント下落したように、AIバブルが崩壊すれば、AI関連株は大幅な調整を余儀なくされる可能性があります。

第三に、連鎖的な景気後退です。日本経済新聞の報道によれば、AIバブル崩壊後には米国の家計消費が縮小し、景気後退に転じ、その影響が世界に波及する可能性があるという分析もあります。

成長シナリオ:実用化フェーズへの移行

一方、成長シナリオでは、AIは「幻滅期」を経て「生産性の安定期」に移行するという見方があります。

ガートナーのハイプサイクル理論によれば、新技術は「過度な期待のピーク」の後に「幻滅期」を経験しますが、その後に実用的なユースケースが確立され、持続的な成長フェーズに入るとされています。

2025年は「研究開発から実装へのシフト」の年と位置づけられており、AIは基盤技術からアプリケーション開発へとシフトしているとされています。

企業のAI投資は、ROI(投資対効果)の明確化を求める声が強まっており、「AIを導入した」だけではなく、「AIでどれだけ効率化できたか」「収益にどう貢献したか」が問われる時代になっているとされています。

この実用化フェーズへの移行が成功すれば、AI市場は長期的な成長軌道に乗る可能性があると考えられています。

関連記事:インデックス投資の魅力|初心者が安心して資産を育てられる理由

個人投資家が取るべき3つの戦略

戦略①:分散投資でリスクを抑える

AIバブル崩壊のリスクを考えると、個別AI銘柄への集中投資は避けるべきだと考えられます。

個人投資家の一例としては、AI関連株に興味を持ちつつも、ポートフォリオの中心はS&P500やオルカン(全世界株式)などのインデックスファンドに置くという選択肢があります。

インデックスファンドであれば、AI関連企業の成長を取り込みながら、特定銘柄のリスクを分散できます。たとえばS&P500にはマイクロソフト、Google、NVIDIAなどのAI主要企業が含まれていますが、それ以外にも多様な業種が組み入れられています。

仮にAIバブルが崩壊しても、ポートフォリオ全体への影響を限定的にできる可能性があります。

関連記事:20代・30代のための資産配分戦略──株式・債券・オルタナティブの役割とリバランスの重要性

戦略②:長期積立を継続する

短期的な値動きに一喜一憂せず、長期積立を継続することが重要だと考えています。

ハワード・マークス氏のような著名投資家が警告を発したからといって、すぐに投資をやめる必要はありません。むしろ、市場が調整した時こそ、長期的には買い場になる可能性があります。

私自身、2020年のコロナショックや2022年の調整局面でも積立を継続した結果、その後の回復局面で資産を増やすことができました。

AIバブルが崩壊したとしても、それは一時的な調整であり、世界経済の長期的な成長トレンドは変わらないと考えています。

関連記事:積立投資だけが救いだった──焦りの投資から学んだ「ブレない運用」の大切さ

戦略③:現金比率を確保しておく

一方で、完全にリスクを無視するのも危険です。ある程度の現金比率を確保しておくことで、暴落時に冷静に対応できます。

私は、ポートフォリオの20パーセント程度を現金で保有しています。これにより、暴落時に割安な株を買い増す余裕を持てます。

また、現金があることで精神的な安定も得られます。全資産を株式に投入していると、暴落時にパニックになり、不利なタイミングで売却してしまうリスクがあります。

AIバブル崩壊のリスクを念頭に置きながら、適度な現金比率を維持することが賢明だと考えています。

まとめ

AIバブルは崩壊するのか?明確な答えはない

AIバブル崩壊論には一定の根拠がありますが、一方で市場データは堅調な成長を示しています。どちらが正しいかは、現時点では誰にもわかりません。

ハワード・マークス氏自身も「現在の熱狂が過剰かどうかを判断するのは難しすぎる」と述べ、「それが非合理的だったかどうかを知るには何年もかかる」としています。

重要なのは、「バブルかどうか」を正確に予測することではなく、「どんな状況でも対応できるポートフォリオを構築すること」だと考えています。

投資家が取るべき姿勢:過度な楽観も悲観もせず

AIバブル論争から学ぶべきは、過度な楽観も悲観も危険だということです。

「AIで確実に儲かる」と信じて集中投資するのはリスクが高いですが、「バブルだから一切投資しない」というのも機会損失になる可能性があります。

私自身は、分散投資・長期積立・適度な現金保有という基本原則を守りながら、AIの成長を取り込む戦略を取っています。

マークス氏の言葉を借りれば、「進歩をもたらす過程で富が破壊される投資家の一人にならないことが重要」です。

続けられる投資が最も強い

結局のところ、どんな市場環境でも「続けられる投資」が最も強いと感じています。

AIバブルが崩壊しても、長期的には世界経済は成長を続ける可能性が高いと考えています。短期的な騒音に惑わされず、自分の投資方針を守り続けることが大切です。

この記事が、AIバブル論争の中で冷静な判断を下す助けになれば幸いです。

関連記事:20代から始める資産運用|FIREを目指す私の投資方針と実体験

免責事項

投資について

本記事で紹介している投資手法や考え方は、個人の経験に基づくものであり、特定の投資商品や投資手法を推奨するものではありません。投資にはリスクが伴い、元本割れの可能性があります。投資判断は必ずご自身の責任で行い、必要に応じてファイナンシャルプランナーや証券会社などの専門家にご相談ください。

市場分析について

本記事で紹介したAIバブル崩壊論や成長シナリオは、執筆時点における市場観測や専門家の見解に基づくものであり、将来の市場動向を予測・保証するものではありません。市場環境は常に変化しており、予測と異なる結果になる可能性があります。

引用について

本記事で引用した専門家の見解や市場データは、報道や公開情報に基づくものです。これらの見解は執筆時点のものであり、その後変更されている可能性があります。最新の情報については、各情報源の公式サイトでご確認ください。

その他

ファイナンシャルプランナーや証券アナリストではありません。本記事の内容を参考情報の一つとして、ご自身の状況に合わせて専門家に相談のうえ、慎重に判断されることを強くおすすめします。

関連記事

- 20代から始める資産運用|FIREを目指す私の投資方針と実体験

- インデックス投資の魅力|初心者が安心して資産を育てられる理由

- 積立投資だけが救いだった──焦りの投資から学んだ「ブレない運用」の大切さ

- 20代・30代のための資産配分戦略──株式・債券・オルタナティブの役割とリバランスの重要性

- 投資初心者が最初の1年で陥りがちな5つの失敗──実体験から学んだ後悔しない資産形成のスタート術

参考サイト

- Business Insider Japan「ドットコムバブルの崩壊を予測した伝説の投資家の警告」

- Bloomberg「Howard Marks Says AI Is ‘Terrifying’ for Jobs」

- 金融庁「NISA特設ウェブサイト」

コメント