はじめに

「利上げが続いている。株は危ないから、いったん売った方がいいのでは?」

こう考える人は、多いです。

利上げ=株は下がる。金利が上がる=投資はやめるべき。中央銀行が引き締め=危険シグナル。

でも、これは半分だけ正しく、半分は間違いです。

市場は、「利上げそのもの」ではなく、「なぜ利上げしているか」「どこまで織り込まれているか」を見ています。

前回の記事では、日銀が30年ぶりに利上げしても円安が止まらなかった理由を解説しました。

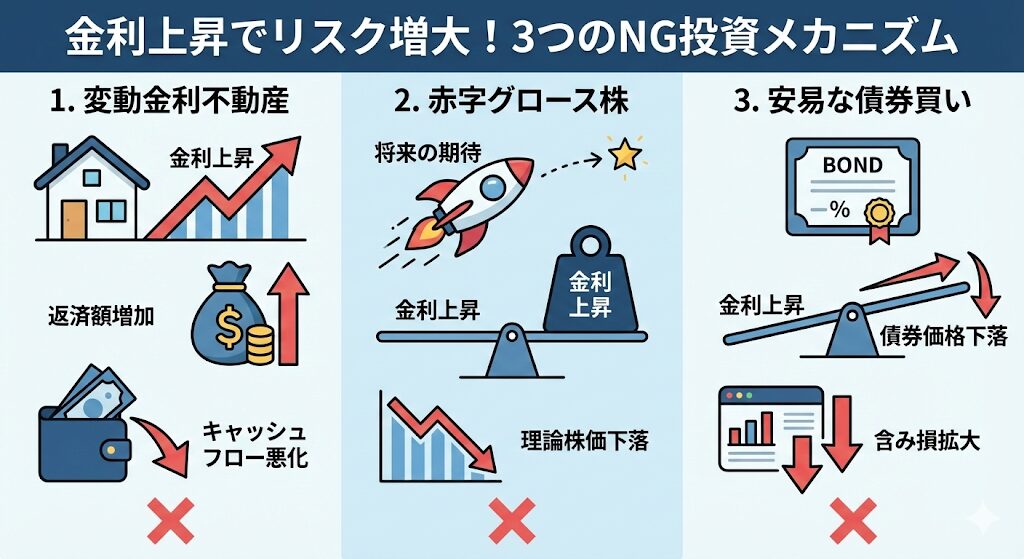

この記事では、その続きとして、「金利が上がる局面でやってはいけない投資判断」を整理します。

結論から言うと、金利上昇局面で一番やってはいけないのは、「利上げのニュースを”判断材料”にしてしまうこと」です。

この記事で分かること

- 利上げ局面でやってはいけない5つの投資判断

- なぜニュースに反応すると失敗するのか

- 金利上昇局面で個人投資家がやるべきこと

やってはいけない①:「利上げ=株安」と決めつけて全部売る

利上げ局面でも株は普通に上がる

最もよくある誤解が、「利上げ=株安」です。

確かに、利上げは株価にとってマイナス材料です。金利が上がると、企業の借入コストが増え、利益が圧迫されます。

でも、利上げ局面でも株は普通に上がります。

なぜなら、市場は「金利」よりも「企業利益」を見るからです。

米国の実例:2022〜2023年の利上げ局面

米国では、2022年から2023年にかけて、FRB(米連邦準備制度理事会)が急激な利上げを実施しました。

政策金利は、ほぼゼロから5%以上まで引き上げられました。

「これで株は暴落する」と多くの人が予想しました。

でも、実際はどうだったか?

S&P500は、利上げ終盤から反転し、2023年には大きく上昇しました。

なぜか?景気が強かったからです。

景気が強いから利上げしている

重要なのは、「なぜ利上げしているか」です。

景気が過熱しているから利上げする場合、企業利益は伸びています。利上げで多少コストが増えても、売上が伸びていれば株価は上がります。

逆に、景気が悪化しているのに利上げする場合は、株価は下がりやすいです。

利上げ=株安とは限りません。「なぜ利上げしているか」が重要なのです。

やってはいけない②:「金利が落ち着くまで」と考えて逃げようとする

②は「考え方のミス」、④は「行動に移した結果のミス」です。

典型的な失敗パターン

「これから利上げが続くから、今は様子見しよう」

こう考えて、投資を止める人がいます。

「金利が落ち着いてから、また始めればいい」

でも、これは典型的な失敗パターンです。

結果的に、何年も投資できず、機会損失を被ります。

市場は利上げを事前に織り込む

市場は、利上げを事前に織り込みます。

FRBや日銀が利上げを発表する前から、投資家は先回りして動きます。

個人投資家が「利上げが続きそうだ」と気づいた時には、もう市場は次のステージを見ています。

「利上げがニュースになる頃には、相場はもう次を見ている」

これが、金融市場の基本です。

関連記事:【為替】日銀が30年ぶり利上げ、なのに円安が止まらない理由──投資家が知っておくべき為替の基本

ニュースを見て動く人は常に後手

ニュースを見てから投資判断をする人は、常に後手に回ります。

利上げが発表されてから売る。利上げが終わってから買う。

これでは、タイミングが常に遅れます。

市場は、ニュースよりも先に動くのです。

やってはいけない③:「金利が高い=現金最強」と信じ込む

表面上は正しそうだが…

「金利が上がったなら、定期預金やMMFに預けておけばいい」

こう考える人もいます。

確かに、金利が上がると、定期預金やMMFの利回りも上がります。

「リスクを取らなくても、お金が増える」

表面上は、正しそうです。

実質金利はマイナスかもしれない

でも、見落とされがちな事実があります。

実質金利 = 名目金利 − インフレ率

例えば:

- 定期預金の金利:1%

- インフレ率:2%

- 実質金利:−1%

実質金利がマイナスなら、お金を預けていても、実質的に価値は減っています。

「減らない」だけで、「増えない」のです。

現金=安全資産とは限らない

金利上昇局面では、インフレも同時に進んでいることが多いです。

現金を持っていても、物価が上がれば、買えるものは減ります。

「現金最強」と思い込むのは、危険です。

金利上昇局面でも、現金=安全資産とは限らないのです。

やってはいけない④:金利ニュースを「判断材料」にして売買を繰り返す

これが一番危険

金利上昇局面で、最も危険な行動があります。

それは、「金利ニュースに反応して売買を繰り返すこと」です。

FOMC、日銀会合、CPI発表。

こうしたニュースが出るたびに、ポジションを変える人がいます。

「利上げが発表されたから売る」 「利上げが止まったから買う」

これを繰り返すと、ほぼ確実に負けます。

なぜ失敗するのか

理由は3つあります。

①ボラティリティが高い

金利ニュースが出ると、市場は大きく動きます。1日で数%動くこともあります。

こうした変動に反応して売買すると、高値で買って安値で売ることになります。

②コストが積み上がる

売買を繰り返すと、スプレッド、税金、感情コストが積み上がります。

短期売買は、手数料がかかります。利益が出ても、税金で20%持っていかれます。

そして、感情コスト。売買を繰り返すと、常に相場を気にして、疲弊します。

③中長期のリターンを削る

売買を繰り返すと、複利の力が働きません。

長期投資の最大の武器は、「複利」です。何度も売買すると、複利が働く時間が短くなります。

結果的に、中長期のリターンを削ることになります。

毎回ポジションを変える人ほど負ける

金融市場には、格言があります。

「市場にい続けることが、最も重要」

金利ニュースに反応して売買を繰り返す人は、市場から出たり入ったりします。

その結果、最も大きな上昇を逃します。

毎回ポジションを変える人ほど、負けるのです。

やってはいけない⑤:「金利上昇=全部同じ影響」だと考えてしまう

④が「行動の失敗」だとすれば、⑤は「理解の失敗」です。

「株式」ではなく「どの株か」

もう一つの誤解が、「金利が上がると、すべての株が同じように影響を受ける」というものです。

実際は、違います。

金利上昇の影響は、セクターや企業によって大きく異なります。

成長株は金利に弱い傾向

成長株(グロース株)は、金利に弱い傾向があります。

成長株とは、将来の成長を期待されている企業です。テクノロジー企業などが該当します。

金利が上がると、将来のキャッシュフローを現在価値に割り引く際の「割引率」が上がります。

将来の利益の価値が下がるため、成長株は売られやすいのです。

バリュー株は比較的強い

一方、バリュー株(割安株)は、金利上昇に比較的強いです。

バリュー株とは、すでに利益を出している、成熟した企業です。

現在の利益が安定しているため、金利上昇の影響を受けにくいのです。

金融株はむしろプラスになることも

金融株(銀行など)は、金利上昇でむしろプラスになることがあります。

銀行は、金利が上がると利ざやが拡大し、利益が増えるからです。

金利上昇=すべての株が下がる、ではありません。

「株式」ではなく、「どの株か」が重要なのです。

だからこそ、「金利が上がるかどうか」より「自分が何に投資しているか」を把握しておくことの方が重要です。

じゃあ、金利上昇局面で”正解に近い行動”は?

ここがポイントです: 金利上昇局面で個人投資家がやるべきことは、「何もしないこと」です。

これは「放置」ではなく、「すでに決めた戦略を守る」という意味での何もしないです。

①為替・金利を予想しない

為替や金利を予想することは、プロでもほぼ不可能です。

個人投資家が、FRBや日銀の政策を予想して投資するのは、ギャンブルに近いです。

当てられない前提に立つことが、最も現実的です。

②積立は止めない

「金利が上がっているから、積立を止めよう」

これは、間違いです。

金利上昇局面では、価格変動が大きくなります。

でも、積立投資にとって、これはむしろ有利です。

ドルコスト平均法で、価格が下がったときに多く買い、価格が上がったときに少なく買う。

長期で見れば、平均化されます。

積立は、止めない方がいいのです。

③ポートフォリオを壊さない

金利ニュースが出ても、ポートフォリオを壊さないことです。

「利上げが続くから、株を減らして債券を増やそう」 「利上げが止まったから、株を増やそう」

こうした判断は、ほとんどうまくいきません。

ニュースで配分を変えると、タイミングを間違えて損をします。

守勢=撤退ではありません。

ポートフォリオを維持して、淡々と積立を続ける。これが、守勢です。

日銀利上げと今回の教訓(前記事との接続)

前回の記事で書いた通り、日銀が30年ぶりに利上げしても、円安は止まりませんでした。

理由は、市場がすでに織り込んでいたからです。

「利上げが発表されたから、円高になるだろう」

こう予想して動いた人は、逆に損をしました。

ニュースを見て動く人ほど、後手に回るのです。

金利が上がる局面で一番やってはいけないのは

金利が上がる局面で、一番やってはいけないのは、「ニュースを見て行動すること」です。

利上げが発表されたから売る。 利上げが止まったから買う。 金利ニュースに反応して、ポートフォリオを変える。

これらは、すべて失敗パターンです。

市場は、ニュースよりも先に動きます。

個人投資家が「気づいた時」には、もう遅いのです。

ここまでの内容を、3行でまとめます

- 金利上昇局面でも株は普通に上がる。利上げ=株安とは限らない

- ニュースに反応して売買を繰り返す人ほど負ける

- 個人投資家がやるべきことは、為替・金利を予想せず、積立を続けること

まとめ:金利上昇局面で一番やってはいけないのは「ニュースを見て行動すること」

金利が上がる局面で、やってはいけない投資判断を5つ整理しました。

①利上げ=株安だから全部売る ②金利が上がる前に逃げ切ろうとする ③金利が高い=現金最強と思い込む ④金利ニュースに反応して売買を繰り返す ⑤全部同じ影響だと思う

これらは、すべて「ニュースを見て行動する」ことから生まれます。

市場は、ニュースよりも先に動きます。

金利上昇局面で、個人投資家がやるべきことは、シンプルです。

為替・金利を予想しない。 積立は止めない。 ポートフォリオを壊さない。

「何もしないこと」が、最も合理的な行動なのです。

前回の記事で書いた通り、日銀が利上げしても円安は止まりませんでした。

市場は、すでに織り込んでいたからです。

金利が上がる局面で一番やってはいけないのは、「ニュースを見て行動すること」です。

だから私は、金利ニュースを気にせず、淡々と積立を続けます。

次の記事では、「じゃあ、金利が下がる局面では何が変わるのか?」「利下げ=チャンスと考えるのは本当に正しいのか?」を整理していきます。

学んだこと

この記事を通じて、私が伝えたかったことは3つです。

- 利上げ局面でも株は普通に上がる

- ニュースに反応して動く人ほど失敗する

- 何もしないことが最も合理的な行動

免責事項

金融政策・投資判断に関する情報について 本記事で紹介している内容は、執筆時点(2025年12月)の情報に基づくものです。金融政策や市場環境は変動する可能性があります。

投資判断について 本記事の内容は、特定の投資行動を推奨するものではありません。投資判断は自己責任で行ってください。

個人の経験について 本記事に記載されている筆者の考え方は個人的なものであり、すべての方に当てはまるものではありません。

専門家への相談 具体的な投資判断については、ファイナンシャルプランナーや証券アドバイザーなどの専門家にご相談されることをお勧めします。

関連記事

- 日銀が30年ぶり利上げ、なのに円安が止まらない理由──投資家が知っておくべき為替の基本

- なぜ長期投資では「予想しない人」の方が有利なのか──積立銘柄を入れ替え続けた私が学んだこと

- 年金+NISAで「最低ライン」を作る考え方──老後資金の不安を減らす現実的な戦略

コメント